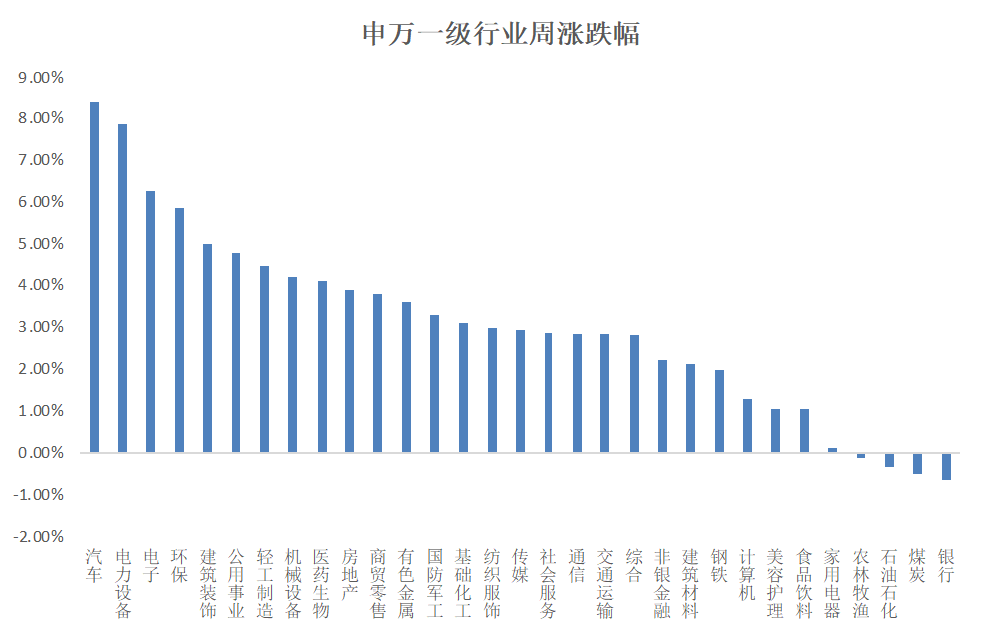

受疫情边际好转、中美贸易摩擦关税有望取消、美债收益率回落及中小企业纾困措施不断出台等多重利好共振,上周(2022.5.9-2022.5.13)A股主要指数全部上涨,成长风格表现相对占优,参与者情绪回升。指数层面,上证指数上涨2.76%,深证成指、创业板和沪深300分别上涨3.66%、 5.84%、2.04%。成交量层面,上周日均成交8352.2亿元,较前一周整体持平,北向资金净流出73.2亿元。行业层面,申万一级行业中,受益于企业复工复产预期强化,制造业供应链有望改善,汽车、电力设备、电子等板块领涨,银行、煤炭、石油石化行业领跌。数据来源:Wind,统计区间2022.5.9-2022.5.13我们认为,市场估值底已现,随着疫情控制取得一定进展,复工复产稳步推进,稳增长政策加码发力确认,经济短期冲击最大的时间已过,叠加海外事件对A股影响的边际减弱,市场有望延续反弹。短期行情将以底部震荡为主,受疫情冲击的行业或迎来困境反转;中长期看好周期中下游制造业修复机会,及新经济赛道中估值合理确定性强的行业。

2022年4月新增人民币贷款增长明显放缓,仅为0.65万亿,预期1.45万亿,去年同期1.47万亿;新增社融跌破万亿,仅为0.91万亿,为2020年3月以来的单月最低值。社融存量增速10.2%,前值10.6%;M2同比10.5%,预期9.9%,前值9.7%;M1同比5.1%,前值4.7%。受疫情影响,4月信贷数据大降,社融数据“腰斩”,结构也全面恶化,在后续疫情逐步得到控制的情况下,融资需求或将逐步恢复。通胀数据方面,4月CPI温和上涨,PPI持续回落。4月CPI同比上涨2.1%,年内首破2%关口。PPI同比回落0.3个百分点至8%,略强于预期。我们认为,因疫情影响,供应链受阻,CPI小幅度上升,但对货币政策尚不构成制约。积极政策密集发布,更多宽松政策将值得期待。央行发布的《2022年第1季度中国货币政策执行报告》强调货币政策会更注重稳信贷、宽信用、结构性宽松,对房地产定调更加积极,延续“保持汇率基本稳定”;特别提及“建立存款利率市场化调整机制”,可能打开LPR单边下调可能性。5月11日的国务院常务会议要求财政货币政策以就业优先为导向,稳住经济大盘,部署进一步盘活存量资产,稳住经济大盘。国务院印发的《加力帮扶中小微企业纾困解难若干措施》,提出进一步为中小微企业纾困解难的十大方面举措。5月10日,美国总统拜登公开表示,目前正在讨论是否取消特朗普时期对中国加征的关税,但暂未作出决定。在当前美国通胀高企的背景下,继续加征关税会推高美国商品价格,取消关税才符合美国企业和消费者的根本利益。最新公布的美国4月通胀数据显示,CPI、PPI均超预期。4月CPI和核心CPI同比分别上涨8.3%和6.2%,PPI同比上涨11%。通胀见顶回落符合预期,但核心CPI的韧性和PPI受中间需求的拉动超预期。美联储加息动作尚未停止,但对市场冲击最大的时间或已过去。上周五公布的社融规模和结构符合预期,3月信贷高增一定程度透支了4月,宏观经济下行叠加疫情以及财政的退税,M2和社融增速出现背离,人民币新增贷款规模缩量,居民和企业存款规模上升;随着疫情的拐点出现,上海5月14日新增本土新冠肺炎确诊病例166例和无症状感染者1203例,病例人数已大幅下降。周末上海发布“分阶段推进复商复市”,随着复工复产推进,稳增长政策发力,经济短期冲击最大的时间已过。海外事件对A股市场影响在边际减弱,日元兑美元也进入了震荡区间。我们认为,短期行情将以底部震荡为主,经济下行压力之下,各地已经陆续开始因城调整房地产政策,预期稳增长政策将逐步落地,对市场会有催化,加速板块轮动,看好后续疫情好转的困境反转机会。中长期建议走均衡路线——看好周期中下游制造业修复机会,及新经济赛道中估值合理确定性强的行业。风险提示:本资料不作为任何法律文件,所载观点均为当时观点,不代表公司对未来的预测,所载信息仅供参考,不构成投资建议。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金不同于银行储蓄与债券,基金投资人有可能获得较高的收益,也有可能损失本金。投资有风险,投资人在进行投资决策前,请仔细阅读基金的《招募说明书》、《基金合同》及《基金产品资料概要》,了解基金的具体情况。