A股最近有点强。

今天(6月8日)上午各大指数纷纷下跌,本以为会迎来调整。

没想到下午走出“深V”反转,特别是创业板指——盘中一度大跌近1.9%,收盘上涨0.85%。

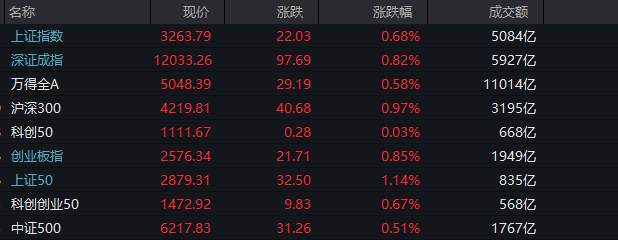

截至收盘,主要指数纷纷飘红,其中大盘已7连阳。

A股主要指数表现20220608

数据来源:Wind

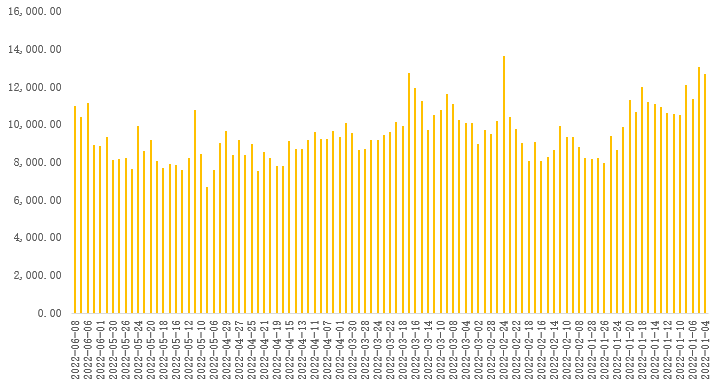

两市成交量连续三个交易日超万亿,市场人气逐渐回升。

两市今年以来成家量(亿元)

20200101-20220608

数据来源:Wind

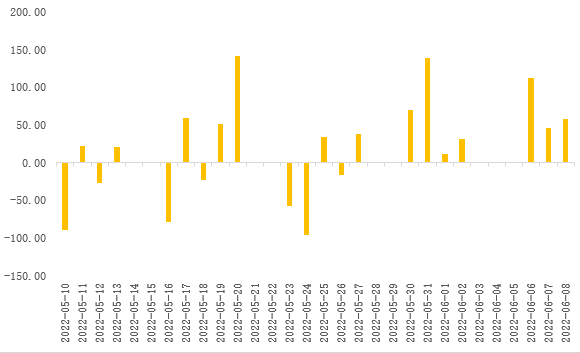

“聪明的钱”也在持续买入。今日北上资金净流入57.67亿元,连续8日净流入,期间合计净流入超508亿元,创年内新高。

数据来源:wind

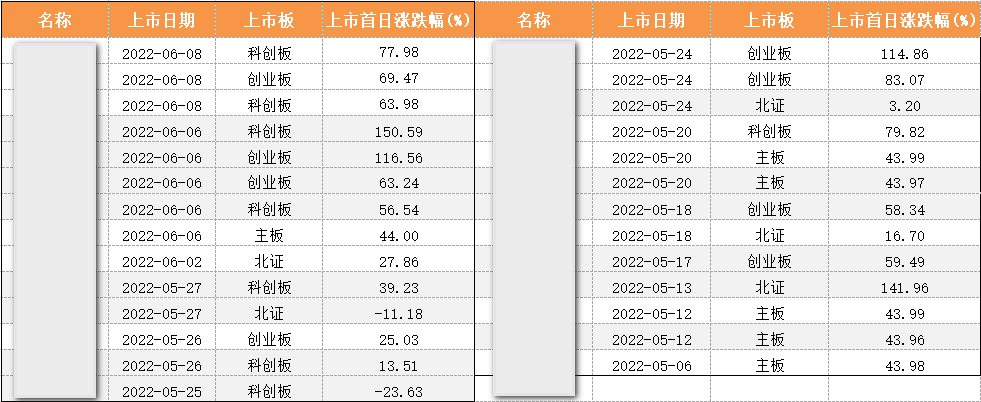

之前屡屡破发的新股市场也在回暖。截止今日,今年5月以来上市的27只新股中,只有两只上市首日破发;而今年前四个月上市的122只新股中,上市首日破发36只,占比约1/3。

5月以来新股发行首日表现

20220501-20220608

数据来源:Wind

A股似乎在向着好的一面发展。

大家逐渐变得乐观起来。

甚至在前两日出现“一券商美女分析师在朋友圈唱多A股,称自己应该是全网第一个喊4000点的人,相信相信的力量”的热议。

4000点来不来、什么时候来,我们无从预测。

如果市场持续回暖,甚至牛市真又来了,保持一颗平常心,或能让你走得更远。

近日,橡树资本联合创始人霍华德·马克斯,在股市备忘录《牛市的韵律》(Bull Market Rhymes)一文中,分享了牛市看法、牛市容易陷入的心理误区。

我们摘录部分内容,供参考:

✦✦

牛市的定义

我对“牛市”的定义并不是来自投资百科网站(Investopedia):

金融市场中资产或证券价格在一段时间内持续上涨。

市场通常在股价下跌20%之后,出现20%的上涨。

第一个定义过于平淡,没能捕捉到投资者在牛市行情中的核心情绪。

第二个定义提供了一种错误的精准,牛市不应该用价格的百分比变化来定义。对我来说,最好用它给人的感觉、背后的投资者心理以及由此引发的投资行为来进行描述。

在牛市和熊市的数字标准被制定之前,我就已经开始投资,我认为这样的标准毫无意义。

标普500指数下跌19.9%还是20.1%真的很重要吗?

如果把股票市场比作一台机器,你希望它能够随着时间的推移持续稳定地运转,这个想法是合理的。

然而,我认为,投资者心理状态对其决策造成的重大影响,可以在很大程度上解释市场出现波动的原因。

当投资者开始大举看涨时,他们倾向于得出以下结论:

首先,一切都将永远上涨。

其次,无论他们为一项资产支付多高的价格,其他人都会以更高的价格,从他们手中买走(即“更大傻瓜”理论),因为他们对市场高度非常乐观:

股价上涨速度会比公司利润增速更快,涨幅会远高于公允价值(超额上涨)。

之后投资环境开始令人失望,出高价的愚蠢举动变得很显眼,股价会跌落至公允价值(修正),之后进一步跌破该价格水平。

股价下跌会进一步引发市场悲观情绪,由此导致股价下挫,并远远低于其本身价值(过度下跌)。

最终抄底买入会助推低迷股价回升至其公允价值(修正)。

在牛市行情中,有利环境会引领股价上涨并提振投资者信心。而这种投资信心会诱发激进操作,之后会进一步引发股价上涨。那么接下来,会出现更加乐观的投资心态以及持续的冒险操作。

这种上升式螺旋就是牛市的本质,其上升过程看起来似乎势不可挡。

在新冠疫情流行初期,我们见证了一场典型的资产价格崩盘。

标普500指数先是在2020年2月19日创下3386点的历史新高,随后在短短34天内重挫三分之一,并在3月23日跌至2237点。

但是之后在多种力量共同努力下,股价又出现大幅上涨。

随后资产价格出现上涨,到2020年8月底,标普500指数已经收回所有失地,并涨超2月高点。

最终,投资者得出结论,认为他们可以期待股市持续上涨,这也符合他们此前在牛市行情中的常规心态。

就像上面最后一点,在牛市心理中最重要的就是,大多数人认为股价上涨是预示之后行情的积极信号,不少人开始变得乐观。

只有少数人会怀疑这种行情是过度上涨,其收益是依赖未来预期,所以上涨并不会持续,并且行情将发生逆转。

✦✦

牛市三阶段

上面的描述让我想起了最喜欢的一句格言。那是大约在50年前我最早学会的一句,即“牛市的三个阶段”:

第一阶段,当一些有远见的人开始押注牛市或将到来;

第二阶段,当大多数投资者意识到牛市正在发生;

第三阶段,当每个人都认为牛市会永远持续下去。

牛市很少能够经历第一阶段,经历第二阶段的概率也很低,许多投资者直接经历第三阶段,即从深度绝望直接转变为极度乐观。

而在此期间,“半信半疑”才是我最常见到的投资者心理。

比如新冠疫情初期,他们问我最多的问题是:

环境这么糟糕,疫情大流行肆虐,加上经济停滞,股市还能上涨?

那时很难找到乐观主义者。

很多投资者成为我已故岳父所描述的“戴手铐的人”:

他们买股票不是因为自己想买,而是他们不得不买,因为现金回报率很低。

一旦股市开始上涨,由于担心会被抛在后面,所以他们会追逐更高的价格。

/

因此,股市上涨似乎是源自美联储对资本市场的操纵,而不是来自企业的良好业绩或投资者的乐观情绪。

直到2020年年底,在标普500指数较3月底部上涨67.9%,全年累计上涨16.3%之后,投资者的心理状态才终于赶上飙升的股价。

✦✦

乐观理由、超级股票

在狂热的牛市行情中,投资者会变得歇斯底里。在极端情况下,他们的想法和行为会脱离实际。

值得注意的是,总有一些要素会在牛市中出现:新的发展、新的发明、推动股票上涨的理由。

从定义上看,牛市的特点是繁荣向上、信心倍增、容易轻信以及投资者愿意为资产支付高价,而所有这些要素都在事后被证明是超出了限度。

历史经验表明,将这些特点保持在合理范围内是至关重要的。

能够刺激牛市出现的理性或感性原因,都来自新生事物,它们通常无法通过历史经验解释。

历史充分证明,当市场出现看涨行为,股票估值被推高,以及投资者开始毫不犹豫地接受新生事物时,后果往往是非常痛苦的。

对牛市的另一个解释是,投资者相信,某些企业一定会拥有美好的未来。

这适用于20世纪60年代末的“漂亮50”成长股;80年代的半导体制造商;以及90年代末的电信、互联网和电子商务公司。

人们认为,每一项发展都能够改变世界,因此,过去的商业现实并不能限制投资者的想象力和投资意愿。他们确实改变了世界。

投资者不仅认为一些“新事物”的肯定会成功,而且最终他们得出结论是,该领域前途一片光明,因此没有必要再进行区分。

另外在许多牛市中,一或多个群体被我称之为“超级股票”,它们的迅速崛起让投资者越来越乐观。

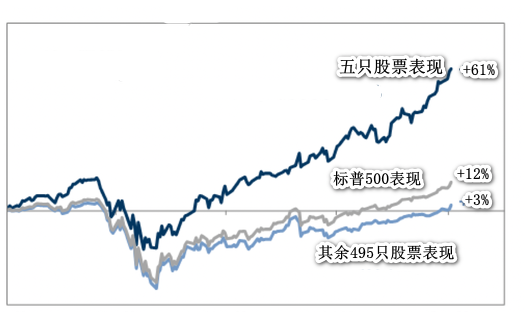

比如2020年FAAMG的惊艳表现吸引了投资者的注意,并支持了普遍的看涨趋势。

到2020年9月,这些股票与2020年3月份的低点相比,几乎翻了一番,较年初上涨61%。

值得一提的是,这五只股票在标普500指数中权重很大,因此它们的表现导致指数整体涨势良好,但这分散了人们对其他495只表现不佳股票的注意力(仅上涨3%)。

数据来源:高盛。上述个股仅作列举之用,不代表本公司管理的基金的投资标的。个股历史走势并不代表未来业绩。

✦✦

牛市趋势的负面影响

当冷静理智被燃烧的乐观情绪取代时:

资产价格上涨

贪婪盖过恐惧

不再担心亏损,转向担忧踏空

风险厌恶和小心谨慎逐渐消失

然而,是风险厌恶和对损失的恐惧,让市场保持安全和理智。

上述事态发展通常会提振市场,但同时也让谨慎和理智思考消失。

“最坏的贷款往往产生于最好的时候”。

杠杆放大收益和损失。

在牛市中,投资者往往确信收益是必然的,而忽视损失的可能性。

在这种情况下,很少有人能找到不举债的理由,因为债务的利息成本微乎其微,且可以增加成功的回报。

但是,当情况变得糟糕时,杠杆就会变得不利。

在牛市的第一阶段购买股票的人,由于普遍的悲观情绪(如2008-09年全球金融危机期间和2020年新冠疫情初期),价格较低,有可能在风险极小的情况下获得丰厚的回报,主要先决条件是资金和胆量。

但当牛市升温,可观的回报鼓励了投资者乐观的情绪,此时获得回报的特质是渴望、轻信、冒险。

在牛市的第三阶段,新入市者大举买进,股市维持在高位。谨慎、选择性和纪律,在最需要的时候却消失不见。

在牛市中,面对这些毫无警觉的行为,投资者应该感到担忧,而不是受到鼓舞。

正如巴菲特所言,

“别人处理自己的事情越不谨慎小心,我们处理自己的事情就越要谨慎小心”。

/

✦✦

然后会发生什么?

牛市不会对所有行业一视同仁。

在牛市中,乐观情绪最强烈地集中在某类股票上,例如“新事物”或“超级股票”。

这类股票涨幅最大,成为这一时期牛市的象征,并吸引进一步的买盘。

媒体最关注这类股票,延长了整个“繁荣”过程。比如2020-2021年期间,科技股就是这种现象的最好例子。

持有大量在牛市中领先股票的投资者,在某一时间段都做得很好。

然而,在上涨年份中涨幅最大的股票,往往在下跌年份中跌幅也最大。

“成也萧何,败也萧何”、 “爬得越高,摔得越狠”:

比如美股市场有一支科技基金在2020年增长了157%,从默默无闻到名声大震。但它在2021年下跌了23%,2022年迄今又下跌了57%。

2019年底投资的100美元在一年后价值257美元,但如今已跌至85美元。

另一支波动性较小的科技基金在2020年上涨了48%,但此后下跌了48%。

不幸的是,上涨的48%和下跌的48%并无法相互抵消,实际上,每投资100美元,净下跌22美元。

第三支科技基金在第一年上涨了惊人的291%,但在随后的三年中分别下跌了21%、60%和61%。

在这四年里,开始时投资的100美元在最后仅价值43美元,相当于从第一年年底不可思议的高点下降了89%。

美股中免佣金交易的鼻祖R公司,于2021年7月以38美元/股的价格上市,一周后股价飙升至85美元。如今的股价仅为8美元,在不到一年的时间里从高位下跌了88%。

但是,这只股票真的这么差劲吗?

我随机挑选了一些股票的跌幅,它们平均下跌了59%。

你真的相信这些企业的价值在过去几个月,平均蒸发了一半以上吗?

这个问题引发了一些我经常在想的其他问题。

在股市出现剧烈波动之际,比特币经常朝同一个方向变动。

这背后是否存在某种根本原因导致两者之间走势存在相关性?

国家之间的市场联系也是如此:当日本股市开局大幅下滑时,欧美股市往往会跟跌。

有时,似乎美国股市领先,日本股市却同时出现下滑。

这些国家基本面之间的联系是否足以导致它们联动?

我对所有这些问题的回答,通常都是“不”。

共同点不是基本面,而是心理因素,当后者发生重大变化时,所有这些事情都会受到类似的影响。

总结一下。

对投资者来讲,最重要的不是在特定时间段内发生了什么事,而是我们可以从这些事件中学到什么。

我们可以从2020-2021年的趋势中学到很多东西,这些趋势与前几个周期的趋势是一致的。

在牛市中:

乐观是基于那些做得非常好的事情而建立的。

当股价从在心理和价位方面均相当低迷的基数上涨时,影响最为强烈。

牛市心理不存在担忧情绪,并且具有高水平的风险承受能力,因此伴随极为激进的行为。

承担风险会得到回报,而努力勤奋的必要性却被遭到忽视。

高回报使人们更加相信新事物、小概率事件和乐观的结果将会发生。当人们对这些东西的价值深信不疑时,他们往往会得出“没有太贵的股票”的结论。

在它们(和价格)达到不可持续的水平之后,这些影响最终会降温。

处于高位的市场容易受到外部事件的影响。

涨幅最大的资产以及增持它们的投资者,往往会经历痛苦的反转。

在我的职业生涯中,我曾多次目睹此类事情发生,当中没有一次完全是由基本面造成的。

相反,心理因素是主要原因,而心理的运作方式又不太可能发生改变。

这就是为什么我坚信只要人类参与投资过程,我们就会看到它们一次又一次地发生。

上述个股仅作列举之用,不代表本公司管理的基金的投资标的。个股历史走势并不代表未来业绩。谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2022-06-08 20: 41

2022-06-08 20: 40

2022-06-08 20: 39

2022-06-08 20: 37

2022-06-08 20: 36

2022-06-08 18: 30