近期A股摆脱地心引力,与大洋彼岸走出了截然相反的独立行情,让人心潮澎湃,洗脑神曲《加仓之歌》再现社交平台。

但是,一顿操作猛如虎,指数还没到3500(点)。与7年前的5178点(2015年6月12日最高点)相比,上证指数至今跌幅仍超过35%。而作为新兴成长股代表的创业板,从高点4037点至今跌幅也接近35%。

尽管指数仍在爬坡当中,但市场早已沧海桑田,尤其是“炒股不如买基金”的观点得到反复验证。7年时间,公募领域经历了哪些变化?对我们的投资又能带来哪些启示?不妨从几组数据中窥探一二:

7年基金规模增长2.59倍

稳健理财趋势明显

中基协数据显示,2015年6月,公募基金总份额为6.24万亿份,基金总规模为7.11万亿元;截至今年4月,这两项数据分别为23.61万亿份和25.52万亿元。这意味着7年左右的时间里,公募基金份额和规模分别增长了2.78倍和2.59倍。(注:数据包括封闭式基金在内)

从结构来看,2015年6月股票基金和混合基金规模占比较高,合计达到4.08万亿元,占7.11万亿元的基金总规模的比重为57.38%。而从今年4月的数据来看,各类型基金的规模占比更均衡,其中货币基金规模近10.84万亿元,占总规模的比重最高;股票基金和混合基金规模合计为7.06万亿元,占比下降至27.66%。

而在过去7年里,基金规模增长幅度最大的是债券基金,从2015年6月的3615.36亿元,快速增加至4.22万亿元,增幅超过10倍。近7年规模增幅较大的还有货币基金,增幅也接近3.5倍;而股票基金规模增幅仅为22.87%。

表1:各类型基金7年间基金规模变化

数据来源:中基协,单位:亿元

不难看出,市场资金的整体风险偏好有所下降,稳健型资金的占比提升,而波动较大的股票型基金规模增速不明显,货币基金、债券基金等低风险、低波动的产品更受资金追捧。

7年基金数量翻了3倍

混合基金独领风骚

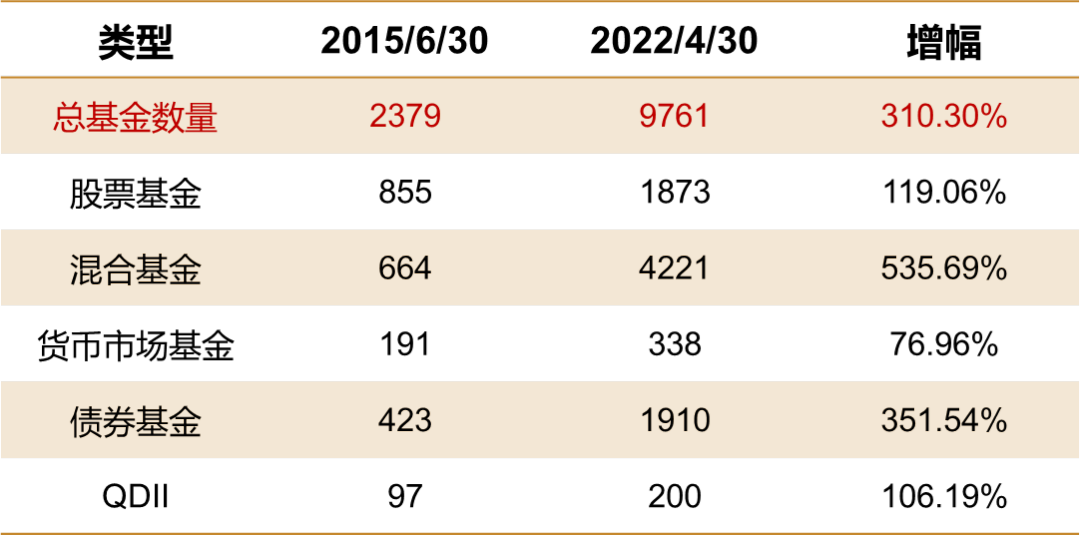

在过去7年左右的时间里,与基金规模同样狂飙猛进的还有基金的数量。

中基协数据显示,2015年6月市场上一共有2379只基金。而Choice数据显示,当时A股上市公司数量为2797家。基金的数量和股票的数量相差不大。

而截至今年4月,公募基金数量增加至9761只,7年增加了7382只,平均每年增加1000只以上,是2015年6月基金数量的4倍多。而截至今年5月,A股上市公司数量为4736家,7年左右的时间新增上市公司1939家,平均每年增加277家,数量增幅为69.32%。基金数量已经是股票数量的2倍多。

很显然,当前已经进入选基金和选股同样困难的时代了。

而分类型来看,7年里各种类型的基金数量都获得了较大幅度的增加,其中数量增幅最大的是混合基金,其次是债券基金,仅货币基金数量增幅不足1倍。

表2:7年间各类型基金数量变化

数据来源:中基协,单位:只

结合基金规模和数量变化数据来看,债券基金在过去7年规模的爆发,并非完全是通过多发新基金来实现的,一定程度上或许是因为基金业绩吸引了大量资金的申购。

95%的基金跑赢主流指数

炒股不如买基金

对于投资者而言,最关心的莫过于基金业绩。而与指数的表现相比,公募基金在过去7年里的收益情况要好许多。

Choice数据显示,在2015年6月12日之前成立的基金一共有2497只(A/C份额分开计算),截至今年6月15日,一共有1977只基金获得了正收益,占比达79.18%,有520只基金亏损。其中,过去7年里有122只基金实现了翻倍以上的收益,9只基金收益在2倍以上,收益最高的产品收益近3.5倍。

若与上证指数、沪深300这些主流指数相比,过去7年获得超额收益的基金占比分别为95.55%和89.39%。这些数据再次说明了“炒股不如买基金”。

值得注意的是,尽管绝大多数基金在过去7年中跑赢了指数,但仍有一些基金跑输市场,7年至今仍亏损的基金占比达21%。Choice数据显示,在亏损的520只基金中,有27只基金亏损幅度超过50%,个别基金区间跌幅接近80%。

而回撤方面,自2015年6月12日以来,沪深300指数最大回撤为-46.51%。据Choice数据统计显示,62.94%的基金同期回撤幅度好于沪深300,但是最大回撤低于-10%的基金数量占比不足三成(28.76%)。

与此同时,同期回撤低于-10%且累计回报高于50%的基金仅有21只,占比不到2%。而从基金类型来看,这21只基金包括2只中长期纯债基金,7只一级债基,3只二级债基和8只灵活配置型基金。

显然,高回报和低回撤就像鱼和熊掌,两者难以兼得。

综合以上数据,我们或许可以得到这样的结论或启发:

(1) 越来越多投资者选择配置债券基金等较低风险的产品,这当中体现了居民理财意识和资产配置意识的觉醒。

(2) 基金选择越来越难,精选基金依然很重要,但选对基金和持有赚钱很大程度上是两回事。

(3) 高风险未必带来高回报。在基金投资中,投资者预期和风险承受能力相匹配很重要。

实际上,基金投资是一件非常个性化的事情,不同的资金属性、风险偏好需要匹配不同的策略和产品。但个性之中也有共性的东西存在,比如长期持有,再比如以较低风险的债券基金作为底仓选择等。

自2020年6月5日成立以来,财通资管鸿盛12个月定期开放债券型证券投资基金A类2020年、2021年、2022年一季度净值增长率分别为1.36%、12.02%、-0.60%,同期业绩比较基准为-1.04%、2.10%、0.09%。成立以来至2022年一季度末,本基金净值增长率为12.86%,同期业绩比较基准收益率为1.13%。数据来源:财通资管鸿盛12个月定期开放债券型证券投资基金2020年年度报告、2021年年度报告、2022年一季度报告。2020年6月5日起至今宫志芳任本基金基金经理,2020年12月9日起至今顾宇笛任本基金基金经理。

风险提示:本资料为宣传资料,不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。财通资管提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。本材料中提及的策略为当前环境下的投资策略及其举例阐述,本基金将根据宏观环境和市场情况,适时进行投资策略的调整。在封闭期内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。

2022-06-16 20: 28

2022-06-16 20: 05

2022-06-16 19: 58

2022-06-16 19: 57

2022-06-16 19: 39

2022-06-16 19: 38