过去两年的新能源浪潮,让一批押注其中的基金经理声名鹊起。但在享受鲜花与掌声的时候,一个疑问也油然而生:业绩可以持续吗?

在重仓新能源的诸多基金经理中,长盛基金的郭堃无疑是“特立独行”的一位。

在2020年白酒、免税、医美等板块屡创新高的时候,他把目光投向了一门苦生意:光伏,然后重仓了隆基、通威。

但在去年新能源行情登峰造极的时候,他却在公告里直接指出,新能源、成长板块估值已经过高,短期内需要寻找新的低估板块。

随后,他把仓位配置到了成长风格基金经理很少会涉足的化工、银行、白酒、电器、养殖等相对冷门的板块上。

从郭堃所管理的“长盛同盛成长优选”、“长盛同德主题混合”的净值变化来看,这种侧重制造业但总体风格均衡的做法,让他获得了良好收益同时避免了跟随板块大幅回撤。

这位制造业研究员出身的基金经理,他的投资风格究竟是什么?过去在新能源行业上获取的良好收益,未来可以持续吗?

2020年5月,郭堃履职长盛基金,管理“长盛同盛成长优选”。很快,他就重仓买入了一家他在8年前调研时就看中的一家公司。

当时郭堃还是研究员,主攻制造业。2012年,他去调研的这家公司叫做隆基。光伏设备制造商,刚上市不久,受到了大客户无锡尚德破产而产生大额应收账款和计提的影响,利润大幅跳水,还收到了监管的问询函。

光伏发电是个苦生意。在很长时间内,中国光伏产业结构是“两头在外”:原料靠进口,市场靠外销。国内厂商如火如荼其实只赚加工费,而且每时每刻都得看别人脸色。不巧,2012年,隆基上市的时候,美国和欧盟对中国光伏企业启动反倾销、反补贴调查,大批光伏出口商倒闭,波及作为材料研发、生产商的隆基。

但在调研的时候,郭堃发现,隆基的创始人、高管似乎都不太受外部环境的干扰,而是极为专注投入在单晶硅的研发、光伏产业链的延伸上。因此,他觉得这家公司的未来很可能是一家能在技术上突破瓶颈、降低单晶硅成本的公司。

隆基的韧劲与发展,超出了郭堃的预期。

先是在2014年收购了浙江乐叶,从上游的单晶硅制造,向下游的电池、光伏组件延伸,打开了应用场景;然后在金刚线技术上取得突破,降低了单晶硅成本,又恰逢国内“光伏引领者”计划出台要求电站使用单晶硅,隆基盈利水平大幅改善;在2018年531政策后凭借成本优势在平价上网、新能源浪潮中走向光伏霸主的王座。

隆基在这8年中历经曲折而崛起,郭堃在这8年中的跟踪研究也锤炼了对光伏、新能源行业的深度认知。

2012年,隆基硅片中的非硅成本为5.12元/片,当时上海黄浦区房价均价3万/平;到了2020年,黄浦房价突破10万/平,而非硅成本已经低于0.74元/片。大幅降低的成本,让光伏实现平价上网、极大扩充了使用范围,业绩随即显著改善。

因此,2020年5月就任“长盛同盛成长优选”基金经理后,郭堃就迅速重仓买入隆基、通威等光伏公司,此外还配置了天赐材料、汇川等新能源产业链公司。

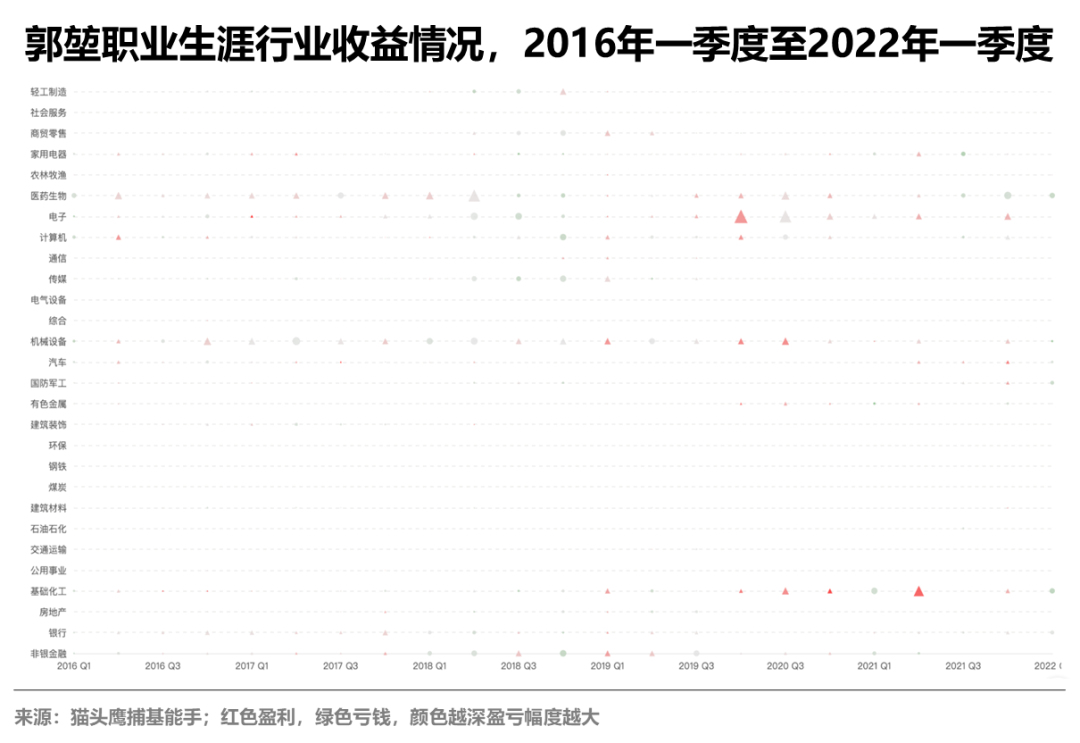

实际上,从2012年到2020年,这8年的新能源、制造业行业研究与投资是一笔宝贵的财富,不仅是净值上的,更是思路上的,让郭堃能够站在“成长+周期”的双重视角下,审视多个行业的优劣。而多数人从研究员转成基金经理的初期,还是会在研究方法、视野上面临特定行业的局限。

这些经验很快就发挥了更大的作用。任何板块都不会永远涨,新能源的火热行情在去年二三季度达到顶峰,郭堃选择在这个板块上逐步撤退,部分转移到银行、医疗器械、白酒、电器等相对处于低谷中的板块上。

在“长盛同盛成长优选”的2021年的半年报中,郭堃明确指出——

我们对短期市场(一个季度到半年)略偏谨慎,中期(1-2年)更看好成长行业表现;成长行业的短期压力来自两方面,一是估值难以继续扩张,二是盈利持续超预期难度加大;因此短期会一定程度上控制仓位,并且行业更加分散,优先提高先进制造、消费、TMT中估值消化更快的行业。

事实证明,郭堃的选择很有前瞻性。新能源板块在2021年四季度见顶,随后在今年大幅回调;而白酒、银行、电器等行业的表现则相对稳定。这种及时的切换,也让郭堃产品的净值回撤幅度得到有效控制。

在善于选股、控制回撤的背后,藏着郭堃一整套清晰而精细的投资方法论。

在郭堃的选股方法,可以分为三个层次:区分类别、比较行业、精选个股——

(1)区分类别

郭堃首先会把全市场的公司,分为成长型和周期型两大类,70%-90%的仓位放在成长股,10%-30%的仓位分配给周期股。

对于成长型公司,郭堃会看重其业绩增速和市盈率之间的匹配度。对于周期型公司,比较难以参考具体指标,通常他用银行股PB(市净率)进行参考。在具体的仓位分配比例上,主要看当时市场上的估值情况,哪个类型的公司便宜,就在比例上增加持有。

例如,在2018年市场低迷时,郭堃当时的组合把更多的仓位放在成长板块,在2019年、2020年两年都有一个大幅估值修复。而到了2020年,疫情之下,全球流动性都很宽松,成长股估值水平更上一层楼。

但到了2021年,成长行业相对于周期行业来说,估值溢价悬殊,这个时候周期股的投资价值就凸显出来了,组合仓位就开始向周期方向进行倾斜。

(2)比较行业

郭堃在对全市场股票完成了成长和周期这两个大方向分类,同时确认好两者仓位比例后,接着会在成长股内部和周期股内部去做进一步的分类,以及根据市场情况动态进行比较,动态调整行业比重。

对于成长股,他会进一步分为三大板块:高端制造、大消费、TMT。

从组合的权重分配上看,郭堃对这三大板块没有明显偏好,但会在板块机会凸显时加大配置。

例如,在2020年下半年的时候,当时全球疫情严重,大家对新能源行业的发展充满担忧,在此情况下,该行业也出现一个极低的估值。一些光伏龙头公司估值只有 20倍 PE左右,这个性价比是非常高,于是郭堃增加配置,后来也证明取得了良好的收益。

而对于周期板块,郭堃则分成四类:大宗商品、大金融、畜牧业、工程器械。

在实际操作中,郭堃基本不配置大宗商品相关的公司,银行则用来对冲整个产品的估值风险起到防守作用,畜牧业则买在供需周期的低谷例如2022年一季度的牧原股份,工程器械跟政府投资关系甚大则需要看政策力度。

(3)精选个股

在分类、选择行业后,郭堃还会在两个层面上筛选出个股。

其一,是基本面。和众多基金经理一样,郭堃会研究行业和公司经营等基础问题,例如景气度、竞争格局、需求可否持续、成本费用控制能力等等。

其二,是考察公司的内部治理能力。

对于公司治理,他主要考察四个方面:

第一是股权结构,他一般会深度研究上市公司从成立起所有的股权变化情况,以及确认目前的股权结构是否合理科学,有无隐患等。

第二是上市公司的管理层。他除了看重管理层道德水平和管理能力外,在行业处于逆境中或者大环境不好的时候,管理层能否坚持初心,有无韧性也是重要的考量标准。

第三是企业的利益分享机制。他认为随着公司做大做强,必须要不断引入外部人才,这些人才能否融入进公司,公司有无科学的利益分享机制留住人才,是非常重要的。

第四是实控人的风控意识。他认为很多上市公司实控人不专注主业、从事多元化经营、甚至在金融市场进行豪赌等行为,对企业来说都是巨大的风险隐患。

这样多层次的深度研究,显然需要郭堃付出更多的时间。因此,郭堃不仅会调研访谈上市公司的高管、事业部负责人、上下游企业、竞争对手等,还会通过多个途径,访谈第三方行业专家、甚至是离职员工,以获得更客观全面的信息。而在此之后,郭堃还会跟踪几年以上,逐步检验和反思之前的研究结论,最后才会做出投资与否的决定。

03 均衡

踏入2022年,一个重大问题摆在所有投资者面前:后疫情时代,投资者需要押注什么资产才不会被时代抛下?

疫情、通胀、俄乌战争、美国加息,构成了全球经济的四大不确定之源:疫情反复肆虐,俄乌战争僵持,世界经济复苏前景不如预期,美国、欧洲通胀攀升,供应瓶颈尚未有效缓解;美联储开始加息周期,全球跨境资本流动和金融市场调整的风险上升。而在国内,经济发展面临需求收缩、供给冲击、预期转弱三重压力,一季度国内股市大幅下跌。

复杂的形势和局面,对很多人来说可能是巨大的挑战,但对于框架清晰、认知独特的郭堃来说,反而是在市场低谷期出击的机会。

在长盛同盛成长优选的2022年一季报中,郭堃指出——

尽管宏观环境的不确定性仍未消除,但估值大幅收敛的权益资产在中长期已经值得期待。在商品价格高位去大量持有相关股票并不符合我们的认知,依旧更看好成长行业的未来,(除了)最看好新能源和医药,电子、军工、汽车零部件也已经拥有大量此前估值较贵、目前逐步合理的标的可供研究。

在具体重仓股上,郭堃一方面加大配置了电缆、新材料、冷链设备、代糖等制造业与化工标的;另一方面配置了周期低谷中的养殖、银行。

这种相对低估值的标的,也让郭堃在今年大幅波动的市场环境中,有效地控制了回撤。

总的来说,郭堃的投资风格有三个鲜明的特征——

(1)在选股方法论上,此前的职业生涯让他具备了成长与周期并重的框架,然后在实战中打造出了独特的“高成长、低估值”的风格。

这使得他在过去几年的成长股大牛市中收获颇丰,并且保持了对估值的敏感和对周期股的熟悉,能够在成长股估值泡沫化的阶段,及时切换持仓。

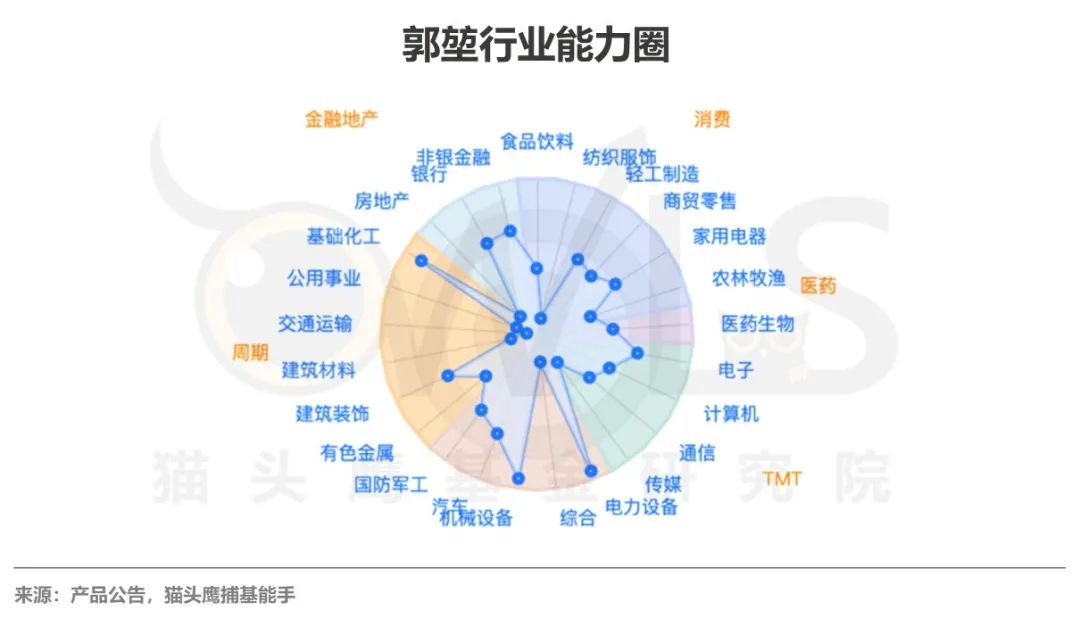

(2)在行业和个股上,覆盖广泛,但有一定的偏好,在制造业上表现突出。此外,在化工、非银金融上的配置起到了稳定器的作用,在成长风格的基金经理中是少见的,行业能力圈在从制造业往更多的行业拓展。

(3)在交易行为上,重仓股集中度低,组合换手率低,说明倾向于长期投资,建立在对基本面深度认知基础上的交易,很少受短期波动影响。

从全球来看,一种发达的工业制造业会催生相应的消费文化,从烟酒到汽车石化莫不如是。以此推理,在制造业崛起、消费转型的中国,也必将出现擅长投资相关行业的“长跑冠军”。这对在制造业表现突出、兼顾多个行业并且坚持深度基本面投资的郭堃来说,无疑将是一个无与伦比的机遇期。

2022-06-17 20: 22

2022-06-17 20: 20

2022-06-17 20: 19

2022-06-17 20: 17

2022-06-17 19: 54

2022-06-17 19: 53