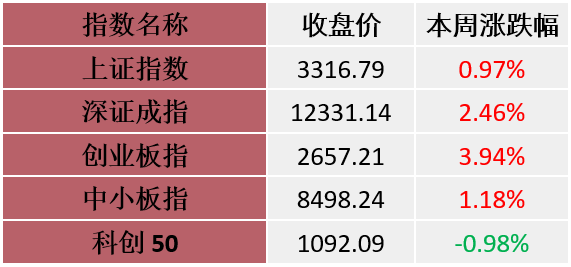

图表2:上证指数表现(2022-6-13至2022-6-17)

数据来源:wind

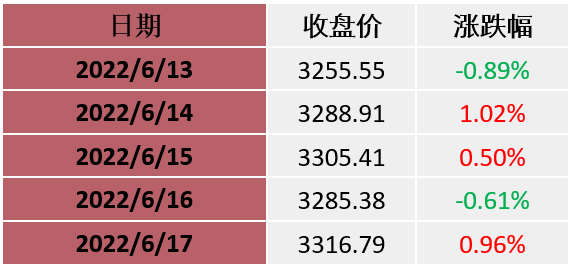

图表3:本周涨幅前五与后五行业(单位:%)(2022-6-13至2022-6-17)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

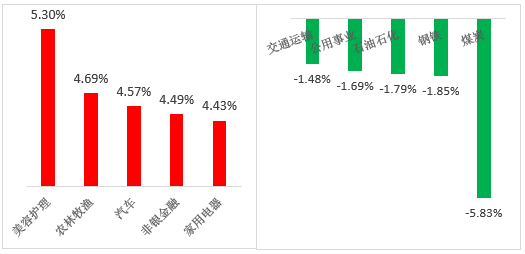

图表4:本周净资金流入前五与后五行业(单位:亿元)(2022-6-13至2022-6-17)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流入前五的行业

电力设备、食品饮料、医药生物、汽车、有色金属

本周净流出前五的行业

煤炭、公用事业、电子、建筑装饰、基础化工

投资策略

首先,政策底早已明确,下半年将集中精力恢复经济,疫情防控、互联网等行业的监管有望放松,经济继续萎靡的预期将得到扭转,Q2大概率是本轮业绩底部。从市场表现看, A股市场进行了一定幅度的反弹,我们认为,A股市场仍处于估值修复的上半场,情绪刚从最悲观程度恢复到稍微稳定的状态,景气度抗疫情能力较强的“新半军”板块领先反弹,目前反弹到了3月份华东疫情前的水平,而受疫情影响较大的大消费、金融地产等板块仍在底部,随着疫情继续保持平稳,经济持续恢复,估值修复有望持续推进。海外方面,欧美日经济持续复苏,美股受制于短期超预期的通胀,仍处于筑底过程,或给A股市场带来一些扰动,而欧股日股则已从俄乌战争爆发的底部反弹,显示海外市场也已基本渡过最悲观阶段。

国泰君安证券:成长领旗,消费助攻

成长领旗,消费助攻。预期上修开空间,对后市保持乐观。后市判断战略乐观,战术上尽管会有阶段性的调整和盘整,我们认为经济预期上修,无风险利率下降,风险偏好底部回升的过程还未结束,积极布局股票资产。A股资产顺风局,而美国资产正面临逆风局。周期相位预期的相对变化令A股具有比较优势。重视投资风格从业绩确定性转向业绩高增长。

行业与投资主题:看好科技成长与消费复苏。经济预期上修,风险评价下降,风险偏好上升,选股重在盈利高增长。推荐:1)高景气成长板块:电动车/光伏/风电/军工/计算机信创/数字产业;2)困境反转:汽车零部件/白酒/生猪/酒店;3)港股科技龙头。此外,个股活跃度提升,重视投资主题:汽车智能化/充换电/新材料/虚拟现实/碳通胀/国企改革等。

广发证券:预计北向资金持续净流入,关注“复苏交易”中国优势资产

虽然当前市场交易情绪大幅改善,但在增量资金层面大幅流入的积极信号并不清晰。对于市场,可以较为明确的一点是大多数投资者逐渐走出大跌思维,进入大跌之后的震荡思维,当然反转还需等待更为明确的右侧信号。我们一直认为国内基本面分子端盈利预期拐点是市场反转的首要核心信号。对于外部因素,美股紧缩交易持续,A股预计将维持“以内为主”,负面冲击将较此前明显减弱。

对于当前四大主线“稳增长、高景气、疫后修复、全球通胀”,我们建议心向光明,更倾向于未来行情演绎依然遵循“稳增长兑现,高景气转机”的交易逻辑。需要提醒的是,随着稳增长政策推动,提振消费,尤其是耐用品消费,例如汽车会成为稳增长的重要措施。行业配置建议:汽车、区域性银行、光伏、军工、煤炭、食饮、化工、基建等。

安信证券:在震荡中实现中枢上移

本周A股进一步震荡上行,上证综指从2863点一路回升突破3300点,我们此前反复强调的二季度“龙跃在渊”显现。面向当前市场,我们偏向于分母端的支撑,并反复强调市场正在“逐渐走出大跌思维”,市场有望在接下来的震荡中实现中枢上移。

对于当前四大主线“稳增长、高景气、疫后修复、全球通胀”,我们建议心向光明,更倾向于未来行情演绎依然遵循“稳增长兑现,高景气转机”的交易逻辑。需要提醒的是,随着稳增长政策推动,提振消费,尤其是耐用品消费,例如汽车会成为稳增长的重要措施。行业配置建议:汽车、区域性银行、光伏、食饮、军工、煤炭、化工、基建等。

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

2022-06-20 16: 49

2022-06-20 16: 47

2022-06-20 15: 11

2022-06-20 15: 11

2022-06-20 15: 08

2022-06-20 15: 06