上周市场回顾

(2022.06.13-2022.06.17)

市场回顾

上周上证指数收于3316.79 点,上涨0.97%;深证综指收于2131.22 点,上涨2.20%;沪深300指数收于4309.04 点,上涨1.65%;两市股票累计成交5.66 万亿元,日均成交量较上周上涨1.45%。

行业表现回顾

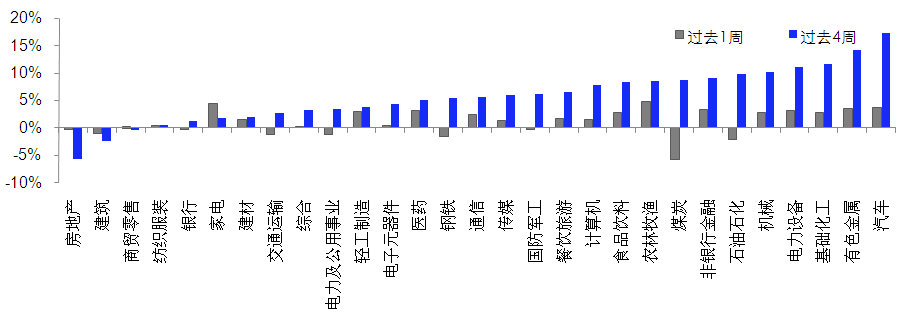

上周表现最好的板块依次是农林牧渔、家电、汽车,表现最差的依次是煤炭、石油石化、钢铁;过去4周涨幅最大的依次是汽车、有色金属、基础化工,表现最差的依次是房地产、建筑、商贸零售。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2022/06/17

未来A股市场展望

5月数据呈现恢复,生产端工业增加值,需求端制造业、基建恢复较快。地产端负值小幅收敛,消费恢复较慢。上周美联储加息75bp,并且对后续保持鹰派。从海外情况来看,市场对美国经济进入衰退的担忧进一步增加,美股持续下跌,大宗商品也呈现下跌。从海外需求来看,欧美商品需求,特别是耐用品消费持续回落,从铜、铝等大宗商品价格持续下跌可以发现。随着未来美联储进一步鹰派,叠加美国居民净储蓄已经回到到疫情前的位置,服务性需求也有望见顶回落,则海外将从滞胀状态转向衰退。目前高企的油价也将开启下跌。板块上,推荐地产产业链、双碳产业链、大宗价格下行受益的制造业板块。地产产业链重点关注地产、建材、轻工龙头。双碳产业链寻找结构性景气机会,重点关注绿电、组件等 。针对外部风险,推荐黄金板块作为美元信用下降的对冲。大宗商品价格短期受到国内复工复产提振,中期面临海外需求回落压力,预计油、铜、铝等海外定价大宗商品价格将在下半年下跌,看好成本压力缓解、需求景气的制造业板块。

未来债券市场展望

周一,美国5月CPI超预期,海外紧缩预期升温,利率小幅上行;周二,美联储紧缩预期再加强,美债利率飙升,中债利率小幅上行;周三,MLF等量续作,利率持平,5月经济数据公布超预期,中美关系有所向好,利率小幅上行;周四,美联储加息落地,美债利率回落,中债利率小幅回落;周五,权益市场大幅上涨,利率窄幅震荡。全周来看,利率整体延续窄幅震荡走势,其中1年期国债上行1BP至2.01%,1年期国开债上行1BP至2.05%;10年期国债上行2BP至2.78%,10年期国开债上行1BP至2.98%;信用债收益率多数小幅上行,其中3年期AAA、AA+、AA分别上行0BP、2BP、下行1BP至2.93%、3.11%及3.26%,信用利差涨跌不一,等级利差涨跌不一。权益市场方面,上证综指上涨0.97%,创业板指上涨3.94%,中证转债指数上涨0.96%,全市场平均转股溢价率震荡;行业方面,农林牧渔、家电、汽车、有色金属及非银金融涨幅居前,电力及公用事业、交通运输、钢铁、石油石化及煤炭跌幅最大。

5月经济数据公布来看,5月上海基本处于封城状态,北京等地疫情频发,经济总体改善幅度较为有限。6月,复工复产逐渐向疫情前恢复,预计工业生产将有明显改善,但需求端的地产及消费预计依然较弱,对经济的拖累仍将持续。6月中旬地产销售高频数据明显反弹,但剔除数据异常的青岛、苏州、佛山等城市来看,地产销售改善幅度依然不强。经济弱与资金松的格局短期尚未打破,利率或延续震荡格局。下半年经济修复斜率及利率上行空间一定程度上仍受防疫政策、地产政策及财政政策调整的力度影响。

未来黄金市场展望

截止至上周五(6月17日),伦敦现货黄金报收1840.24美元/盎司,上周累计下跌31.27美元/盎司,涨幅-1.67%,最高上冲至1879.45美元/盎司,最低下探至1804.70美元/盎司。回顾上周以来海外主要市场动态:美国5月PPI同比低于预期;美国FOMC利率决策符合预期。

美国5月零售销售下滑,商品需求放缓。究其原因,占比18.8%的第一大项汽车及零部件5月下滑3.5%,创去年8月以来最大降幅,贡献了最多跌幅。加油站受涨价因素提振,整体销量环比上涨4.0%,进一步凸显实际商品需求的疲软。核心零售销售(剔除汽车、汽油、建筑材料和食品服务)环比微跌0.05%,去年底以来首次增速转负。非店零售(互联网)作为占比15.3%的权重项下滑1.0%,包括电子产品、家居均为环比负增长。值得一提的是,与服务品类更加相关的食品餐饮仍然维持环比向上趋势,这与疫情常态化后旅游和娱乐等服务性行业大力复苏势头吻合。

上周随着美国CPI数据触及40年新高,美联储激进政策预期加强,美元持续走高施压贵金属,金价先抑后扬、震荡运行;周三美联储大幅升息,但符合预期,而且美联储预计经济增长将放缓,美联储主席鲍威尔淡化了7月份加息75个基点的预期,导致美元和美债收益率下跌,给金价提供了反弹机会。展望后市,美元走强仍是金价的一大阻力,在这种情况下,金价很难出现反转,不过,市场对激进的政策紧缩可能将经济拖入衰退的担忧也明显升温,为金价提供避险支撑。

未来海外市场展望

上周海外市场大事件:6月FOMC鹰派加息75bp,经济增长暂时让位于抗通胀。美国5月零售销售下滑,商品需求放缓。控通胀遇上地区债务危机风险,欧央行加快制定应对工具。中美元首会谈将近,拜登仍在权衡降关税。

上周海外各资产表现:股市方面,美股下跌,港股反弹。美股标普、纳斯达克和道琼斯分别下跌5.8%、4.8%和4.8%,6月FOMC鹰派加息75bp,虽符合预期,但对于美国经济衰退的担忧预期前移。中概金龙指数上涨0.3%。港股恒生指数、国企指数、科技指数分别下跌3.4%、3.2%和3.6%。受外围市场影响收跌,不过跌幅相对欧美明显缩窄,主要源于国内基本面的积极变化:本周公布的5月经济数据显示边际改善,国常会表态支持民间投资,扩大有效投资带动消费和就业,并支持平台经济健康发展。恒生十二大行业板块均下跌,金融(-0.5%)、电讯(-1.2%)和医疗保健(-2.0%)跌幅较小,能源(-8.2%)、工业(-6.0%)和综合(-5.8%)领跌。南下资金本周继续净流入167.9亿元。债市方面,美债10Y利率冲高回落。十年期美债利率上涨7bp至3.23%,周中一度触及11年高位的3.47%,2年-10年期国债利差缩小4.8bp至4.1bp。6月FOMC联储鹰派加息,美国经济衰退预期前移。根据联邦利率基金预测,7月加息75概率降至69.2%,年末利率中枢升至3.565%。汇市方面,美元上涨。美元指数上涨0.5%至104.67。美联储的鹰派立场对美元有一定支撑,但最大的驱动力来自于疲软的日元表现。日本央行周五宣布继续维持政策不变,美元指数大涨0.8%,使得美元指数周度收涨。美元对在岸、离岸人民币分别报6.701和6.708。大宗方面,金价下跌,油价大跌。COMEX黄金下跌1.8%至1841.9美元。WTI原油上涨4.5%至120.26美元,美联储坚定抗通胀的立场之下,经济衰退的预期让市场担心能源消费的需求,OPEC+开始研究下一步产量行动。

本周海外关注事项:

- 美股因六月节于6/20休市一天。美联储鲍威尔将分别于周三、周四参加参众两院听证会。美联储将于周四公布年度银行压力测试结果。欧洲央行将发布经济公报,欧洲多国PMI数据将出炉。欧洲领导人将于6/23在布鲁塞尔召开为期两天的会议,主要议题仍将是俄乌战争,乌克兰或将获准成为欧盟候选成员国。中国周一将公布的贷款市场报价利率LPR预计将保持不变。

一周要闻回顾

● 国务院副总理韩正16日在北京出席国合会2022年年会暨国合会30周年纪念活动

国务院副总理韩正16日在北京出席国合会2022年年会暨国合会30周年纪念活动。韩正强调,构建包容性绿色低碳经济,是推动高质量发展的内在要求。要立足中国基本国情,坚持稳中求进,坚持先立后破、通盘谋划,在降碳的同时确保能源安全,把促进清洁能源发展放在更加突出的位置,大力提升煤炭清洁高效利用水平。要着力完善相应的制度和政策体系,既充分发挥市场机制、价格机制的作用,也发挥好政府规划引领、政策引导的作用,健全碳排放权交易市场,完善财税、价格、投资、金融等政策。

● 勇毅笃行 长风万里——习近平总书记引领中国经济社会发展稳中求进述评

今年以来,新冠肺炎疫情和乌克兰危机导致风险挑战增多,我国经济发展环境的复杂性、严峻性、不确定性上升。以习近平同志为核心的党中央深刻洞察国际国内大局大势,高效统筹疫情防控和经济社会发展,统筹发展和安全,坚持稳字当头、稳中求进,引领中国经济这艘大船沿着高质量发展航道破浪向前、行稳致远。正如习近平总书记指出,我国发展一时一事会有波动,但长远看还是东风浩荡。“中国经济具有长期向好的光明前景”!

风险提示

2022-06-20 20: 00

2022-06-20 19: 59

2022-06-20 18: 31

2022-06-20 18: 30

2022-06-20 18: 29

2022-06-20 18: 28