受通胀影响,在美联储大幅度加息75BP之际,大洋彼岸的欧央行也鹰派立场强硬,明确表示将在七月政策会议上加息25个基点,并在九月会议上“进一步加息”。但随着意大利“实力较脆弱”的国家10年期国债自2014年以来首次达到4%警戒水平,德国与意大利的十年期国债息差也一度扩大至2.47%,刷新两年来最阔。部分欧元区边缘国家能否抵挡住“激进的”加息?会否再次接近欧债危机的“危险区域”?市场警惕之声已若隐若现。而欧元区面临通胀和衰退甚至债务危机多重难度的“鹰派”节奏,也成为市场关注焦点。

高通胀下的“鹰派”进程,欧洲地区国债收益率快速攀升

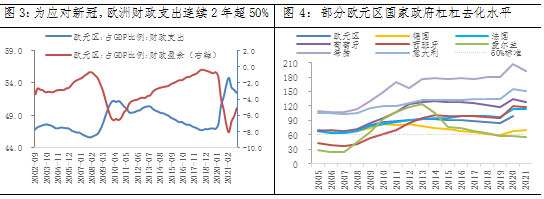

今年以来,受全球原油供需持续偏紧和地缘政治溢价背景,国际能源价格持续攀升,而欧洲对俄罗斯能源依赖程度高,能源价格涨幅较大,5月欧元区通胀水平也已突破8%达到8.1%水平。尽管工资涨幅还算温和,但能源冲击下通胀表现尚未见顶,且存在向更多领域蔓延迹象。在此背景下,欧央行6月议息会议密集转鹰,除了市场预期较充分的7月启动加息25bp外,甚至一度强化了9月加息50bp预期。此举后,欧洲地区的国债收益率进一步快速攀升,“相对脆弱”的意大利、西班牙收益率水平一度达到4.22%和3.05%,回升至2010年年中“欧债危机”发生前水平。

为应对潜在的欧元区“脆弱国家”的债务风险,在召开完定期会议后的六天(当地时间15日),欧央行又召开特别会议,声称将引入“灵活方式”把现金注入“脆弱国家”保证其不被债务拖垮,也解决“欧元区”分化风险。尽管此举对短期“债券风暴”有稳定效果,但市场也在担忧欧央行正在失去对利率控制。如果俄乌冲突持续,欧洲能源危机难以缓解,经济衰退压力下,仍然不排除欧美央行的“加速紧缩”,但届时市场将对债务风险和衰退预期再次强化,需谨防全球市场风险偏好的下行。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益,过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

2022-06-24 21: 58

2022-06-24 21: 57

2022-06-24 19: 19

2022-06-24 18: 45

2022-06-24 18: 27

2022-06-24 18: 25