01

市场回顾与分析

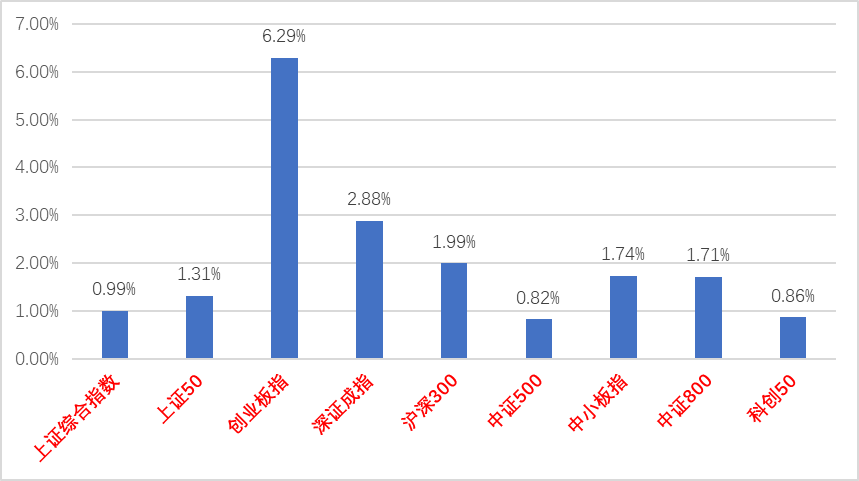

上周A股走势维持反弹,主要指数均上涨。

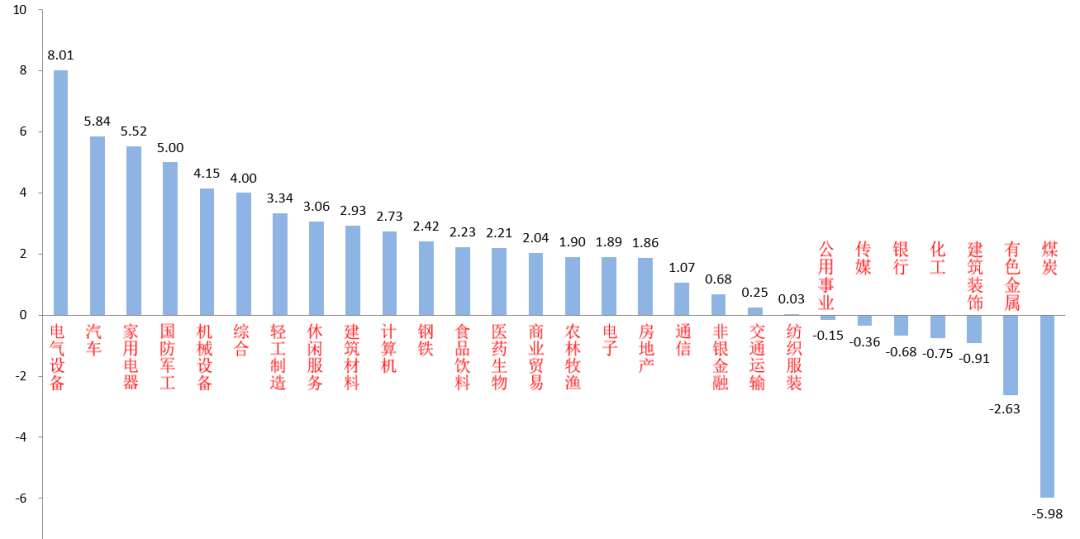

28个申万一级行业有18个上涨。电气设备(+8.01%)、汽车(+5.84%)和家用电器(+5.52%)居涨幅前三。煤炭(-5.98%)、有色金属(2.63%)和建筑装饰(0.91%)居跌幅前三。

电气设备板块景气度依旧,且受政府一系列支持表态影响,继续上涨。

煤炭板块今年以来表现强势,短期涨幅较大,且受美国经济衰退预期上升引发国际大宗商品价格下跌影响,成引发部分资金流出。

A股主要指数周涨跌幅(%)

(资料来源:wind,统计区间:2022/06/20-2022/06/24)

申万一级行业周涨跌幅(%)

(资料来源:wind,统计区间:2022/06/20-2022/06/24)

股市策略观点

6月22日国常会召开。会议指出消费是当前推动经济运行回归正轨重要发力点,促消费政策能出尽出。确定加大对汽车消费的支持力度,包括如促进汽车更新消费,支持新能源汽车消费等,此次会议进一步释放了促消费、稳增长的重要信号。市场随即有所反应,且叠加锂电龙头发布新产品等行业因素,汽车、新能源产业链相关标的表现持续强劲。

6月23日,美联储主席鲍威尔就半年度货币政策报告做证词陈述,鲍威尔在证词中指出,美国经济可以承受货币政策更加收紧,联储“坚定致力于”继续加息,直到有明确证据表明通胀数据将放缓至2%。鲍威尔此次发言保持鹰派,且提升了市场对于美国经济加速衰退的预期,大宗商品价格随即下跌。6月24日,多位美联储理事表示支持7月加息75BP。

流动性方面,LPR和MLF利率在5月20日央行调降5年及以上期LPR利率后无变化。目前流动性政策仍有调整空间,需跟踪央行后续动作。

股市策略展望

在上海、北京等地疫情出现拐点,解封进行时的背景下,市场复工复产预期增强,且经济数据显示经济基本面有边际转好趋势。叠加美国经济衰退预期不断增强,A股吸引力上升,继续反弹,在外围普遍下跌的情况下走出独立行情,和外围颇有此消彼长之势。且目前政府稳增长决心仍然坚定,稳增长依然是今年经济工作的主线,后续应继续关注稳增长和宽信用、宽货币更多相关措施的进一步落地。

我们预计后市市场将继续维持震荡,暂时仍以结构性机会为主,建议均衡布局稳增长价值标的和充分调整,景气度高的成长标的。继续对于市场维持“不过分乐观、不过分悲观”的态度,关注成长、侧重性价比。同时,关注以下方向:

(1)受益国产替代、自主可控的成长主线,如电子、电气设备及高端装备制造等相关子行业及公司,及政策支持下的部分“专精特新”公司。

(2)在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如估值合理的新能源汽车、风电、光伏、储能、电网等行业及其相关产业链的长期高景气度标的。

(3)在政府专项债发行提速且基建带头稳增长预期上行的背景下,部分新老基建链优质标的或将迎来机会。

(4)核心赛道中能够维持强逻辑、高景气、估值处区间合理的品种,和一些受益困境反转概念的农业、消费类优质标的。

(5)国际地缘冲突叠加通胀上升背景下,部分资源类标的会迎来阶段性机会。

(6)在中央推动央国企高质量发展背景下,部分有资产重组、资产质量优化潜力的央国企标的存在机会。

02

市场回顾与分析

一级市场回顾

上周一级市场共发行149只利率债,总发行规模8596亿,净融资额7030亿。国债、地方债和政策性金融债发行规模分别为2103亿、5178亿和1314亿,净融资额为1703亿、4382亿和944亿。信用债共计发行282只,总规模2238亿,净融资额364亿。

二级市场回顾

上周利率短下长上。主要影响因素包括:资金面、美债波动、股市表现、公开市场投放等。

流动性跟踪

资金整体宽松,上周隔夜多在2%以下。本周预计有5159亿地方债发行,关注跨季流动性及央行投放情况。

政策与基本面

上周无重要经济数据公布。高频数据来看:6月复工复产仍在推进,下游汽车、商品房销售出现明显好转。

海外市场

鲍威尔承认美国有衰退的可能性,6月欧美多国Markit PMI初值大幅下滑。最终10年美债收盘3.13%,较前周下行12BP。

债市策略展望

上周中长债延续窄幅震荡格局,缴税、缴款、跨季三重冲击下资金仍稳,短债利率有所下行。

从市场表现看,机构相比拉长久期,仍更偏好杠杆套息策略。6月以来债市震荡区间明显收窄,10年国开活跃券220210收益率在2.97%-3.01%波动。

究其原因,债市面临的多空因素交织,海外货币紧缩制约国内货币政策放松空间,与此同时宏观经济处于疫后复苏期,如微观上观察到汽车、房地产销售都出现改善,利率下行有底;但另一方面资金持续宽松,6月结束后利率债供给压力大幅缓解,市场预期的经济弱复苏暂时无法证伪,利率上行空间有限。

现有情况看,经济未完全恢复前资金或将继续保持宽松状态,但短债在现有点位上性价比一般,建议适度沿收益率曲线寻找凸点做收益,保持仓位灵活性。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

2022-06-27 16: 05

2022-06-27 16: 04

2022-06-27 14: 59

2022-06-27 14: 58

2022-06-27 14: 57

2022-06-27 13: 40