上周市场回顾

(2022.06.20-2022.06.24)

市场回顾

上周上证指数收于3349.75 点,上涨0.99%;深证综指收于2192.66 点,上涨2.88%;沪深300指数收于4394.77 点,上涨1.99%;两市股票累计成交5.48 万亿元,日均成交量较上周下跌0.66%。

行业表现回顾

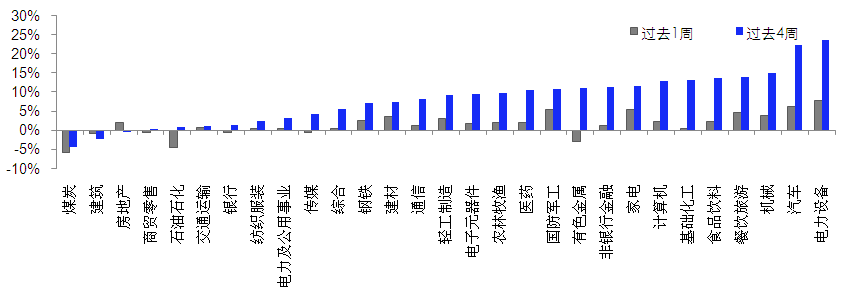

上周表现最好的板块依次电力设备、汽车、国防军工,表现最差的依次是煤炭、石油石化、有色金属;过去4周涨幅最大的依次是电力设备、汽车、机械,表现最差的依次是煤炭、建筑、房地产。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2022/06/24

未来A股市场展望

上周来看,市场延续强势上涨。国内来看,经济延续修复过程,市场热点从汽车、光伏、风电逐渐扩散到出行链条、轻工建材、食品饮料等板块。这背后的一方面是国内疫情后复工复产进一步推进,上海宣布打赢大上海保卫战,社会面有望在未来进一步放开。另一方面是经济还未完全恢复,国内流动性充沛。同时,美联储延续鹰派,同时承认面临衰退担忧,海外资产继续交易衰退。此前美元、原油、美债利率是最后三个保持强势的品种,近期原油价格、美债利率均开始下行,意味着市场对于未来经济预期进一步悲观。本周美国PMI也低于市场预期。在这个背景下,大宗商品价格持续下跌,带来国内中下游制造业利润率持续修复。板块上,推荐地产产业链、双碳产业链、大宗价格下行受益的制造业板块。地产产业链重点关注地产、建材、轻工龙头。双碳产业链寻找结构性景气机会,重点关注绿电、组件等。针对外部风险,推荐黄金板块作为美元信用下降的对冲。大宗商品价格面临海外需求回落压力,预计油、铜、铝等海外定价大宗商品价格将在下半年下跌,看好成本压力缓解、需求景气的制造业板块。

未来债券市场展望

周一,地产销售高频改善,且税期影响下资金价格有所回升,利率小幅上行,短端上行幅度大于长端;周二,消息面平淡,利率窄幅震荡;周三,税期过后,资金有所转松,利率小幅下行;周四,陈雨露行长讲话提及“不搞大水漫灌”,货币宽松预期有所弱化,利率小幅上行;周五,央行加大跨季资金投放,但跨季资金价格仍有回升,且疫情管控态度有所转变,利率明显上行。全周来看,利率整体小幅上行,其中1年期国债下行4BP至1.97%,1年期国开债下行1BP至2.03%;10年期国债上行2BP至2.80%,10年期国开债上行2BP至3.0%;信用债收益率多数小幅下行,其中3年期AAA、AA+、AA分别下行1BP、1BP、持平至2.92%、3.10%及3.26%,信用利差多数收窄,等级利差变化不大。权益市场方面,上证综指上涨0.99%,创业板指上涨6.29%,中证转债指数上涨0.25%,全市场平均转股溢价率下行;行业方面,电力设备、汽车、国防军工、家电及餐饮旅游涨幅居前,银行、建筑、有色金属、石油石化及煤炭跌幅最大。

6月以来,上海复工复产进度有所加快,尤其是6月下半月以来,全国汽车地产销售改善强化经济修复预期。政策层面,近期多次强调科学精准防控政策,使得对疫情防控放松的预期逐渐强化,疫情对经济修复带来的不确定也有所弱化。此外,央行货币政策委员会委员王一鸣提及财政政策需要加大力度,考虑上调赤字水平或发行特别国债也使得短期乐观预期有所发酵。总体看来,债市交易重心逐渐由资金面转向基本面,短期经济预期逐渐转好,利率面临一定回调压力。

未来黄金市场展望

截止至上周五(6月24日),伦敦现货黄金报收1825.90美元/盎司,上周累计下跌14.34美元/盎司,涨幅-0.98%,最高上冲至1847.88美元/盎司,最低下探至1816.10美元/盎司。回顾上周以来海外主要市场动态:美国6月Markit服务业初值低于预期;美国6月Markit制造业PMI初值低于预期。

上周市场对美国经济衰退的担忧挥之不去,令美元小幅承压,给金价提供了一些支撑,但鲍威尔加倍强调美联储将收紧政策抑制通胀,欧洲官员强化加息预期,黄金受到美联储和全球多数央行激进收紧货币政策的压力。展望后市,美国高通货膨胀降低了服务需求,导致工厂订单和生产的全面收缩,近期大宗商品价格也出现明显回落,四季度如果经济增速下行速度快于美联储当前预期,通胀也可能回落较快,美联储本轮加息可能提前结束,对于金价的压制或会减弱。

未来海外市场展望

上周海外市场大事件:美联储官员维持鹰派形象,大鹰派安抚衰退预期。美国控枪法案通过,堕胎宪法权被最高院推翻。欧盟碳关税修正案公布,或加速全球绿色能源转型进度。全年经济目标再被提及,支付平台监管、稳增长政策陆续出台。

上周海外各资产表现:股市方面,美股反弹,港股续涨。美股标普、纳斯达克和道琼斯分别上涨6.4%、7.5%和5.4%,美联储主席鲍威尔并未释放更多鹰派信号,“大鹰派”圣路易斯联储行长Bullard表示市场对衰退预期过度。中概金龙指数上涨11.1%。港股恒生指数、国企指数、科技指数分别上涨3.1%、3.5%和4.1%,恒生十二大行业中,医疗保健(+13.0%)、可选消费(+6.2%)和必选消费(+6.0%)领涨,能源(-5.1%)、原材料(-4.8%)和电讯(-1.0%)领跌。南下资金本周继续净流入70.3亿元。债市方面,10Y美债利率下降。十年期美债利率下降9.5bp至3.13%,2年-10年期国债利差走阔1.8bp至5.9bp。圣路易斯联储行长Bullard强化了紧缩力度前置的预期,但给衰退预期降温。根据联邦利率基金预测,7月加息75bp概率基本持平于68%,但年末利率中枢大幅下降16bp至3.41%。汇市方面,美元下降。美元指数下跌0.5%至104.13。市场对美联储12月后的收紧强度预期显著下调。美元对在岸、离岸人民币分别报6.694和6.683。大宗方面,金价、油价纷纷下跌。COMEX黄金下跌1.0%至1824.0美元,美欧央行激进的加息立场短期内很难发生变化,黄金等无息资产难以获得资金青睐。WTI原油下跌4.5%至104.03美元,保经济让位于控通胀之下,对远端需求的担忧战胜了近期供需偏紧的基本面。

本周海外关注事项:

- 北约领导人将在马德里举行会议。欧洲央行将举行年度中央银行论坛,全球主要央行的官员将会发表讲话。7/1香港市场休市,国家主席习近平将赴港参加香港回归25周年庆祝活动并发表讲话,此外,香港新特首将会宣誓就职。中国将发布6月制造业PMI。

一周要闻回顾

● 美联储面临衰退挑战

美联储主席鲍威尔在半年度的货币政策听证会上表示,美联储为抗击通胀而采取的加息举措达到一定程度之后,可能会导致经济衰退。当然这是美联储不愿意看到的情形,但他们也无法排除这种可能性。当前,美国通胀水平处于40年来高位,鲍威尔的言论凸显了该央行正在面临挑战。一方面,为给经济和通胀降温,美联储正在以上个世纪80年代以来最快的速度加息。另一方面,如果操之不当,美国经济将会陷入困境。从其他美联储其他官员表态来看,不论是最鹰派的布拉德,还是最鸽派的卡什卡利,基本上都将支持在下个月继续加息75个基点。

● 习近平主持全球发展高层对话会

据央视新闻,国家主席习近平在北京以视频方式主持全球发展高层对话会并发表重要讲话。习近平指出,中国将采取务实举措,继续支持联合国2030年可持续发展议程。中国将加大对全球发展合作资源投入,把南南合作援助基金整合升级为“全球发展和南南合作基金”,并在30亿美元基础上增资10亿美元;将加大对中国-联合国和平与发展基金投入,支持开展全球发展倡议合作。中国将同各方携手推进重点领域合作,动员发展资源,深化全球减贫脱贫合作,提升粮食生产和供应能力,推进清洁能源伙伴关系;加强疫苗创新研发和联合生产;促进陆地与海洋生态保护和可持续利用;提高全民数字素养和技能,加快工业化转型升级,推动数字时代互联互通,为各国发展注入新动力。

风险提示

2022-06-27 19: 19

2022-06-27 19: 18

2022-06-27 19: 17

2022-06-27 19: 16

2022-06-27 19: 15

2022-06-27 19: 14