夏日炎炎,万木葱茏。全国各地迎来大范围高温预警,权益市场亦迎来火热表现。自24节气之一的“立夏”以来,股市好似开启了与万物同步的生长季,迅速走在了复苏的道路上。

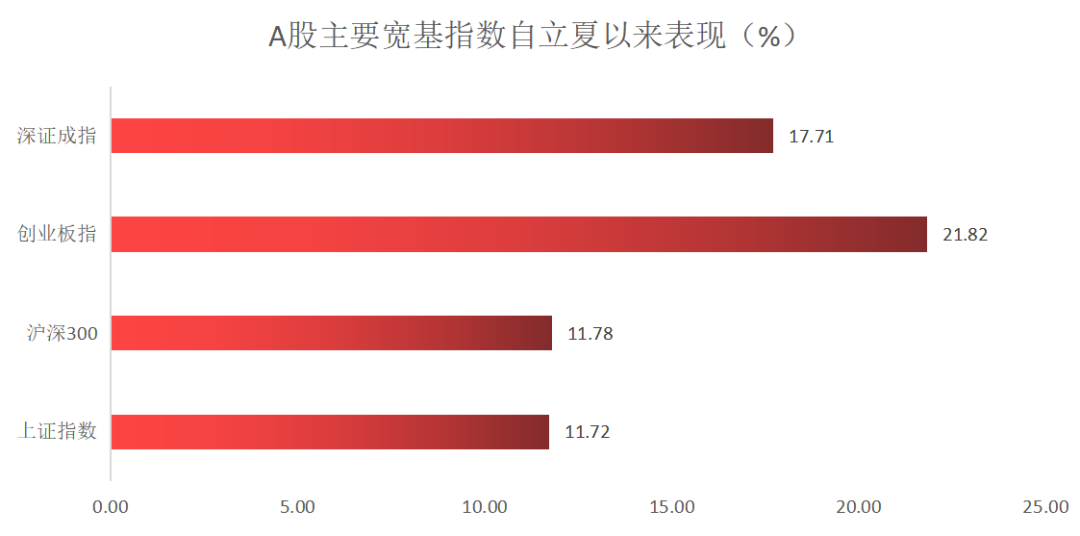

数据来源:Wind,统计区间:2022年5月5日-2022年7月5日

在2个月内的41个交易日内,各类A股宽基指数显著回升,其中上证综指从2900点之下一路昂扬向上,重回3400点,无疑提振了投资者的信心。(数据来源:Wind,统计区间2022年4月27日-2022年6月28日)

经济数据超预期,PMI指数重回荣枯线上方

全国多地有序地开展复工复产,成效显著。据国家统计局近期公布的各项经济数据显示,各项主要指标可谓是表现超预期。

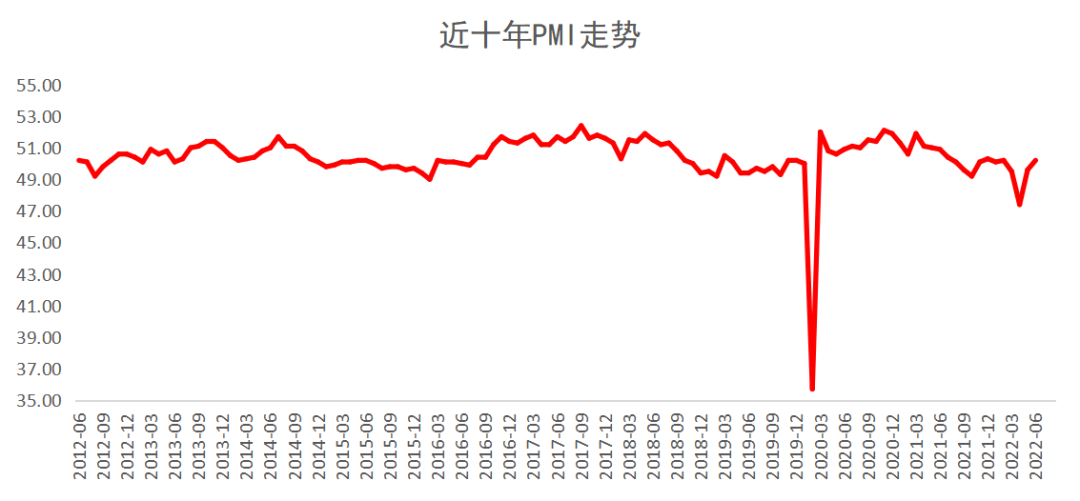

最新的PMI数据显示,6月制造业PMI和非制造业商务活动指数分别录得50.2和54.7, 较5月上升0.6%和6.9%,在连续三个月处于收缩区间后,重回扩张区间。两大行业PMI提升,带动6月综合PMI上升5.7%至54.1,PMI数值通常以50%作为经济强弱的分界点,可见在当下,企业生产经营活动加快修复,支撑PMI指数重回荣枯线上方。(数据来源:国家统计局,统计区间:2012年6月30日-2022年6月30日)

图片数据来源:Wind,截至2022年6月30日

华泰证券资管表示,6月制造业/非制造业PMI双双升至扩张区间。制造业产需双升,但改善力度总体仍弱于2020年,经济呈“小”复苏特征。

社融向好,更值得投资者关注

除了上述的向好数据外,还有一项数据的表现令人欣慰,那就是社融。

华泰证券易峘表示,6月新增社融可能达 5 万亿元左右,广义财政赤字也有望继续同比扩张。预计 6 月新增人民币贷款 3 万亿元,高于去年同期的2.1 万亿元。热点城市商品房销售回暖有望提振居民中长期贷款;此外,季末贷款季节性发放,以及持续的宽松政策之下,企业中长期贷款也有望边际改善。票据融资及到期非标等款项或继续维持同比增加。6月政府债融资额为 1.4 万亿元,明显高于去年同期的7,508 亿元。上述因素叠加有望推升新增社融规模至5万亿元、显著高于去年同期的3.7 万亿元;同比增速至10.8%左右,高于5月的10.5%。(观点及数据来源:Wind,华泰证券,《复工渐入佳境,社融扩张加速》,2022年7月4日)

有些小伙伴们表示,虽然数据表现亮眼令人欣慰,但社融数据和我们投资又有什么关系?

划重点:

社会融资规模增量是指一定时期内实体经济从金融体系获得的资金额。其反映的是全社会货币需求,作为货币需求的主体如企业、居民和政府,将社融资金用于投资或消费,带动企业经营环境的改善,增强投资者对债券发行主体和上市公司盈利的信心,从而提振投资股票的信心,拉升市场风险。

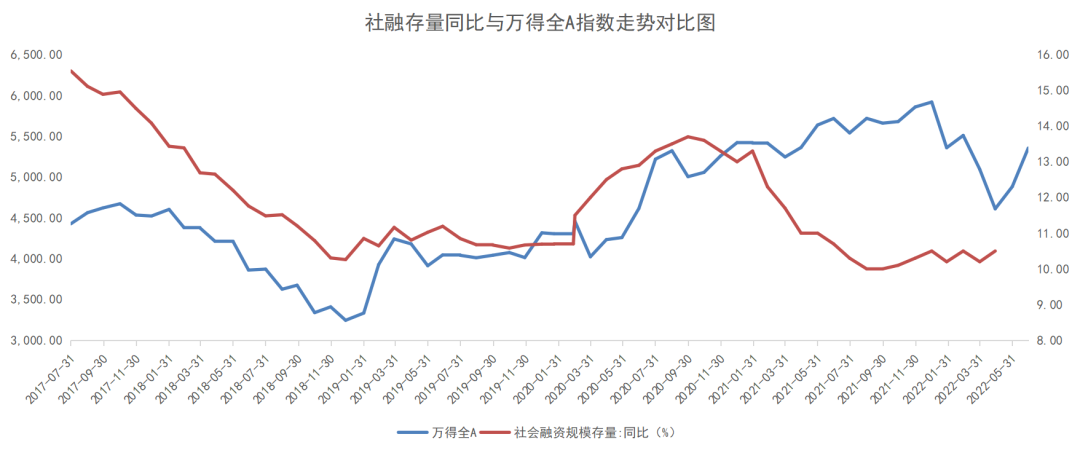

而从历史数据来看,在大部分时间段,A股表现与社融增速成正相关。

数据来源:Wind,统计区间:2017年7月31日-2022年6月30日

恰如上图所示,权益市场的表现在大部分时间内都与社融增速保持着相同的步调,仅在少部分区间内形成背离。

譬如在2021年以来,万得全A指数与社融规模“南辕北辙”:在社融增速明显放缓的背景之下,A股却获得了强有力的支撑。

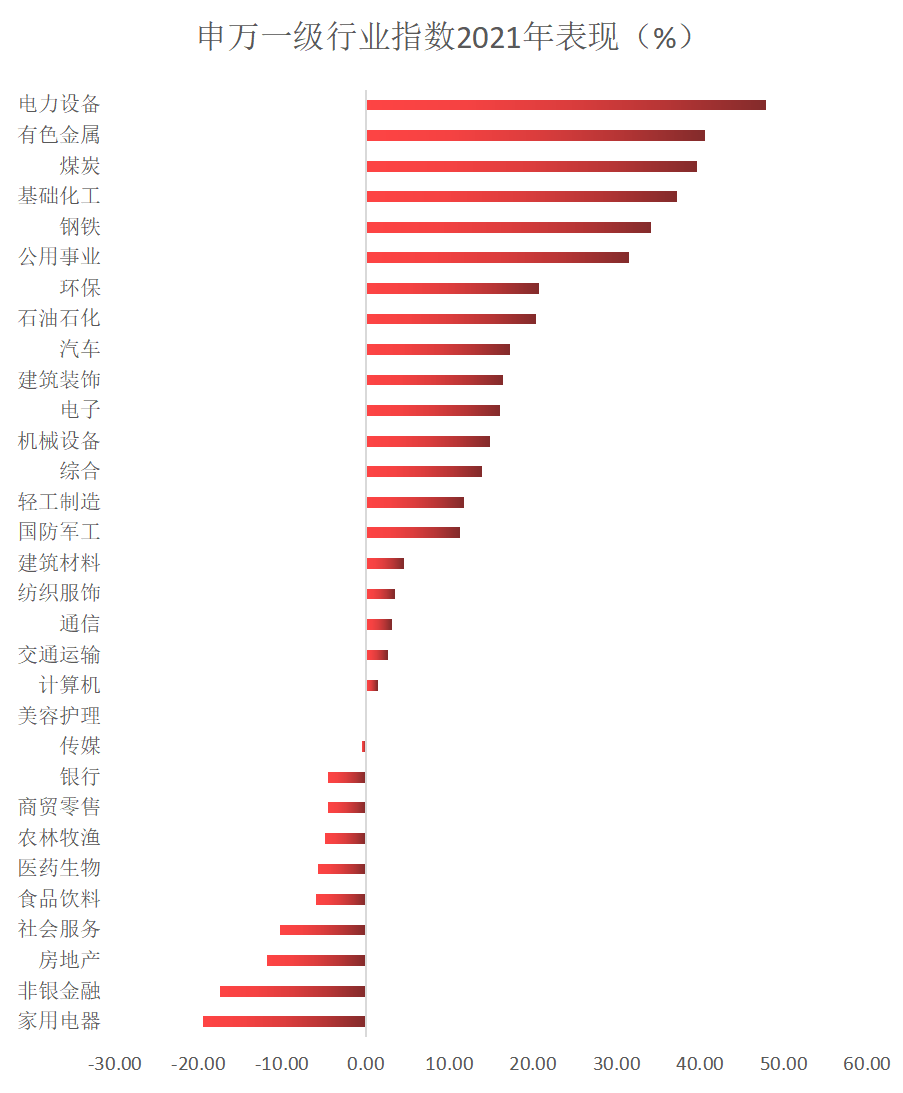

小泰复盘了各行业在2021年的表现后发现,在当年领涨权益市场的多为周期股,这类资产本身受社融约束较小;而和社融规模联系更为密切的房地产市场则表现与社融增速趋同。

数据来源:wind,统计区间:2021年1月1日-2021年12月31日

总体而言,当社融增速可观时,投资者们不妨保持对权益市场的积极畅想。

稳增长持续发力,如何布局后市很重要

暑气蒸腾,在当前环境下,如何布局后市?

具体来看,中国是全球唯一低通胀且先复苏的经济体,国内流动性维持宽松。同时,海外市场正彻底从通胀交易转向衰退交易,美债利率顶/美元指数顶在望,海外负反馈步入尾声,H股性价比也开始回升。预计未来在经济复苏之前流动性宽松仍是主导,天然更青睐成长因子,但鉴于国内外大部分成长赛道或在估值、或在基本面上有瑕疵,风格亦很难极致成长。

至此,小泰想表示,经济复苏值得展望,对市场的积极想象也在酝酿;这个七月,值得期待。

风险提示:本文中所涉及观点仅为公司及相关机构和分析师观点,内容仅供参考,不构成任何投资建议或承诺,投资有风险,入市需谨慎。

2022-07-06 17: 50

2022-07-06 17: 47

2022-07-06 17: 24

2022-07-06 17: 19

2022-07-06 17: 11

2022-07-06 17: 01