在之前的养老系列文章中,我们反复提到,自己养自己将成为未来养老的主流模式,提前做好养老规划是很有必要的。而在规划养老时,关键一点在于根据养老目标和需求制定合理的资产配置方案,寻找到合适的养老投资产品。

不过,纸上得来终觉浅。想和做之间,往往存在着一道鸿沟。

目前市场上,养老投资产品越来越丰富,其中不乏一些优质的创新产品。但每个产品的特性、目标客户定位都存在差异,对于普通投资者来说,想要了解它们的优势和劣势,并结合自身需求去配置资产,其实不是一件容易的事情。

根据今年4月国务院发布的《关于推动个人养老金发展的意见》规定,个人养老金资金账户可以购买的金融产品主要有银行理财、储蓄存款、商业养老保险、公募基金等,个人可以根据自己的偏好自主选择。

储蓄存款大家都比较熟悉,由于具有很好的流动性和很高的安全性,一直是每个家庭金融资产中最重要的组成部分,占整个家庭收入和金融资产的比重都比较高。不过,利率下行是长期趋势,完全依靠储蓄存款,不仅很难实现个人养老目标,甚至可能无法跑赢通胀。

所以,在制定资产配置方案时,储蓄存款可以有,但比例不宜过高(因人而异),而应该将较多的资金投资于收益弹性更好的养老产品。

整体上看,市场上已有的养老产品大致可分为三类:养老保险、养老理财和公募养老产品。下面,一起来了解一下它们各自的特点吧!

商业养老保险:税收递延

对于养老保险,相信很多人并不陌生。之前也提到过,作为国内养老第一支柱的基本养老保险,可能只能保障老年人退休后的基本生活需求,生活品质的维持和提升,还有赖于个人在商业养老保险方面的投入。其中,最值得关注的是个人税收递延型商业养老保险(简称税延养老保险)。

从名称中不难发现,这类养老产品最大的特点在于可以享受税收递延政策。目前,这类产品采用的是EET税收模式,即在购买、资金运作阶段免收个人所得税,延后至退休后领取养老金时再行征收,其中25%免税,75%征收10%个税,即实际税率7.5%。另外,投资收益环节,目前也是暂不征税的。

简单来说,若个人购买税延养老保险,国家会延后收取个人所得税,并且在税率方面会给予优惠。

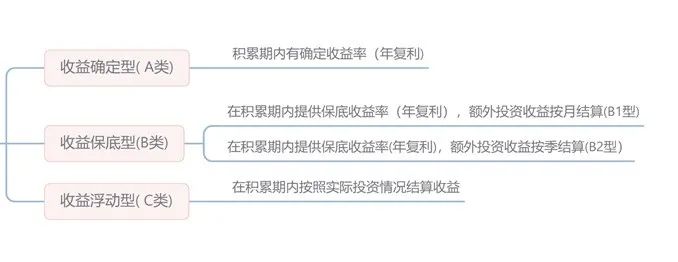

从收益类型来看,税延养老保险可以分为三种:收益确定型、收益保底型、收益浮动型,分别对应A、B、C三类产品,并且风险等级是逐级提升的,可以满足不同投资者的需求。

养老理财:收益平滑,认知度高

由银行理财子发行管理的养老理财产品,相对而言公众认知度较高。与普通的银行理财产品相比,这类产品更能体现养老属性,更注重资金安全,赎回机制也更灵活。

具体而言,养老理财的特点主要有三:

所谓收益平滑机制,即在一定投资期内,当产品收益超过业绩比较基准时,将超额部分按照一定比例纳入平滑基金并进行专项管理,专用于合理平滑养老理财产品收益。简单来讲,会根据产品的表现进行削峰填谷,以降低波动。

超额业绩报酬和销售手续费,仅收取托管费(0.02%/年)和固定投资管理费(0.1%/年),部分产品甚至免收基本管理费。

由于银行的非标资产挖掘能力相对比较强,能够找到具有竞争力的资产提高产品的收益水平。

公募养老FOF:目标日期or目标风险

公募养老产品,也是最近几年关注度比较高的领域。目前,公募机构开发的以养老为目标的产品多以FOF形态运作。2018年以后,养老FOF成为公募布局的重要产品线,截至2022Q1,全市场已有养老目标FOF187只,规模合计1209.02亿元。(数据来源:Wind)

数据来源:中国证券投资基金业协会

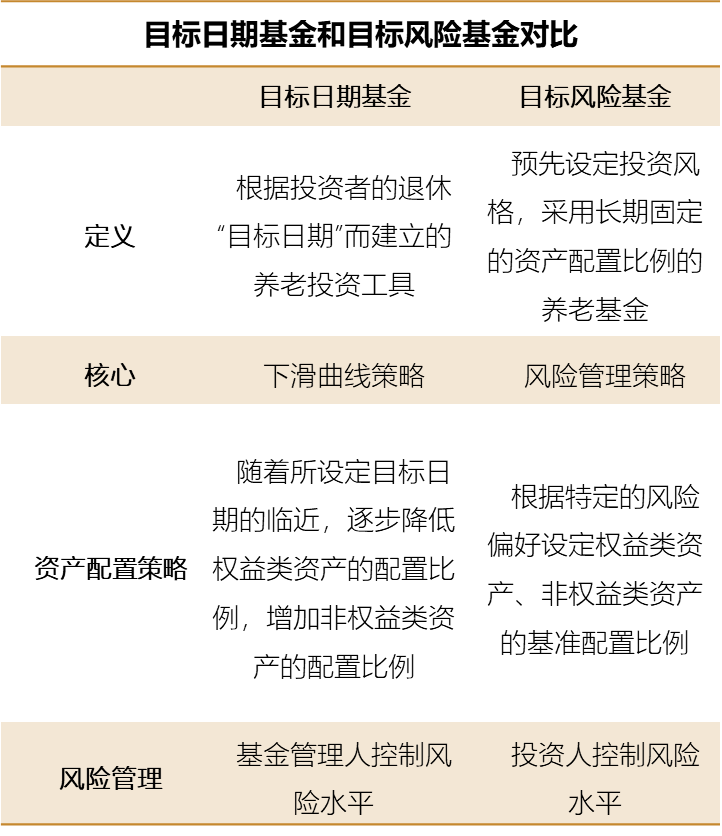

目标日期基金(Target Date Fund)最大的特点为设立目标日期,对应的是预计退休的年龄。一般来说,随着年龄的增加,人们对风险的厌恶程度也会逐渐增加。目标日期基金就是以此为依据,随着设定的目标日期临近,逐步降低权益类资产的配置比例,以降低组合的整体风险。

这类产品对普通投资者相对比较友好,只需选择与自己预计退休时间相近的产品买入即可,资产配置等专业问题完全交给基金管理人来实现,降低了投资者的决策难度。

而目标风险基金(Target Risk Fund)的资产比例是相对固定的,会根据产品定位设定权益类资产和非权益类资产的比例,风险水平较为稳定。一般而言,这类产品主要有积极型、平衡型和稳健型等类型区分,以匹配不同风险偏好的投资者。

这类基金的优势在于选择更灵活,比较符合风险偏好明确的投资者;不足之处在于,这类产品对投资者的自主决策能力要求较高,在养老投资过程中需要根据不同阶段的风险承受能力、养老目标需求等因素进行调整。

总的来看,无论是养老保险、银行养老理财,还是公募养老FOF,它们都各有特点,在产品选择上,投资者需要结合自己的养老目标、风险偏好、资金使用需求、投资期限等因素,选择与之相匹配的产品。

说到底,养老投资产品的选择上,没有最好,适合自己更重要。

风险提示:本材料内容不构成任何投资建议。本资料中的观点和判断仅代表财通证券资管当前的分析,财通证券资管不保证当中的观点和判断不会发生任何调整或变化。投资有风险,选择需谨慎。

2022-07-11 21: 25

2022-07-11 20: 40

2022-07-11 20: 38

2022-07-11 20: 37

2022-07-11 20: 35

2022-07-11 20: 32