今年4月27日至7月初的这轮反弹,超出了不少人的预期。不过小欧也观察到部分小伙伴吐槽:反弹这么多,为什么我的基金没赚钱?

赚钱的快乐千篇一律,浮亏的原因各有不同,小欧复盘了本轮反弹行情,做了小小总结,希望给到大家一些参考。

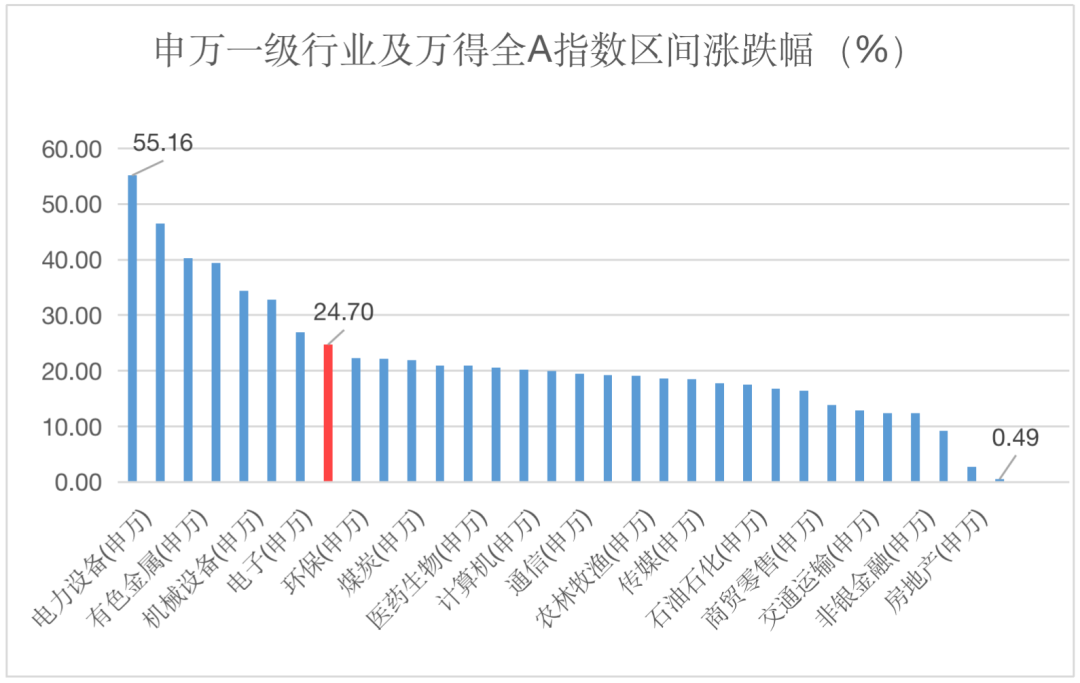

1、部分板块冒尖儿,并不是普涨行情

尽管本轮反弹非常强劲,但并不是所有板块都有亮眼表现。以申万一级行业指数为例,31个行业中,跑赢万得全A指数的行业仅有7个,分别是电力设备、汽车、有色金属、国防军工、机械设备、基础化工和电子,占比约为22.58%,其中,表现最好的电力设备与末尾的银行相差近55个百分点,将行情分化展示得淋漓尽致。

(来源:Wind,统计区间:2022/4/27-2022/7/4)

如果是持仓比较“专一”、重仓了上述涨幅居前板块的基民,那么就很有可能在本轮反弹中率先回本,甚至转亏为盈。

此外,就整体来看,A股市场自去年12月中旬便开始震荡下行,回调幅度比较大,即使经历了超预期的反弹,也没能完全“收复失地”,上证指数和偏股混合型基金指数仍分别有6.99%、11.18%的跌幅(来源:Wind,统计区间:2021/12/15-2022/7/4),使得很大一部分在去年底或今年初入场的基民可能依旧处于浮亏状态。

更有部分行业,如交运、房地产和银行等,在中长期视角下一直处于回调或震荡状态,自然导致投向这部分行业的产品业绩很难有比较亮眼的表现。

2、有的板块虽然反弹, 但早期跌太多了!

事实上,部分板块,如医药、恒生科技、半导体在本轮反弹中的表现也不错,半导体产业指数、恒生科技指数、800医卫的涨幅均在20%以上,投向相关主题的基金或多或少都可能有一定“回血”。(来源:Wind,统计区间:2022/4/27-2022/7/4)

但由于很多持有相关主题产品的基民入场在相对高点,承受的跌幅较大,回弹也没能完全覆盖此前的下跌,所以产生了基金账户还是没赚到钱的感觉。

3、想要抓住反弹,有哪些招?

如果想要抓住反弹呢?虽然现在说难免有些后视镜,但小欧觉得了解完更科学的应对方法之后,我们以后再面临类似的情况时,可以通过相应的调整来尽量减少短期浮亏,力争增加获利的可能。

首先,没有放弃定投。定投追求让我们不用刻意选择入场时点,淡化市场短期涨跌带来的影响,尤其是可以争取在市场下跌期间买到更多“便宜”的份额,拉低整体持仓成本,待行情回暖时有望快速回本,甚至赢得更高收益。 。

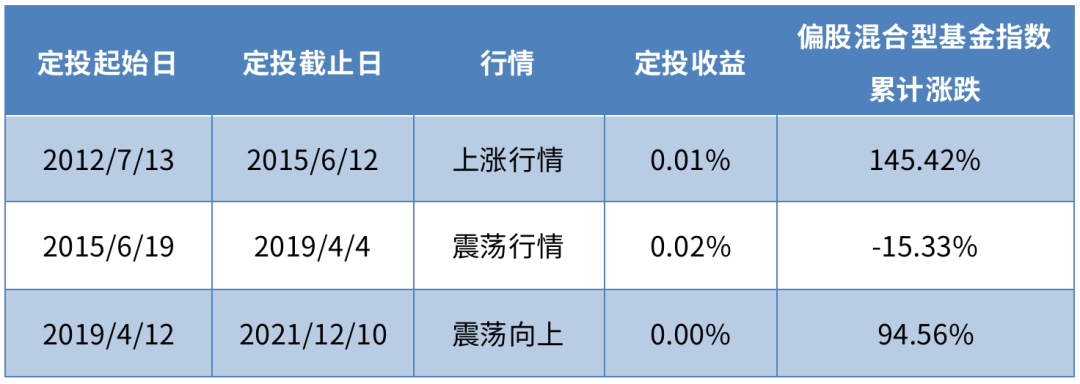

回顾偏股混合型基金指数近10年的走势,按照典型的行情特点划分为三阶段,分别对应单边上行、宽幅震荡以及震荡上行,假设我们在三个阶段定投,结果会怎样?

(数据来源:Wind,以偏股混合型基金指数为定投标的,按1000元/周的频率定投,初始日为定投扣款日,定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),统计区间:2012/7/12-2022/7/12。以上定投测算仅为举例,模拟数据不代表实际收益,以上区间定投复合年化收益率均为0%。)

可以发现,在上涨阶段,定投收获的效果确实不如一次性投入,但遇到2015年6月中旬至2019年4月初这样的震荡行情,定投优势便得到凸显,即使偏股混合型基金指数还未修复,但定投已开始率先盈利了。

再回过头来看本轮反弹行情,今年以来的“V”型行情可以说和定投有着比较好的契合度,为了给到大家更直观的结果,小欧又做了一遍数据测算,可以发现,即使偏股混合型基金指数还未修复,但定投已经开始率先盈利了。

(数据来源:Wind,以偏股混合型基金指数为定投标的,按1000元/周的频率定投,初始日为定投扣款日,定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数)。以上定投测算仅为举例,模拟数据不代表实际收益,定投复合年化收益率为10.20%。)

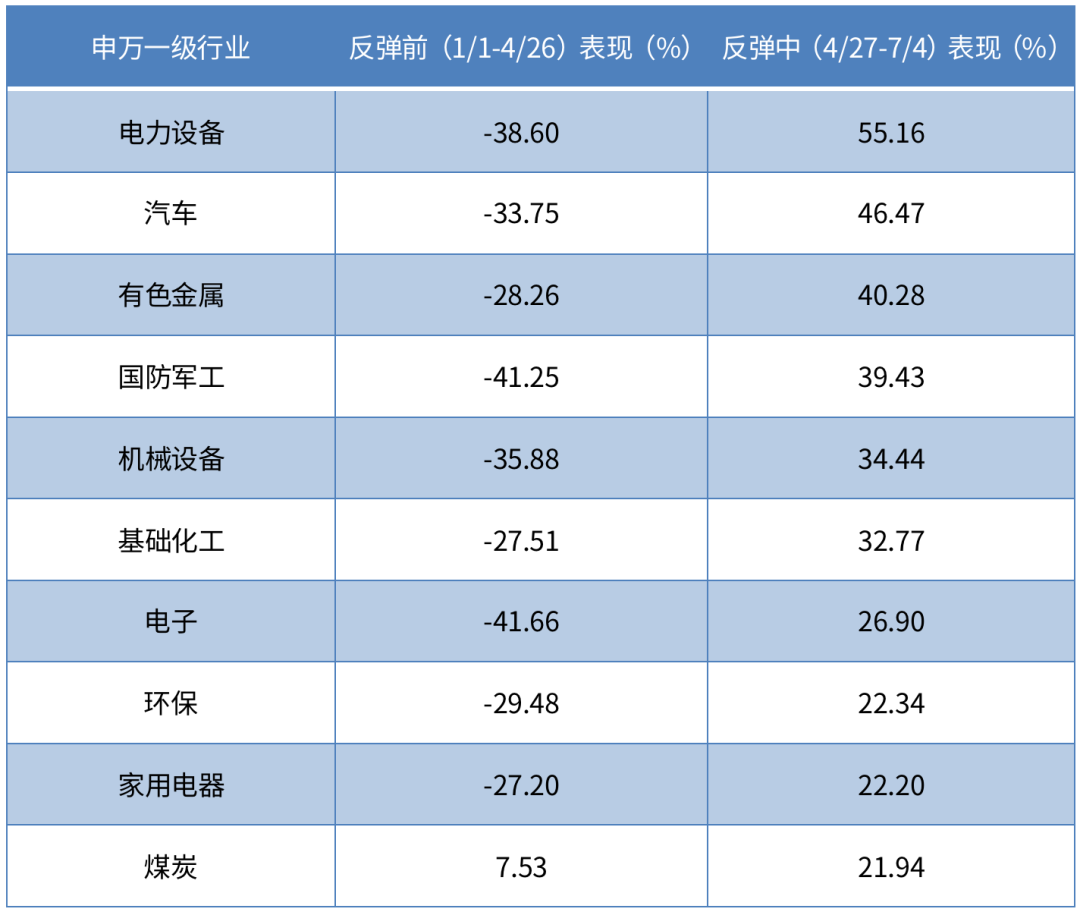

其次,“低位”时也不因焦虑轻易离场。在本轮反弹前后,强势的板块发生了明显变化,反弹中表现亮眼的板块基本都是年初至4月26日间的回调“重灾区”,涨幅前十的申万一级行业中,除了煤炭以外,其余行业都是大跌,跌幅均在27%以上。

(数据来源:Wind,截至2022/7/4)

热点的切换、反弹行情的来临,在事后观察起来比较清晰,我们也很容易找到上涨或下跌的原因,但身处其中时则很模糊,几乎没有人能精准判断行情变化。举个简单例子,2021年涨幅较大的新能源在今年初期回调明显,不少投资者认为该板块的回调尚未结束,但其偏偏成为了本轮反弹的“急先锋”。

阶段性的下跌难免会带来一定程度的浮亏,但未必可惧,只要赛道符合时代发展趋势、前景广阔,我们持有得越久,争取分享到行业和企业的成长收益、积累复利的可能性也就越大。

说在最后:这轮的“反弹”可能很多人没有想到,结果反弹还挺多的。未来行情可能也没有悲观者想的那么糟糕,反弹可能也还会继续,或者阶段性下跌之后再次反弹,都有可能。

重要的不是一次反弹中的收获,重要的是我们在经历多次反复市场后,学会的自己投资的方式方法,从中找到更好的投资体验。

滑动查看完整风险提示

2022-07-13 22: 09

2022-07-13 21: 22

2022-07-13 21: 20

2022-07-13 21: 19

2022-07-13 18: 30

2022-07-13 18: 27