主要结论:

上周央行OMO进一步缩量到20亿、且证券时报喊话市场不要滚隔夜,但实际隔夜利率反而进一步下行,跨月的7天利率水平也较为正常。上周债市利率下行的主要驱动利率是会议发布内容,淡化经济增长目标、财政刺激力度有限,使得市场对下半年经济增速预期有所下调。

固收系统信号来看,资金利率仍然宽松,势能维持高位走平,短期利率、长期利率、商品引导模型维持看多,汇率引导模型维持看空。

展望后市,在近期股债市场方向不确定的情况下,上周会议内容、周末显著不及预期的PMI数据,以及继续超预期宽松的资金面,指向短期债市的胜率仍不低。经济在中期只能弱复苏的概率进一步提高,但在央行政策利率不打开下行空间的情况下,债市盈亏比较低。总体上至少可以按震荡市的逻辑去做债券资产的配置交易,不需要过于防御。

1.上周重要事件

1)会议

上周四晚会议的内容。几大要点,一是淡化全国层面的经济目标、二是下半年财政政策力度不大、三是对消费没有明显提及。

具体来看,工作总体要求仍然坚持4月提出的三要(经济要稳住、发展要安全等),优先级偏向稳就业稳物价,未提全国层面的经济目标、只提“力争实现最好结果”(但对经济大省提出了“力争完成经济社会发展预期目标”)。

宏观政策方面,重点是扩大需求(针对当前需求不足),财政政策的定位是“有效弥补社会需求不足”。给出的下半年的财政政策空间有限,一是6月已经提出的政策性银行信贷额度和专项基金(8000亿+3000亿*一定杠杆倍数≈2万亿左右),二是提到“用足用好专项债务限额”(专项债累计限额-专项债累计余额=1.5万亿)。

几个重要事项,平台经济的表述更积极,要推出绿灯投资案例;在能源安全方面要加大规划建设新能源供给消纳体系;房地产,首次在“房住不炒”总基调之前放上“稳定房地产市场”的提法,明确“压实地方政府责任,保交楼”。

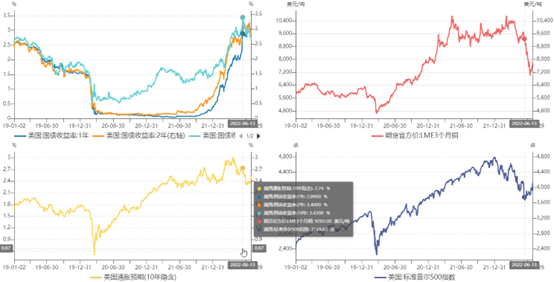

2)美联储议息会议

27日周三美联储如预期加息75BP,政策利率上限正式触及中性利率水平2.5%。经济方面指出“预计经济增长将有一段时间低于趋势水平,经济的不确定性正显著增加,但也认为当前美国经济尚没有陷入衰退”,与6月经济预测一致;通胀方面认为未来通胀上行风险主要源于外部,比6月剔除了“供应链压力”这一项;前瞻指引方面,美联储与欧央行类似,放弃了前瞻指引,但仍表达年底前希望利率达到3.0-3.5%区间。

海外大类资产已经从6月美联储加息后就已经结束了从去年四季度以来的通胀交易逻辑,即使7月发布的6月CPI同比数据再超预期创新高也不为所动。目前美债利率下行更多是通胀预期下行所驱动,与工业金属价格下跌一致;美股则是先反映美联储加息预期的放缓、尚未反映如果经济衰退将带来杀业绩的阶段。

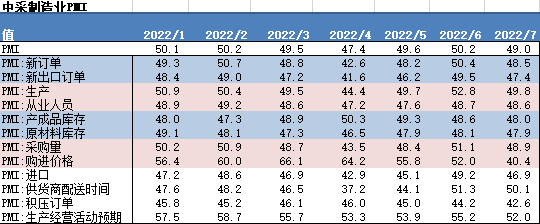

3)中国PMI

中国7月官方制造业PMI只有49,预期50.4,比前值50.2回落1.2;非制造业PMI为53.9,也比6月回落0.9。7月制造也PMI的回落幅度显著超过季节性。分项来看,订单、生产端都出现大幅下降;购进价格指大幅下降11.6到40.4,与6月以来南华工业品价格指数大跌一致,但该指数从7月中旬以来又有反弹;制造业生产、库存双降,为主动去库存特征;新出口订单指数在5-6月持续回升后,7月也出现回落,出口有一定隐忧。

总体上7月PMI显著不及预期既有地产断贷等扰动,更直接反映了需求不足的问题,显现出下半年经济只能弱复苏的迹象。

2.市场表现

资金面方面,上周央行OMO投放周一、周二变成50亿,周三开始又变成20亿(比前几周30亿更低的水平),周四证券时报直接喊话市场不要滚隔夜。但实际资金面仍然宽松,R001周均值从上周1.32进一步下行到1.18%,R007周均值从上周1.62上行到1.72%(跨月正常幅度)。

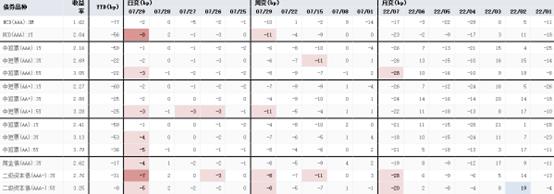

现券方面,上周一到周三随着隔夜资金利率进一步下行、现券利率震荡下行;周四白天由于OMO投放量、证券时报喊话、以及会议前市场谨慎情绪而回调;但周四晚上会议内容对经济任务偏淡化,债市利率进一步下行到7月以来新低。周度国开曲线因资金面超预期宽松陡峭化下行,短端下行10BP、中长端也有6BP左右下行;信用债普遍下行6-8BP;1年国股存单下行11BP。

利率市场表现

信用市场表现

超长国债换手率

3.利差变动

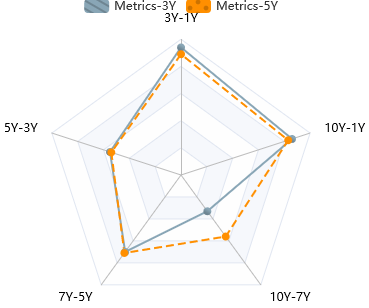

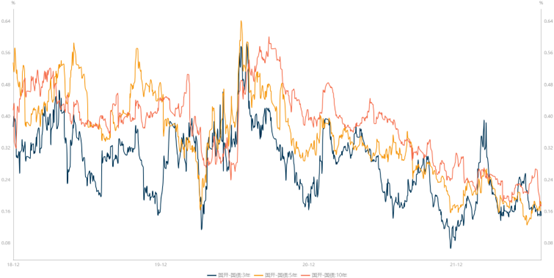

现券期限利差方面。4月以来总体处于走陡的趋势中,持续反映短端资金利率过于宽松、长端担心经济复苏的现实。6月以来3年品种的期限利差已经水平震荡,10-1年则仍有进一步走陡。

期限利差分位数及3/5/10Y相对1Y期限利差走势

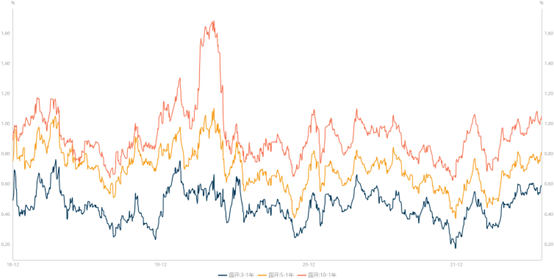

税收利差方面,国开-国债主要期限的绝对水平仍处于历史低位。在6月反弹后,最新3年期利差持续压缩到5月水平,5年期利差从6月下旬以来有所反弹,10年期利差近期受到10年国开换券影响、最新比水平创新低。

3/5/10Y国开税收利差

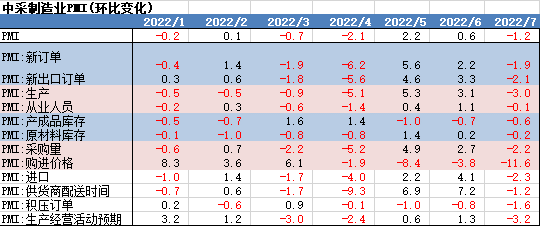

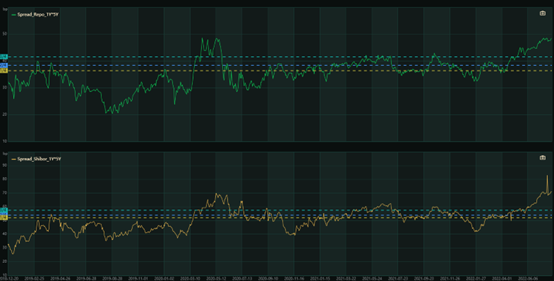

衍生品方面,Repo 1*5和Shibor 1*5都处于历史高位,与20年4-5月高点水平相当,但20年6月是靠短端快速收敛而变平的。NDD利差从7月上旬的0附近,最近扩大到-10BP,海外比国内情绪更悲观。周度5YIRS只下行2.5BP,但5年国债、国开下行5-6BP。国债期货跨期价差5年基本走平、10年走扩0.045。

Repo/Shibor 1*5

NDD 5Y

国开/国债Bondswap

TF/T跨期价差

4.策略信号

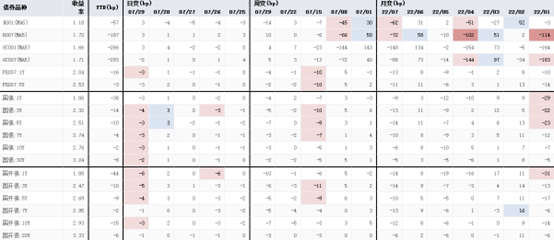

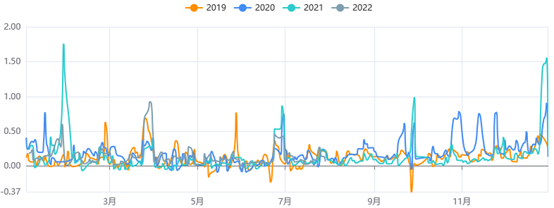

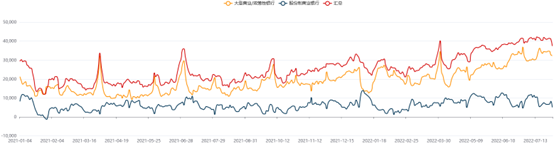

资金方面,狭义流动性指标方面,离散度指标正常,趋势指标进一步走低,偏离度指标略有回升。以大型商业/政策性和股份制银行为代表的市场主要融出余额,本周从前期4.1-4.2万亿高位回落到3.7万亿、部分是月末原因。

资金离散度

趋势性指标

资金偏离度

主要融出机构逆回购净余额

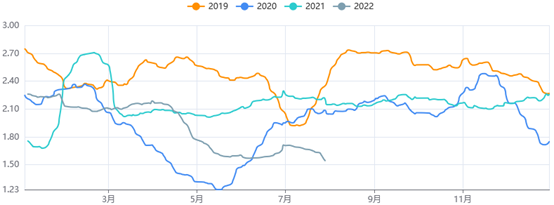

市场情绪方面,无平滑的基金久期中位数从上周2.9上行到3.3,平滑后中位数从上周2.5上行到2.7。

市场久期中位数水平

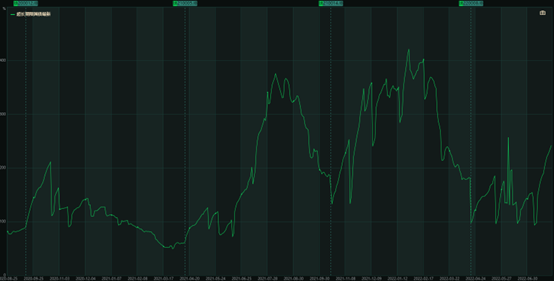

势能角度来看,本周绝对水平略有回升、仍维持高位。

势能水平

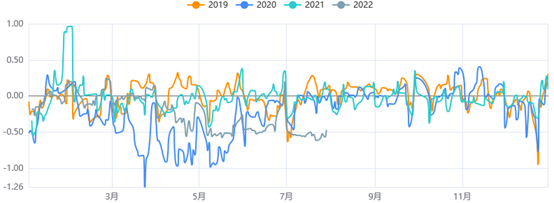

动能角度来看,短期利率、长期利率、商品策略维持看多,汇率策略维持看空。

利率引导模型(短期-10Y国开)

利率引导模型(长期-10Y国开)

汇率引导策略

商品引导策略

净价引导策略推荐久期

5.本周关注

1.7月财新PMI

2.央行OMO是否有进一步信号

3.美国7月非农数据

文中数据来源wind、浙商基金,截至2022年6月30日。文中图片均来自浙商基金。

滑动查看完整风险提示

2022-08-01 18: 50

2022-08-01 18: 49

2022-08-01 17: 20

2022-08-01 17: 19

2022-08-01 17: 18

2022-08-01 17: 17