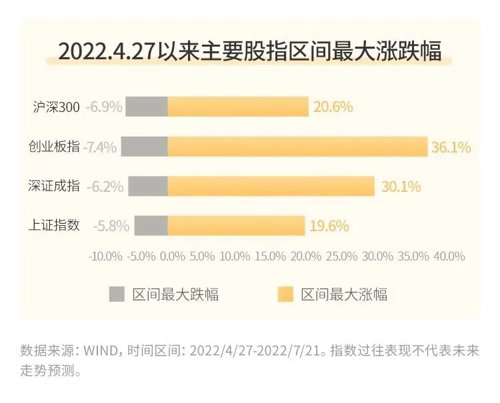

本轮行情经过两个多月的快速上涨后,7月以来A股主要指数陷入震荡休整,上证指数自7月初高点以来(截至22/07/21)最大跌幅达5.8%、沪深300为6.9%、创业板指为7.4%。

战胜短期犹豫,方得长期厚利

当前这种震荡休整是快速反弹后的获利回吐,是正常现象吗?其实,每次大盘触底反弹后,大概率会有获利回吐的震荡休整。Wind数据显示,A股历史上过去五次大跌触底后的第一波上涨,平均持续79天,上证指数平均涨幅大约在25%左右。

自4月27日低点触底以来,上证指数本轮上涨69天,期间最大涨幅为19.6%,沪深300最大涨幅为20.6%、创业板指为36.1%,天数及涨幅都与历史平均值比较接近。(数据来源:WIND,时间区间:2022/4/27-2022/7/21.指数过往表现不代表未来走势预测。)

反复震荡,手里的基金该如何处理?

既然A股已进入震荡休整阶段,小伙伴们的账户净值也在上下颠簸,那手里的基金该如何处理是好?

我们首先要明白,短期的涨跌是很难预测的,不因短期涨跌进行频繁操作,是基民的基本修养。由于基金的申购和赎回一般都要收取手续费,来回几次增加了交易成本,很可能还赚不到差价,申购费和赎回费倒是赔进去不少。

再分情况来看:

很多小伙伴担心,好不容易盈利了,再不止盈又套了怎么办。其实这样想的小伙伴,还是陷入了短期思维的误区。手里已经盈利的基金,已经用结果证明了当初买入的正确性。权益市场波动大,我们投资权益基金不是为了解套,我们忍受浮亏是为了获得更高的收益。因此,已经盈利的基金,在当前这种低位休整的市场中,更应该长期持有,静待花开。

2)亏损的基金该如何应对?

既然盈利的基金不宜赎回,那手里亏损的基金,好不容易回血了一些,会不会继续被套得更深,需要止损换基吗?

这个问题,需要具体问题具体分析。我们买入一只基金,一定有当初买入的逻辑和理由,要么是看好基金经理的投资能力和风格,要么是看好相应的行业或者板块(尤其是被动式管理的指数基金)的发展前景。

试问,当初这些选择的逻辑发生根本性变化了吗?如果你认为发生了根本性变化,比如换了新的基金经理,你对新任的投资风格和能力不认可,或者是你持有的行业指数基金的相关投资方向,基本面发生了根本性的恶化,那确实需要考虑调换。

如果手里亏损的基金,当初的买入逻辑并没有发生根本性的变化,只是因为市场环境短期波动导致净值回撤,那继续持有的大逻辑其实是没有变化的。我们需要做的,更多的是梳理自己的投资目标,投资时长,以及能够忍耐的回撤幅度。

权益市场波动较大,我们一开始就要做好遭遇回撤的心理准备。历史数据已反复印证,坚持长期投资,权益资产往往能获得比较可观的超额收益。受到干扰而止损换基,等于是让手里的本金发生了实际亏损,也很难保证调换后的基金一定会比原来的表现更好。

面对目前持有亏损的基金,如果还是很看好基金经理的投资能力,不妨考虑通过逢低分批加仓的方式,收集更多低价筹码,摊低成本,从而有望在反弹的时候更快实现盈利。

2022-08-03 21: 02

2022-08-03 21: 01

2022-08-03 21: 01

2022-08-03 20: 59

2022-08-03 18: 05

2022-08-03 18: 05