上周市场回顾

(2022.08.15-2022.08.19)

市场回顾

上周上证指数收于3258.08 点,下跌0.57%;深证综指收于2207.99 点,上涨0.04%;沪深300指数收于4151.07 点,下跌0.96%;两市股票累计成交5.25 万亿元,日均成交量较上周上涨1.24%。

行业表现回顾

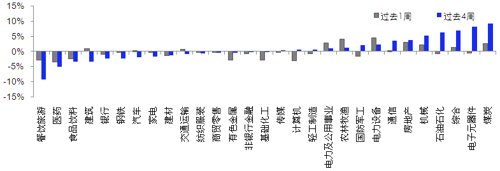

上周表现最好的板块依次是电力设备、农林牧渔、房地产,表现最差的依次是医药、计算机、餐饮旅游;过去4周涨幅最大的依次是煤炭、电子元器件、综合,表现最差的依次是餐饮旅游、医药、食品饮料。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2022/08/19

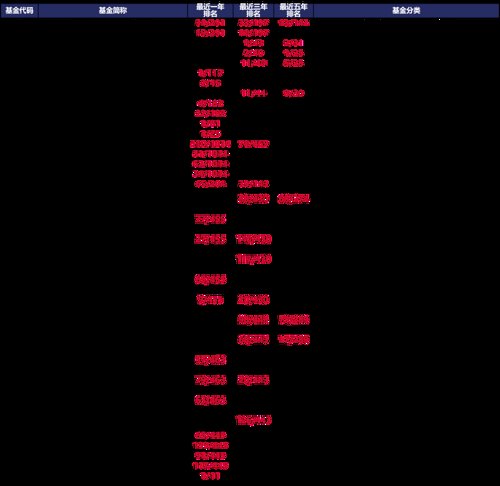

国泰旗下产品业绩回顾

(点击图片放大查看)

数据来源:银河证券;时间截至:2022-08-19。

基金的过往业绩及其净值高低并不预示其未来业绩表现。我国基金运作时间较短,不能反映股市发展的所有阶段。

基金具体过往业绩及业绩基准表现请详见国泰基金官网:www.gtfund.com

未来A股市场展望

市场近期演绎极其分化的结构性行情,以成长股代表的中小盘个股表现充分,价值股持续调整。分化背后的原因是市场对于未来经济预期的悲观,同时市场流动性充分,央行进一步降息。在这种背景下市场选择了成长股与中小盘的方向,并且表现极致。需要注意的是,我们认为这种持续的分化并不可持续。首先,如果市场对经济预期、地产问题非常悲观,经济预期崩塌下小票难出现独立行情。其次,市场观察的流动性指标对中小盘股票的指示准确度并不佳,无论是dr007、10年期国债利率、社融、M2-社融这类指标,在历史上都不能很好的解释小票风格。从我们的研究来看,超额流动性对中小盘风格的指示准确度很高,而该指标已经开始见顶回落。同时需要注意到,经济的悲观预期可能正在发生变化,房地产的问题也从“只救项目、不救企业”过渡到救助企业,我们认为未来力度会进一步增加,经济悲观预期有望修复。因此,无论是从超额流动性还是盈利增速差的角度来看,目前极其分化的结构性行情并不可持续,未来预计会出现收敛。板块上,关注稳增长板块与成长板块。稳增长关注地产、煤炭、油运、建筑、电网投资。成长板块机会则会更加结构化,双碳产业链寻找结构性景气机会,关注元宇宙、军工。针对外部风险,推荐黄金板块作为美元信用下降的对冲。

未来债券市场展望

周一,政策利率超预期降息利好,叠加7月经济数据低于预期,债市全面走牛,当天10年期国债下行7.75bp。周二周三,降息带来的做多情绪继续发酵,利率继续下行。周四周五,超长债买盘力量强大,30年国债拍卖好于预期。但同时资金面出现收敛,降息带来的做多情绪趋于冷静,10年期国债上行1.5bp。全周来看,国债收益率曲线全线下行,其中1年期国债下行9BP至1.72%,1年期国开债下行3BP至1.82%;10年期国债下行15BP至2.59%,10年期国开债下行12BP至2.79%;信用债收益率下行,其中3年期AAA、AA+、AA分别下行11BP、12BP、13BP至2.55%、2.74%及2.90%,信用利差整体继续压缩。权益市场方面,上证综指下跌0.57%,创业板指上涨1.61%,中证转债指数下跌0.30%;行业方面多数下跌,电力设备、农林牧渔、公用事业涨幅居前。

预期利率暂于低位震荡,曲线有牛平倾向。三季度经济改善力度整体偏弱,稳增长面临地产、疫情、气候多方面束缚。未来政策力度或有加码,央行超预期降息后,各部门增量政策可能陆续出台。但在坚持房住不炒、严控隐性债务等原则约束下,政策落实见效需要一个过程。同时,资金面收敛但非收紧。总体来看,在弱现实、稳预期、资金面收敛的组合下,预计利率震荡筑底,但资产荒或使得长期资金继续加仓超长债。边际风险关注房地产政策力度是否超预期。

未来黄金市场展望

截止至上周五(8月19日),伦敦现货黄金报收1,746.96美元/盎司,上周累计下跌55.01美元/盎司,跌幅3.05%;上周持续下跌,最高至1,779.49美元/盎司,最低下探至1,746.96美元/盎司。回顾上周以来海外主要市场动态:美国7月零售销售环比低于预期,但剔除汽车与汽油后的零售销售环比优于预期;美联储7月FOMC货币政策会议纪要公布,美联储表示随着货币政策的立场进一步收紧,但评估累积政策调整对经济活动和通胀的影响,在某个时候放慢政策加息步伐可能会变得合适。

上周金价持续下跌,利空方面,美联储仍将通胀视为经济面临的重大风险,目前2.5%的利率与其他高通胀和美联储加息的时期相比依然较低。利多方面,8月全美房屋建筑商协会/富国银行房屋市场指数跌至负值,建筑商信心连续8个月下降;此外,美联储会议纪要提及加息需考量其对经济的影响、或放慢政策加息步伐,叠加地缘政治局势紧张等因素,金价仍有一定支撑。中短期来看,受美联储的货币政策影响,金价或维持震荡波动。

未来海外市场展望

上周海外市场大事件:7月FOMC会议纪要公布,抗通胀基调不变但提及过度收紧风险。美联储官员发声,针对9月加息幅度现分歧。美国7月核心商品需求好于预期,零售龙头季报有所分化。美国成屋销售再降,但房价引发的通胀黏性或仍将维持。高温干旱加剧欧元区经济压力,或难阻激进加息步伐。

上周海外各资产表现:股市方面,美股、港股下跌。美股标普、纳斯达克、道琼斯分别下跌1.2%、2.4%、0.2%。本周美股重回震荡走势,周三FOMC会议纪要发布,尽管有关加息步伐或将放缓的讨论释放偏鸽信号,但总体仍维持遏制通胀的基调。美联储票委之间对于9月加息幅度存在分歧,但根据各方表述,金融条件收紧仍然是进行时。港股恒生指数、国企指数、科技指数分别下跌2.0%、2.0%和3.6%,恒生十二大行业中,公用事业(+2.1%)、电讯(+0.6%)和地产建筑(+0.3%)领涨,医疗保健(-4.4%)、原材料(-4.1%)和金融(-2.8%)领跌。南下资金本周净流出21.2亿元。债市方面,10Y美债利率上涨。10年期美债利率上涨14.1bp至2.97%。尽管各方对9月加息幅度缺乏市场共识,但金融条件收紧的方向仍然未变。根据联邦利率期货显示,9月加息75bp的概率小幅升至50%以上,22年末利率中枢维持3.53%不变。汇市方面,美元大涨。美元指数上涨2.3%至108.1,创2020年4月以来最大单周涨幅。除紧缩预期之外,避险或也是助推力,背后是疲软的欧洲经济和中国分化的政策路径。美元对在岸、离岸人民币分别报6.809和6.836。大宗方面,黄金、油价下跌。COMEX黄金下跌3.2%至1760.3美元,美债利率、美元双双大幅走强。WTI原油下跌2.5%至89.62美元,虽然美国原油库存大幅下降部分缓解了需求端快速下滑的担忧,但据悉伊朗与欧盟的谈判取得进展,正向核协议恢复方向迈进,且美元大幅走强也让油价承压。

本周海外关注事项:

- 8/26美国堪萨斯城联储将在杰克逊霍尔主办年度研讨会,美联储主席鲍威尔届时将发表讲话,市场将从中寻找美联储的下一步动向。中国人寿、中海油、京东、美团等公司将公布业绩。

风险提示

2022-08-22 20: 17

2022-08-22 20: 16

2022-08-22 20: 15

2022-08-22 20: 15

2022-08-22 20: 14

2022-08-22 20: 14