摘要

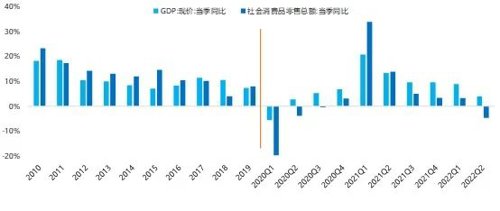

由于多地高温的影响,8月国内经济依旧呈现弱复苏态势。房地产销售仍无明显起色,导致市场对于今年地产行业的预期不断下行。与此同时,经济总体偏弱、服务业受到疫情反复影响的情况下,高校毕业生就业问题较为严峻,7月青年失业率仍在上行。在7月A股已经调整之后,市场对经济的预期已相当程度上反应在了股价之中。

我们判断,政策变化将是未来经济走向和市场走向的决定性因素。考虑到经济现状,预计当前已越来越接近政策调整的时点。国内经济两大需求——消费和房地产依赖于政策调整来实现反弹,然而目前疫情相对反复依旧制约着消费,新房销售也面临较大压力。同时,外需在今年四季度大概率走弱,缺乏外需支撑后市场更急迫地需要看到国内对于消费和房地产政策的调整。

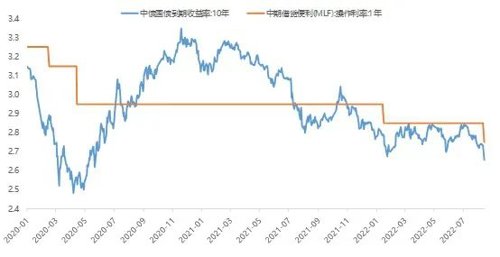

现阶段,国内流动性环境依旧处于合理宽松的状态,尽管市场对于美联储加息路径还有较多争论和分歧,但不同于今年年初,当前美联储货币政策变化已经很难对国内流动性宽松的格局造成太多扰动。而国内宽松的流动性环境决定了在宏观基本面压力尚存的情况下,A股市场仍可积极寻找投资机会,建议投资者关注经济向好变化,为后续经济预期改善而提前布局。

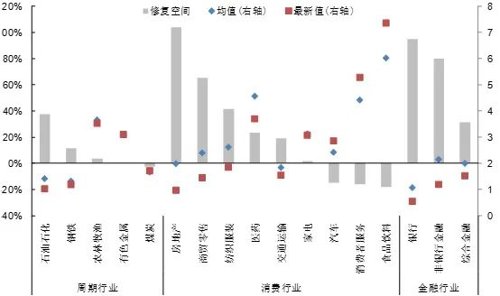

A股市场自4月底反弹开始,呈现了较为分化的结构性行情,受经济增长相对乏力的影响,资金容易扎堆于少部分的高景气板块。5月至今,以新能源为代表的成长股表现明显好于经济敏感度更高的大盘蓝筹股;7月之后,市场由成长与价值的分化逐步转向了更加明显的大小盘分化。在成长股领域中,小盘股表现更为优异,而大盘成长股从7月中旬之后普遍出现了一轮调整。

回顾过往,A股不乏大小盘出现明显分化的案例,其中2013年是A股历史上比较有代表性的小盘股行情,而2021年全年小盘股表现也显著优于大盘股。今年来看,4月底至今中证1000与沪深300指数最多时有约30%的相对收益差,参考过去几轮小盘股行情,在短时间内积累如此高的相对收益差也较为罕见。而成长股领域中,大、小盘股的分化在过去的成长股行情中也较为多见,市值下沉往往出现在一轮成长行情的尾部。分析来看,发生此类现象的微观逻辑在于大盘成长股的估值或者预期差已较难有提升空间,在板块热度仍存的情况下,投资者往往会通过市值下沉的方式选择相关成长领域中小盘股的机会。我们认为,7-8月小盘股行情已有类似的状态,因此建议投资者关注市场一旦出现风格切换后,对小盘股带来的风险,均衡化布局或是下一阶段配置良策。

内容来源:兴业基金研究部,数据来源:wind

风险提示:投资有风险,基金投资需谨慎。投资人购买基金时应详细阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件,了解基金的具体情况。

我国证券市场发展时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。

以上信息仅供参考,不是基金宣传推介材料,不作为任何法律文件。在任何情况下,本文中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。如需购买相关基金产品,请关注投资者适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买与之相匹配的风险等级的基金产品。

2022-09-06 18: 16

2022-09-06 18: 15

2022-09-06 18: 14

2022-09-06 18: 14

2022-09-06 18: 13

2022-09-06 18: 12