提到“价值”风格,大家第一反应会和“低估值”联系起来,似乎只有那些市盈率低或者市净率低的企业才是“价值股”。但在袁维德的投资体系里,价值并不是一成不变的东西,一直以来,他所注重的都是预期回报,而非绝对的低估值。这一理念,深刻的反映在他的投资标的之中。

价值并非一成不变

袁维德师从价值投资老将曹名长,早期的投资风格与曹名长的深度价值风格相似,在多年的实践中,他对价值的理解有了一些新想法:“价”代表估值,“值”代表质量。判断公司有没有价值的标准是质量、远期能产生的现金流以及当下市值所对应的预期收益率。

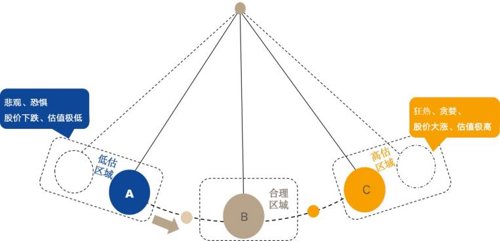

依据此理论,袁维德把资产分为三种类别:

不同的行业自然对应不同的估值方法,但最终袁维德得到的结论,则会是一个统一的数值,即预期收益率。有时候高股息公司或低PE的公司或传统行业的公司的预期收益会更高,有时候则相反,而某个时期预期收益率相对更高的资产,就更有“价值”。

正因如此,袁维德认为,价值并不是一成不变的绝对概念,而是通过各行业的动态比较,得出某个阶段相对更有价值的投资品。

投资体系的基础:不对行业设限

要想找出某个阶段有相对价值的投资标的,首先就要求基金经理本身对多个行业有足够的了解。如何研究众多行业,袁维德下了一番苦功夫。

在做行业积累时,袁维德并没有什么捷径,就是靠极其勤奋的案头研究,不辞辛苦地实地调研,以及殚精竭虑地深度思考,累积起了对以锂电池、军工、电子、计算机为代表的新兴行业,以化工、轻工制造、机械设备为代表的传统行业,以互联网、医药为代表的服务业等的行业认知。

袁维德说:“现在我自己关注和跟踪的上市公司接近500家,都是这么多年一家公司、一家公司地跑出来的。”

正是这种勤奋,为袁维德实现其投资逻辑打下了坚实的基础。同时,这种不局限在某几个行业板块,多元配置的理念,也在一定程度上分散了行业风险,减少了持仓的波动性。

出手时机:等待投资的钟摆

逻辑完备、基础扎实,那么在袁维德的投资实践中效果如何呢?

我们常说,“好公司、低估值、高景气”是投资中的“不可能三角”。在袁维德的投资体系中,更看重低估值和好公司这两点,其次才是景气度。他有个经典的投资钟摆理论,具体如下:

买入一家公司的出发点,是它是一个价格合理的优质的资产。公司没有基本面变化的基础上,股价的下跌或带来收益机会不断变高,估值越来越低,则预期回报率越高,等高到一定的程度,就是其考虑调仓或加仓的时点。

不过,市场先生的脾气总是捉摸不定,在有些时期,好公司、好价格、高景气三者会同时存在。

比如今年上半年,许多高成长性高景气度的公司,也在宏观因素的影响下出现了无差别的下跌。那些成长性很好的企业和行业,因为调整之后估值变得很低,隐含的投资回报率已经达到历史较高水平,具备了较强的吸引力,“跌出了价值”。

而那些成熟期行业静态PE较低的公司上半年却在稳增长政策的预期下估值有所上升,暂时“失去了价值”。

所以当他认为相比于低估值、高股息类的资产,许多优质的高成长类的企业调整后估值下降显著,预期收益率更高了,出现了非常好的长期投资机会。

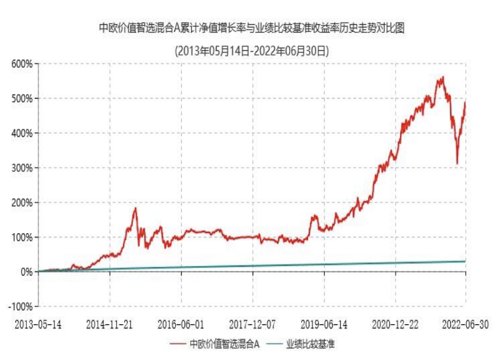

今年二季度,通过布局相应的板块,袁维德所管理的基金呈现V型反弹态势,这正是其投资逻辑一以贯之的体现。

数据来源:基金定期报告,截止2022/06/30

袁维德后市观点如何?

袁维德拥有完善的投资体系,有自身对“价”、“值”深刻且独到的投资理解。“估值合理,预期回报高”是袁维德最核心的选股策略。

往后看,袁维德认为,电子、计算机、军工等景气仍处于低位,估值仍然偏低。从收入端看,这些行业景气反转的时间更加靠后,因此当前估值或具备更高的性价比,并且利润率也可能存在上行空间,目前或处于景气与估值双低的位置。

港股市场,除了互联网,港股还有许多优质的消费、医药等服务业公司,虽然当前波动较大,但是随着海外市场利率见顶回落,流动性逐渐改善,国内经济企稳向上,港股可能迎来较好的投资机会。

投资主要赚的是认知范围以内的钱,即使现有的投资方法会错失部分投资机会,袁维德也会继续坚守自己的投资框架和逻辑,统一投资方法与投资操作,不盲目追逐市场热点,静静等待开花结果。在之后的投资中,我们也期待袁维德持续坚持做正确的事,争取未来为大家获取回报。

滑动查看完整风险提示

2022-09-16 21: 08

2022-09-16 20: 30

2022-09-16 20: 29

2022-09-16 20: 28

2022-09-16 19: 05

2022-09-16 19: 02