今日(9月28日),A股又跌了。

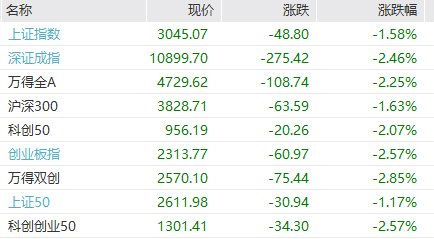

主要指数全线飘绿:

A股主要指数表现 20220928

数据来源:Wind

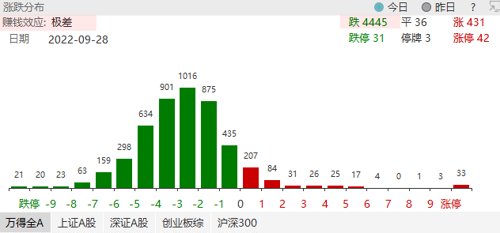

近4500只股票下跌,赚钱效应“极差”:

A股个股涨跌分布图 20220928

数据来源:Wind

有小伙伴戏称,A股就是“大冤种”,谁买谁知道。

截图来自微博

仅供娱乐,不作任何投资参考或建议

投资中常常出现这种情况:由于亏损,对股市失望,吐槽要退出股市。

亏损确实很难过,但A股真有那么不堪吗?

在《灵魂一问:换个国家的股票炒炒,会比A股好吗?》中,我们对比了A股和全球重要股指的表现,发现:

自1990年12月19日首批“老八股”上市以来,截至今年7月底,在近32年的统计区间里,A股是全球表现最好的股市之一。

很多人赚不到钱,是因为A股波动大,炒短线风险大。加上A股内部行业分化严重,选错行业的话,投资收益真有可能“差之千里”。

公平点讲,A股给了投资者很多机会。

为什么很多时候还是亏钱?

是不是我们给了A股太多不切实际的目标,导致投资的技术动作变形?

理性点想,投资的目的包括:

那么,这在A股市场很难实现吗?

01

我们看看近十年的数据。

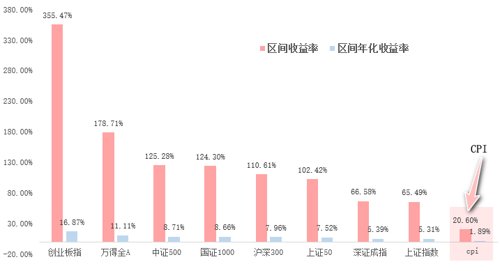

为更好地与通胀率(CPI)数据对比,我们从年度数据角度出发。如无特别说明,以下统计区间均为2012年1月1日至2021年12月31日。

“

A股主流指数

Wind数据显示,在十年的统计区间里,国内CPI为20.6%(年化1.89%);同期A股主要指数表现大幅战胜了CPI。

也就是说,A股主要指数跑赢了通胀率,没有让钱贬值。

代表整个A股表现的万得全A涨178.71%(年化11.11%),是同期CPI的8倍。

代表成长风格的创业板指涨355.47%(年化16.87%),是同期CPI的15倍。

代表蓝筹风格的沪深300涨110.61%(年化7.96%),是同期CPI的5倍。

总被诟病的上证指数涨65.49%(年化5.31%),是同期CPI的3倍。

A股主要股指与CPI表现

20120101-20211231

数据来源:Wind

“

细分行业

分行业看,31个申万一级行业里,有28个行业在统计区间跑赢了同期CPI,占比90%;仅纺服、商贸、煤炭等3个行业跑输。

多提一句,近两年的“扛把子选手”煤炭行业在统计区间离下跌21.81%,是表现最差的行业。

申万一级行业指数与CPI表现

20120101-20211231

数据来源:Wind

“

个股

从A股个股角度看,2215只2012年1月1日之前上市的股票中,有1592只股票涨幅战胜了同期CPI,占比70%;其中还有66只十倍股。

个股战胜同期通胀的比例稍微逊色,不过也超过半数。

“

定投

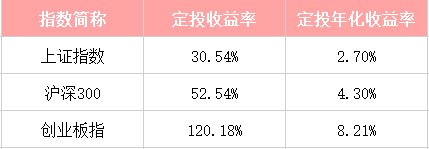

我们以上证指数、创业板指数、沪深300指数为定投标的。

统计区间里,三者的定投收益率也战胜了同期通胀率:

数据来源:Wind。统计区间:20120101-20211231。上证指数、沪深300、创业板指同期收益率分别为65.49%、110.61%、355.74%,同期年化收益率分别为5.31%、7.96%、16.87%

以上定投测算,均以每月定投1000元、以每月第一个交易日为定投日、当日收盘价为成交价计算,不考虑手续费。定投收益率=[(sum(每期定投金额/每月月初收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1。以上测算为采用足够长期间内的市场主流指数的历史数据进行的测算。上述采用指数的历史数据对定投业务进行模拟的结果不代表定投业务的真实收益,亦不作为定投业务未来收益的保证,市场行情及历史业绩也不代表未来收益。基金定投不一定盈利。

小结一下:

02

也有小伙伴会想,跑赢通胀不算什么,自己的理财目标是“星辰大海”——炒股致富。

作为一个非职业投资者,这个目标可能有点“飘”了。

是有散户靠炒股走上人生巅峰,但这更可能是“幸存者偏差”。

大部分非职业股民很难在短期内赚到大钱,很多人甚至是亏损的,所以股市才流传着“一赚二平七亏”的说法。

股市如人生。

大部分散户都是普通人,有着平均的智商,干着平凡的工作,过着平实的生活。在生活和工作中,我们把每件平凡小事做好,点点滴滴积累起来,也可成就自己的幸福人生。

在投资中,大多数人都是“普通的投资者”,对资本市场、投资收益要有理性认知,不要给投资加上不切实际的目标。

从前文数据可见,统计区间里A股市场的平均水平并不差,可轻松跑赢CPI,而且相对CPI还有较大的“超额收益”。

如果能踏实把握这些机会,而不是盲目地“朝三暮四”、追涨杀跌,假以时日,亏损的可能性会大幅减少。

如果运气再好点,找到了潜力股,并愿意陪其成长,投资效果会更好。

如果想发财致富,更现实的做法是好好工作,投资自己的事业,而不是给A股太多“压力”、让A股成就你的人生。

对大部分人来讲,人生和投资,都没有捷径。

03

成功难有捷径,但有路径。

从历史数据看,A股有望大幅跑赢通胀、达到钱不贬值、财富增值的目的。

如果能获得A股的平均收益水平,或也是不错的选择。

如何获取股市的平均收益?

如果更激进一点,如何争取超额收益呢?

今年7月,橡树资本创始人、《投资最重要的事》作者霍华德•马克斯阐述了自己对“市场平均收益”、“超额收益”的获得方法,希望对你有帮助:

“

如何获得市场平均水平:

平均而言,所有投资者的总体业绩表现趋于平均水平。

如果你对平均水平的业绩表现感到满意,你可以径直投资于大量相关资产,根据其在相关领域或指数中的代表性,按比例各买一些。

通过采取这种平均化的方式,你有望获得平均水平的业绩表现。显然,这是指数基金背后的投资理念。

“

如何获得超额收益:

如果你想取得高于平均水平的业绩,你就必须背离共识行为。你必须增持某些证券、资产类别或市场,并减持其他证券、资产类别或市场。

在主动投注时,没有“只赢不输”的情况。

押注正确的投资者,获得高于平均水平的回报。而一旦押注错误,很大可能获得比平均水平还要糟糕的回报。

如果你不愿意承担低于平均业绩水平的风险,你就不能指望获得超额回报。

要取得胜利,你必须在选择策略或执行策略方面比其他人做得更好,或两方面都要更好。

为了跑赢市场、获得卓越回报,你的思维必须与众不同,且更为高明。你必须弄清楚:

群体在做什么?

为什么他们这样做?

他们的做法有什么问题吗?如果有的话,你应该怎么做?

未来可能出现的结果会在什么范围之内?

我认为会出现怎样的结果?

我猜中的概率有多大?

市场的共识是什么?

我的预期与市场的共识有多大差异?

资产的当前价格与市场对未来价格普遍的看法,以及我的看法之间切合程度如何?

价格中反映的共识心理是过于乐观还是过于悲观?

如果市场共识是正确的,资产价格将会发生怎样的变化?如果我是正确的,价格又会如何?

看了霍华德•马克斯的总结,要做一个 “追求超额收益”的投资者,很不容易吧?

不容易就对了!

就如查理•芒格所言:

投资本来就不是一件容易的事,任何人认为投资乃易事都是愚蠢的想法。

/

但也不用太悲观、太贪心。

找到适合自己的投资方法,努力获取市场平均收益,也是成功之道。

2022-09-28 21: 44

2022-09-28 21: 43

2022-09-28 21: 41

2022-09-28 21: 40

2022-09-28 21: 04

2022-09-28 20: 26