猛跌——急拉——回吐,反反复复之后,上证指数再次处于“3000点保卫战”的尴尬处境。

上证指数年内日K线

(数据来源:Wind,截至2022.09.29)

好不容易快要回本,又再度套牢;眼看着积攒了几年的、可观的投资收益,在近两年不断被侵蚀;好不容易燃起的希望,又轻易破灭。如此行情,对于投资者来说相当“折磨”。

反复拷打之后,大家的情绪显然受到了影响——

原先热闹的投资交流群冷清了;

基金直播观看热度下降,骂都懒得骂了;

A股大跌不容易上热搜了;

市场交投也日趋清淡,

9月19日以来,连续9个交易日维持在6700亿元以下的成交水平。纵使前日市场开启罕见反弹,但成交依旧没有放大。(数据来源:Wind,截至2022.09.29)

种种景象令我们心生疑问,现在,市场究竟运行到了什么位置?

01

估量市场的温度,而不是预测市场的走势

大盘什么时候开始反转?股票明天是涨是跌?这些是没有人能够准确预测的。那我们应该如何应对未来?

《周期》一书给出的建议是,“我们也许永远都不知道我们将来会去哪里,但是我们最好搞清楚现在正在哪里。”换句话说,便是需要判断我们处在周期的什么位置。

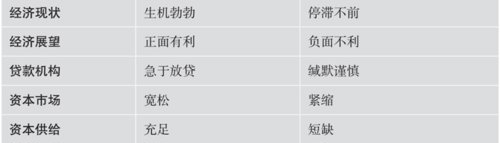

显然,想要准确地判断周期的位置,并不容易。霍华德马克斯依据他的投资经验,给出了一份测量市场温度的评估指标,可供投资者参考。

投资者根据自己的认知,勾选出上表中最能描述当前市场的词汇。如果打勾的大部分在左侧,那么投资者就应当捂紧钱包,更加谨慎些。如果大部分勾选在右侧,那么反而可以更大胆一些了。

需要说明的是,这样的判断并不是“猜底言顶”,因为市场依旧可能继续朝着不利的方向发展。但是买得便宜总比买得贵要安全,随着资产价格下跌,风险随之降低,而潜在收益随之提高。依据自己所处的位置,做出相应的决策,从概率上说具有更高的获胜可能性。

02

摸清市场先生的脾气,尝试贪婪恐惧之外的平和

一个人行为奇怪,如果他是陌生人,我们可能会问“他怎么这样?”

但如果是熟识的朋友,那我们大概会一笑而过“他就是这样啦。”

是的,当前市场的连续下跌,无疑会令大家感到一定的担忧和迷惘。但是,如果我们能够充分理解并警惕市场心理和情绪的钟摆,意识到“市场就是这个样子,老是走极端。但跌多了,总会开始涨的”。那么,我们或许就能够以更加平和的心态来面对下跌,不被情绪所困扰,做出更理智的应对。

我们觉得市场很极端,很不可理喻?那就对了,这或许就是常态的。霍华德.马克斯说,他投资的47年里, 只有3个年度的股市收益率处于正常水平。股市表现符合正常水平绝对不是正常现象,所谓的常态其实是非常态。

股市如此大幅度波动,根本不能用企业、行业、经济这些基本面变化来解释。从贪婪到恐惧;从乐观到悲观;从风险忍受到风险规避;从信任到怀疑;从相信未来的价值,到坚持现在要有实在的价值;从急于购买到恐慌卖出。为什么市场表现会如此极端?

《周期》认为,大幅波动的症结在于投资人的心理和情绪钟摆,推动市场涨跌的通常是“贪婪和恐惧”。投资人的心理和情绪总是在贪婪和恐惧之间大幅摆动。市场就像买方乐观派与卖方悲观派的拔河比赛,在紧要关头,会有很多人突然加入比赛的另一方,从而让绳子的一头拥有压倒性优势。更让人遗憾的是,市场就像气球,漏气总比充气快,一波大的行情可能需要酝酿很多年才会起势,但是之后的下跌却势来如山倒。

我们都知道股神那句“别人贪婪我恐惧,别人恐惧我贪婪”。但是对于投资者来说,平和可能是更合适的一种心态。事实上,卓越的投资者能够努力在贪婪和恐惧之间保持平和,既不太贪婪,也不太恐惧。

03

等待“糖果”撒下

说了这么多,我们依然需要回归到基金投资上,在市场漫长而痛苦的磨人时期,我们基金投资者能够做些什么。

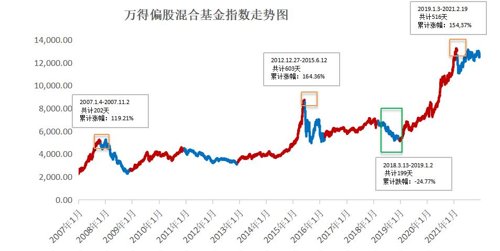

回顾来看,万得偏股混合基金指数的走势,再次印证了A股是大涨大跌、跌多涨少的市场;但从历史数据来看,每一次大幅回调之后往往都蕴藏着下一次大涨的机会。

以全年震荡下行的2018年为例,当年3月13日至2019年1月2日期间,跌幅达到-24.77%;随后,市场开始回暖,经过516天的上涨,到2021年2月19日,偏股混合基金指数净值再创历史新高,期间,累计涨幅达到154.37%。

(数据来源:Wind;区间:2017/1/4-2021/12/31,指数涨跌幅不代表基金业绩表现,投资需谨慎)

如此看来,市场“甜蜜期”都是在“磨人期”中慢慢孕育而生的,而“糖果”可能在不经意间撒向投资者。对于投资者而言,始终保持在场等待,可能比反复择时更具有可行性。

此外,市场震荡下跌的“磨人”时间,可能反而是定投的黄金时间。我们知道,定投最大的优势在于分批进场、摊薄投资成本,规避择时的难题。从漫长的定投周期来看,在市场低迷时期积累更多的便宜筹码,方能有机会充分参与此后市场的丰收时刻。

小景说

每当行情进入“磨人期”时,总有人想要逃离市场、回避波动;但当机会来临的时候,又羡慕那些在场的人。其实,导致市场大幅波动的常常是投资者的贪婪和恐惧。投资是一场马拉松,我们可以试着把心态调整得更平和一些,跳脱出情绪的困扰,尝试用更高层次的视角冷静地判断当前的位置,做出具有更大胜率的决策。

风险揭示书:

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,景顺长城基金管理有限公司做出如下风险揭示:

2022-09-29 19: 03

2022-09-29 18: 04

2022-09-29 18: 04

2022-09-29 18: 03

2022-09-29 18: 03

2022-09-29 18: 02