市场热点

9月社融超预期:

继8月社融回温后,9月社融延续改善态势:本月新增社融同比多增6245亿至3.53万亿,社融存量增速较8月小幅上行0.1个百分点至10.6%。新增人民币贷款同比大幅多增8108亿至2.47万亿:①企业部门贷款同比大幅多增9370亿至1.92万亿,其中企业新增中长期贷款同比多增6540亿至1.35万亿、企业新增短期贷款同比多增4741亿至6567亿,企业中长期贷款同比增幅为2021年2月以来新高;②居民部门贷款同比少增1383亿至6503亿,其中新增居民中长期贷款同比少减1211亿,同比少增幅度收窄。

具体来看,本月社融数据呈现出企业中长期融资需求持续改善、居民中长期贷款增速降幅继续收窄、表外融资规模延续高增三大特点。

9月社融数据公布后,债市反而上演了一波“利空出尽”行情,开启了一段级别不小的上涨。考虑到9月下跌行情后利率与基本面的偏离已基本实现了“修正”,市场短期可能转入震荡偏强格局,或存在博弈机会。

2022年9月份CPI同比涨幅有所扩大,PPI同比涨幅继续回落:

中国9月CPI环比上涨0.3%,前值-0.1%;同比上涨2.8%,前值2.5%。PPI环比下降0.1%,前值-1.2%;同比上涨0.9%,前值2.3%。

CPI环比略涨,同比涨幅有所扩大。①从环比看:CPI由上月下降0.1%转为上涨0.3%。其中,食品价格上涨1.9%,影响CPI上涨约0.35个百分点;非食品价格由上月下降0.3%转为持平。食品中,受高温少雨天气影响,鲜菜价格上涨影响CPI上涨约0.14个百分点;猪肉消费需求季节性回升,加之看涨预期下部分养殖户压栏惜售,价格继续上涨,但在中央储备猪肉投放等措施作用下,中下旬涨势有所趋缓,全月平均上涨5.4%。②从同比看:CPI上涨2.8%,涨幅比上月扩大0.3个百分点。其中,食品价格上涨8.8%,涨幅比上月扩大2.7个百分点,影响CPI上涨约1.56个百分点。非食品价格上涨1.5%,涨幅比上月回落0.2个百分点,影响CPI上涨约1.21个百分点。

PPI环比降幅收窄,同比涨幅继续回落。①从环比看:PPI下降0.1%,降幅比上月收窄1.1个百分点。国际原油价格下行带动国内相关行业价格下降,同时基建投资项目逐步实施,金属、水泥等相关行业需求回升,价格降幅均有收窄。②从同比看:PPI上涨0.9%,涨幅比上月回落1.4个百分点。其中,生产资料价格上涨0.6%,涨幅回落1.8个百分点;生活资料价格上涨1.8%,涨幅扩大0.2个百分点。

海外通胀居高不下,美债再“破4”:

10月12日美国劳工部公布的数据显示,美国9月PPI同比上涨8.5%,市场预期8.4%,前值8.7%;PPI环比上涨0.4%,为三个月来首次上升,市场预期0.2%,前值为下降0.1%。同日美联储发布的9月FOMC会议纪要显示,美联储的首要目标仍然是遏制持续的高通胀,为此将在短期内将利率提升至对美国经济具有限制性的水平。随后10月13日美国劳工部公布9月美国CPI数据,同比上涨8.2%,较前值8.3%小幅下降,但高于市场预期的8.1%;CPI环比上涨0.4%,明显高于8月份0.1%的水平,也是此前市场预期的两倍。具体来看,10月10日至12日,10年期美债收益率先上后下,期间整体波动上行1.4BP;而13日至15日期间,超预期的通胀数据带动10年期美债收益率大幅上行12BP至4.02%,收益率创下2010年以来新高。

1

资金面

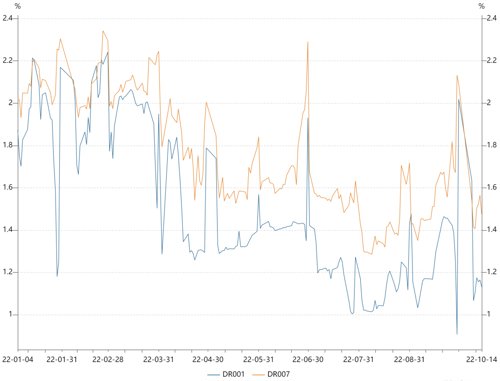

由于国庆节前逆回购投放力度较大,上周(10月8日至14日)共有9680亿7天期及14天期逆回购到期,央行于10月8日开展170亿7天期逆回购操作,10月9日至14日每日开展20亿7天期逆回购操作,逆回购净回笼9390亿,周度净回笼量为2020年2月中旬以来新高。

跨季后,各期限资金利率均有所下行,隔夜和7天价格均在跨季后大幅回落,而后小幅上行,周内基本维持平稳。具体看来:DR001运行在1.07%-1.63%区间,整体运行中枢较前期小幅回落2bp;DR007运行在1.41%-1.57%区间,整体较前期回落4bp。

2

现券市场

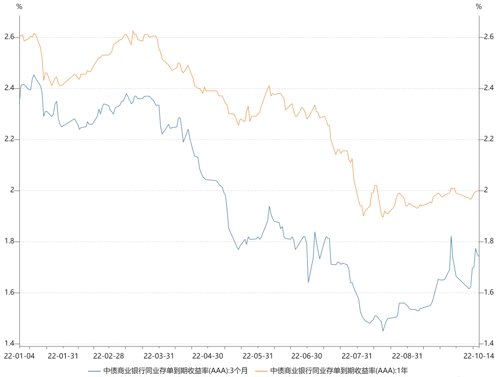

同业存单:上周同业存单发行量为3291.4亿元,环比增加439.8亿元;净融资额为-658.2亿元,环比增加29.6亿元。从发行成本来看,同业存单发行利率主要呈大幅下行趋势,1M、3M、6M同业存单发行利率分别下行12.4bp、2.2bp、19.9bp至1.63%、1.88%、2.09%。

二级市场方面,3MAAA银行存单利率和1年期存单利率延续前几周以来的上行趋势,分别上行7.7bp、1.0bp至1.74%、2.00%。

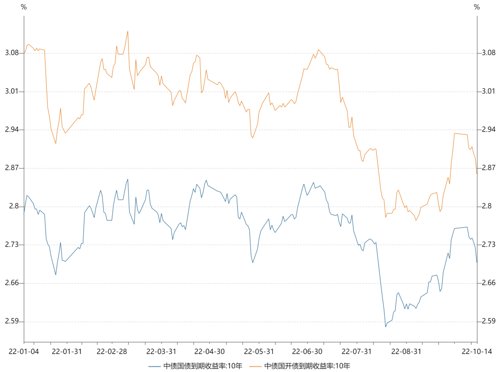

利率债:上周新发行利率债6790.25亿,利率债净融资额为3441.58亿。其中国债4115.70亿、政金债1472.40亿、地方债1202.15亿,其中国债和地方债发行量较前期明显上升,导致利率债净融资额大幅增加。

二级市场方面,债市收益率大幅下行,10年国债下行6bp至2.70%,10年国开下行7bp至2.86%。周内多空因素交织,周五市场或博弈会议后增量政策,10年国债收益率震荡后在周五快速下行。

具体而言,或由于国庆期间旅游、消费及楼市销售情况均不及预期,加之疫情多点爆发,债市情绪较节前明显好转,上周六和周日(10月8日至9日)10年国债分别小幅上行0.3bp、下行1.7bp。周一受俄乌冲突有所加剧以及A股跌破3000点的影响,市场避险情绪加剧,引发利率进一步下行,当日10年国债下行0.5bp。周二官媒发文重申防疫政策,但市场警惕社融数据超预期,当日10年国债小幅上行0.2bp。周二晚间公布的社融数据超预期向好,但利空落地后10年国债依然下行0.7bp。周四市场无明显增量信息,当日10年国债下行1bp。周五央行公告显示易纲在G20会议中表示央行将加大稳健货币政策实施力度,为实体经济提供更有力支持;同时,早间公布的9月通胀数据或表明当前结构性通胀压力整体可控,核心CPI进一步下行;此外,市场或许也在博弈会议前后各类政策利好,例如10月MLF续作、降息降准等操作,午后现券收益率快速下行;当日10年国债大幅下行2.8bp。期限利差方面,国债10-1利差小幅扩大0.6bp至91bp,国开10-1利差则大幅收窄7bp至97bp。

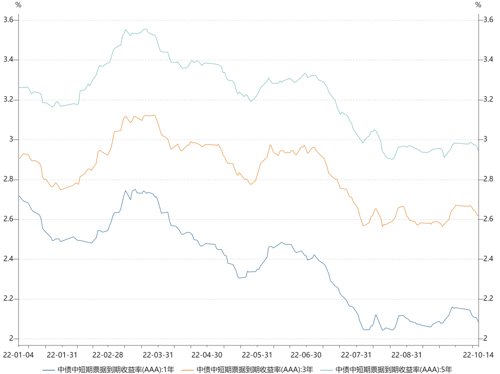

信用债:上周信用债共发行3087.79亿元,周环比上升40.9%;总偿还额2367.57亿元,净融资720.22亿元,环比大幅增加1272.53亿元。城投债共发行158只,发行金额1118.19亿元。

二级市场方面,各期限收益率均下行,中票1年期AAA、中票3年期AAA、中票5年期AAA分别下行7bp、5bp、4bp。分品种看,产业债收益率平均下行5.37bp,城投债收益率平均下行5.11bp。

3

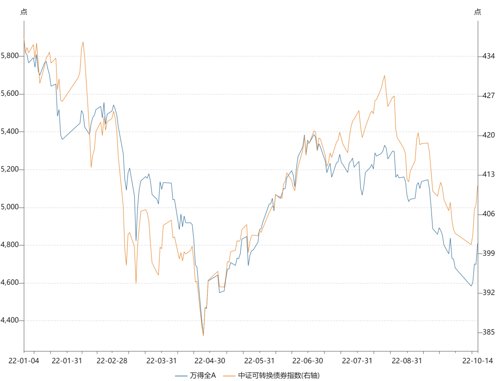

可转债市场

上周共8只转债发行完成,共募集资金101.10亿元,环比增加65.16亿元。期间无转债发生赎回和回售。

二级市场方面,中证转债指数上涨2.09%,同期万得全A上涨2.77%。分类别来看,超高平价券(转股价值大于130元)涨幅均值为7.49%,表现优于中平价券(涨幅均值为3.62%)和低平价券(涨幅均值为3.38%)。高评级券(评级为AA+及以上)的涨幅为2.40%,表现差于中评级券(涨幅3.94%)和低评级券(涨幅4.13%)。从成交规模来看,全市场可转债累计成交1570手,成交金额2557亿元,日均成交511.39亿元,环比增加105.28亿元。

2022-10-17 17: 01

2022-10-17 17: 01

2022-10-17 17: 00

2022-10-17 17: 00

2022-10-17 16: 59

2022-10-17 16: 59