今天15:00收盘后,挖掘基先看了一眼万得,今天全市场个股跌幅中位数在-3.8%左右,眼前一黑……再鼓起勇气看了一眼账户,今天这碗面确实是有点吃撑了……

(来源:Wind,2022-10-28)

尽管本周市场的确波动较大,但这种比较极端的行情确实许久未见了,A股全天似无抵抗震荡下跌,午后跌势扩大,沪指跌破前低并收于年内次低点,属于一次明显的恐慌性杀跌。

基金亏钱了,要不要赶紧割肉离场? 我们不妨先来做一个测试:

假设投掷一枚均匀的硬币,正面为赢,反面为输。如果赢了可以获得5万元,输了则失去5万元。

你会选择参与吗?

其实,从统计学意义来看,这个测试输赢的可能性相同,就是说这个游戏的结果期望值为零。但行为经济学家通过大量实验发现,多数人不愿意玩这个游戏。这反映的就是所谓“损失规避”心理。

大多数人对损失和获得的敏感程度不对称,面对损失的痛苦感要大大超过面对获得的快乐感。同量的损失带来的负效用为同量收益的正效用的2.5倍。当涉及的是收益时,人们表现为风险厌恶;当涉及的是损失时,人们则表现为风险寻求。

反映到投资上,当我们做有关收益和损失的决策时,也会表现出不对称性,大涨10%带来的情绪张力可能还抵不过4%大跌的痛苦。

很多时候,我们都认为自己是“长期投资者”,但在面对股市大跌或上涨时,很难控制住不操作,人类内在的本性让投资者的情绪成为交易时的主导因素。

可是不“割肉”,又害怕市场走势震荡,怎么办呢?

为了更好地消除“非理性判断”的影响,通过定投进行定时定量、有纪律性地投资,是个不错的方法。

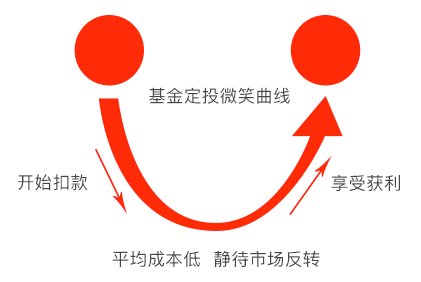

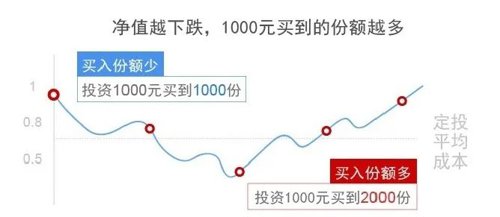

定投资金是按一定的周期不断投入,最大限度地分散了风险。“微笑曲线”充分发挥了定投分批建仓的优势,摊低平均成本,待市场回升时获利。

当你选择了定投,在面对市场大跌时也会淡定很多:市场下跌可以给我们机会以便宜的价格买到更多的基金份额,有效地摊薄了投资成本。

数据仅供示意

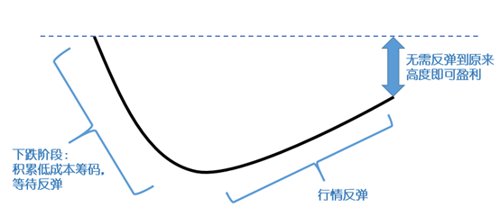

而且很重要的一点是,由于我们的成本因为低位定投不断降低,因此我们根本不需要行情上涨到原先的初始位置,即可盈利。

事实上,在不同的市场波动情况下进行数据测算,可以看出,定投的时间越长,所获得的平均收益率越高。相比于波动率而言,时间是对定投收益影响更大的因素。

巴菲特曾多次表示:“对于个人投资者,最好的投资方式就是指数基金定投。通过定期投资指数基金,一个什么都不懂的业余投资者,竟然能够战胜大部分专业投资者。”

挖掘基用回测给大家证明,即便我们在非常点背的情况下入市,定投的“微笑曲线”也有望帮助我们逆袭。

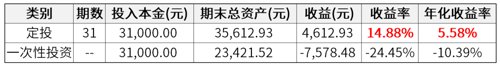

假设我们入市的时候很不幸赶上了2015年让人闻风丧胆的熊市。比如2015年6月12日,这一天上证指数达到了近十年的顶峰5178点,我们在这一天启动按月定投沪深300指数,算是启动在珠穆朗玛峰上了吧?

假设在1年半之后的2017年12月31日全部赎回,此时大盘在3300点左右,距离当初的高点还有十万八千里。这种极端不利的情况下,定投的收益是多少呢?

直觉上看,肯定亏损很多,离回本还早对吧?那实际情况呢?

结果是否令你大吃一惊,在这期间大盘回调了36%,而定投居然实现了14.88%的总收益率和5.58%的年化收益,比一般的银行理财还要高。

而如果不使用定投,在最高点一次性买入,拿了1年半还折损了24%的本金。这便是定投的魅力。

能买在这样的“阶段性大顶”,说实话也不是每个人都有机会经历的。大多数情况下,我们的持仓状况都不会比这更“糟糕”,理论上说,长期定投再加上合理止盈都有望战胜上文案例中的收益率。

短期市场涨跌难以预判,不如让自己离情绪远一些,越是恐慌越该冷静,以定投从容应对,远离焦虑。当前的震荡行情更有利于定投微笑曲线的形成,如果你正站在正确的赛道上,有时候有所不为比有所为更重要。

正如彼得•林奇在《战胜华尔街》中所说的:

如果投资者能够不为经济形势焦虑,不看重市场状况,只是按照固定的计划进行投资,其成绩往往好于那些成天研究,试图预测市场并据此买卖的人。

目前临近美联储下周议息会议的时间窗口,市场仍在等待“靴子落地”,美联储大概率将加息75BP,短期情绪趋于谨慎;此外,国内经济复苏仍存在挑战,信用投放拉动基建投资明显回升,底部基本确认但需求改善仍不稳固,10月部分高频数据有回落,地产销售仍然疲软。

市场信心仍在恢复过程中,但上证50、沪深300、恒生指数的风险溢价ERP均处于极值水平,具备明显配置价值,立足长远进行长期机会的把握是当前的更优选择。宏观复苏的大方向仍然确定,预计未来稳增长政策预期会逐步加速,信贷周期节奏上也将步入新旧转换阶段,信用企稳的预期也会改善。

市场短期情绪仍较低迷,但随着指数不断下行,内在风险正在得到释放,安全边际反而在不断提升,市场底部将在波动中逐步夯实。三季报陆续披露,业绩底或得到确认,全A盈利有望迎来数个季度的改善周期,景气向上的细分板块、3季报增长超预期的品种,有望率先实现反弹。

市场信心的重塑仍然需要时间和过程,风险偏好的修复并非一蹴而就,但指数经过调整、震荡和筑底后,也在酝酿新的反弹机会。

行百里者半九十,越困难的时候,往往就是越接近成功的时候。

风险提示:定投过往业绩不代表未来表现,投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议, 我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市须谨慎。

2022-10-28 17: 21

2022-10-28 17: 21

2022-10-28 17: 20

2022-10-28 17: 20

2022-10-28 17: 16

2022-10-28 17: 08