2007年踏入金融行业开始,我陆续做了三份定投(工作体验一份、养老定投两份)。

时至今日,最开始做的那份定投,已十五年。

十五年来A股起起伏伏。那份定投见证过大盘6124点的“辉煌”、5178点的“昙花一现”,也在1664点苦苦坚守,还跟着大盘在3000点上下反复。

作为一个定投“老人”,三个词让我坚持下来:看得开、等得起、放得下。

看得开

长期坚持定投的人,大都有颗大心脏,要能“看得开”。

1、对收益率“看得开”

对定投收益有合理预期,不指望定投能快速致富。

以代表整个A股的万得全A为例,从15年前的2007年11月3日开始定投。

截至2022年11月3日,万得全A指数定投收益率为51.25%(统计区间万得全A上涨26%),定投年化收益率为2.8%。

如果以这个收益率计算,每月定投1000元,现在总投入18万元,总市值约28万元,离“富翁”有很大的距离。

不过定投有望跑赢同期通胀(统计区间同期CPI约为40%),这也是很多长期定投者做定投的首要目标。

数据来源:Wind.以上定投测算,均以每月定投1000元、以每月第一个交易日为定投日、当日收盘价为成交价计算,不考虑手续费。定投收益率=[(sum(每期定投金额/每月月初收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1

以上测算为采用足够长期间内的市场主流指数的历史数据进行的测算。不作为定投业务未来收益的保证,市场行情及历史业绩也不代表未来收益。基金定投不一定盈利。

2、对进入时机“看得开”

当前市场是低点还是高点,对长期定投者来说,并不重要。

如果现在不赎回或终止协议的话,不用太在意是否追高当“接盘侠”或者是否抄到底。

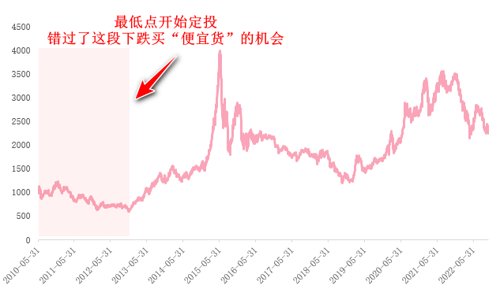

以定投创业板指数为例。

从指数发布日、指数发布以来最高点、指数发布以来最低点开始定投。

从收益率角度看,截至2022年11月3日:

从创业板指数发布以来最低点开始定投的年化收益率为3.06%,不择时、从指数发布日就定投的年化收益率为4.09%。

也就是说,并不是从最低点开始定投,收益就最大。

而且从最高点开始定投的,目前已略有盈利,同期指数跌近40%。

创业板指数定投收益率、指数收益率

数据来源:Wind、小基快跑

以上定投测算,均以每月定投1000元、以每月第一个交易日为定投日、当日收盘价为成交价计算,不考虑手续费。定投收益率=[(sum(每期定投金额/每月月初收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1

以上测算为采用足够长期间内的市场主流指数的历史数据进行的测算。不作为定投业务未来收益的保证,市场行情及历史业绩也不代表未来收益。基金定投不一定盈利。

为什么出现这种情况?

第一,定投是时段投资,而不是时点投资(单笔买入)。单次定投扣款对整体成本影响小。

最低点开始的定投,虽然“幸运”地碰上了“底”,但失去了前期积累便宜货的机会,摊薄成本的效果减弱,而且其后期的上涨,反而拉高了整体成本。

创业板指数发布以来走势图

20100531-20221103

数据来源:Wind、小基快跑

另外,如果把时间拉长看,现在的高点(低点),未来还是高点(低点)么?

从长远看,投资就是投国运,股市的长期表现和经济增长基本吻合。

如果你对国内经济发展有信心,用工资等固定收入(不影响日常生活为宜),定投心仪的宽基指数,给予时间和耐心,说不定能收获一份惊喜。

等得起

正是人类耐心的缺失,让利息成为可能;而延迟满足的心态,则让投资成为可能。

——经济学家、投资大师欧文•费雪

很多人都懂定投需要“守得云开见月明”,但为何容易中途“下车”?

研究发现,“即时享乐”会刺激大脑,产生相应的多巴胺,让你感觉很“爽”,“未来奖励”却很难做到。而且在面对诱惑时,等待奖励的时间越长,对当下的你来讲,感知价值就越低,越容易放弃。

定投有望战胜通胀、助力养老等财富目标,但需要长期坚持、财富目标又很“抽象”,对大脑奖励系统的刺激就少之又少了。

所以,我们常常选择放弃。

延迟满足是定投“等得起”的重要“解药”。对于一份成功的定投而言,往往需要“延迟满足”、而不是即时满足。

愿意牺牲一些吃喝玩乐的快感,为未来投资。

知道定投早期盈利意义不大,应继续坚持,把资金池做大,追求丰厚回报。

知道定投浮亏很正常,弱市更要坚持,静待行情来临。

知道定投和一次性投资区别,能够抵制牛市诱惑,佛系定投。

知道控制自己“享受当下”的冲动,希望以当下的忍耐,换取将来更大的收益。

如何在定投中延迟满足感?

定投的前中期,不看或者少看定投账户,该干嘛干嘛。

如果忍不住非要看,关注基金份额而不是资产,随着定投不断扣款,份额是不断增加的,这些就是你“收集的筹码”。

将定投作为实现“子女教育”、“养老补充”等中长期目标的投资方式之一,减少短期关注。

放得下

一份15年的定投,经历了3000多个交易日的涨跌。如果心情随着每日的涨跌波动,生活难免受影响。

长期坚持定投的人,大都是“莫得感情”的佛系基民,我们的“座右铭”是:

立志定投,如种树然,埋首坚持。

勿作花想,勿作实想,静待花开。

坚持定投的人明白,在投资、特别是定投上,天道不一定酬勤,甚至可能因为“勤奋”和频繁交易,适得其反。

定投需要对定投目标、定投年限、所投基金等有清晰的认识和规划,这个功夫是要花的,需要勤奋。

但选择到合适的基金、制定了定投计划后,剩下的就交给时间,定投并不需要你经常操作。你可以把注意力从定投身上移开,投入到更需要的地方。

但万一出现很坏的情况呢?

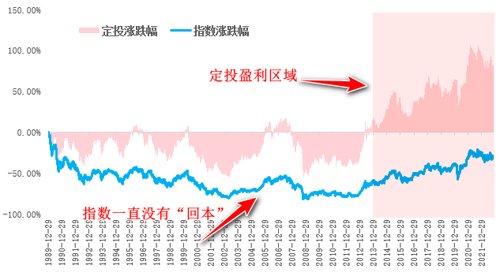

日本“失去的30年”很糟糕吧。如果不幸在这期间定投,会怎样?

以定投日经225指数为例。

假如从1989年12月29日,日经225指数最高点38957.44点开始定投,截至2022年11月3日:

日经225指数由38957.44点跌至27663.39点,指数下跌28%,同期定投收益率为+82.58%,定投年化收益率1.89%。

其中,这笔定投在2013年7月1日,日经225指数13852点时回本,当时日经225指数已较最高点下跌64.4%。

自此之后,截至2022年11月3日,这笔定投一直处于盈利状态。

日经225指数收盘价和定投收益率

19891229-20221102

数据来源:Wind、小基快跑

以上定投测算,均以每月定投1000元、以每月第一个交易日为定投日、当日收盘价为成交价计算,不考虑手续费。定投收益率=[(sum(每期定投金额/每月月初收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1

以上测算为采用足够长期间内的市场主流指数的历史数据进行的测算。不作为定投业务未来收益的保证,市场行情及历史业绩也不代表未来收益。基金定投不一定盈利。

这个定投收益率不算高(82.58%),但大幅跑赢了日本同期通胀(日本同期CPI约14%),至少“钱没贬值”,完成了定投的首要目标——战胜通胀。

定投并非稳赚不赔,但多给点时间和信心,可能离理财目标更近。

定投“知进退而终富”。

在“进”的阶段,需要用时间和耐心,静待财富玫瑰绽放。

对于我来讲,第一份定投已经15年了,最近也会关注“退”的问题(定投“退”的技巧详见《定投止盈,到底有什么讲究?》、《股市涨了这么多,定投要止盈吗?》)。

希望定投不负时光、不负坚持,在“退”的时候,能给自己一份满意的答卷。

如果执行一个定期定额投资计划,而且不管股市涨跌如何都始终坚持,你有望得到丰厚的回报。

——摘自彼得•林奇《战胜华尔街》

2022-11-04 18: 42

2022-11-04 18: 40

2022-11-04 18: 39

2022-11-04 18: 38

2022-11-04 18: 38

2022-11-04 18: 37