19.07%,这是港股恒生科技指数11月前5个交易日的涨幅,反弹幅度惊人。

如果能够完美捕捉到这一波反弹,相信不少小伙伴今年以来的收益应该回正了。但是,“精准抄底”这个事儿,太难。

截至9月底,恒生科技指数今年以来的跌幅为39.16%,看着似乎已经跌了不少了。如果我们在9月底入场“抄底”,并且完美吃到11月初这一波19.07%的涨幅,截至11月7日,收益率如何?

仍旧亏损1.55%。

因为,在我们以为的“抄底”之后,10月份恒生科技指数又下跌了17.32%。

抄底唯一的问题是,我们不知道市场什么时候是底。

——沃伦·巴菲特

择时很难,厉害如巴菲特,也没有做到。

1973年,巴菲特合计买入华盛顿邮报9.7%的股份。后来在致股东的信中巴菲特提到,华盛顿邮报的内在价值是4到5亿美元,而当时的市值只有1亿美元。

但巴菲特并没有抄到底。

“市场先生”阴晴难料,1974年,道琼斯指数跌去27.57%,华盛顿邮报的市值也跌破1亿美元。直到1976年,华盛顿邮报的股价才回到1973年买进时的位置。也就意味着,巴老被“套”了三年左右。

想要精准择时,两三次兴许还能做到,十次百次呢?多半是随机漫步。

美国经济学家阿尔弗雷德·考尔斯通过跟踪11家股市预测机构1928~1943年(共15年)的预测建议,最后发现,这些专业机构的预测结果仅比随机预测结果精确0. 2%。

可见,即便是专业的预测机构,即便搭建了复杂周密的股市预测模型,也难以摸清短期市场的走向。

短期预测,为什么这么难?

想象一下,如果电子有意识,物理学该多难。

——物理学家理查德·费曼

物理规则之所以是可靠的,因为电子总是做它们应该做的事情。它们永远不会忘记履行自己的职责。它们从不反抗,它们从不罢工,它们从不创新,它们从不以相反的方式行事。

而经济活动恰恰与之相反,经济参与者的情绪和行为都是不可预测的,那么在此基础上预测未来的经济走势更是难上加难。

事实上,我们唯一能够确定的是,经济总会面临各种各样的不确定性,有通胀,有美联储加息,可能宏观上还要考虑海外地缘政治风险……

着眼于短期,一切都变幻莫测;但是,当我们将视野拉长,很多事情也就豁然开朗。

最近,霍华德·马克斯在与英国的一家财富管理公司对话时回忆起美股的历史,从1920年到2022年的102年间,美国经历了17次衰退,一次大萧条,几次小型战役,两次世界大战。

期间,美股起起落落,但是这102年间,标普500的平均年化收益率超过10%。也就意味着,在1920年投资的1美金,如果一直不动,今天将变成8000美金。

当闪电打下来的时候,你必须在场。

——查尔斯·艾里斯

重要的不是择时,而是在场。

回头看我们的A股市场,也是如此。

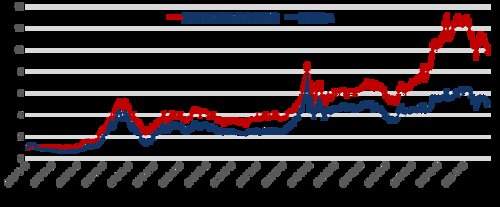

(数据来源:WIND,数据区间:2003年12月31日-2022年10月31日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。)

2004年以来,接近19年的时间里,大A股(万得全A指数)也是起起落落,经历过2008年的金融危机、2015年的股灾、2018年的去杠杆以及中美贸易摩擦等历史大调整时刻,但市场长期趋势仍是不断向上。

截至今年10月底,万得全A收获了392%的累计涨幅,而同期万得偏股混合型基金指数(885001.WI)获得了876%的累计回报,公募基金作为专业投资者,其实创造了非常显著的超额收益。

当然,如果关键时刻择时正确,收益也许会更高。但是,多次择时正确,毕竟是小概率事件。相较而言,保持在场,长期来看效果也不错。

投资很多时候就是跟不确定性打交道,做大概率正确的事儿会更加重要。

与其像前文所说的那样,去追求小概率的“完美时机”,倒不如想办法抓住这种确定性更高的投资机会:

选择与自己的投资理念相匹配的基金经理和长期绩优的基金,放弃对短期走势的所有预测,并尽可能长期持有。对于权益投资而言,持有三年以上的胜率较大。

所谓“静候时间的玫瑰”,有时需要的就是一份耐心。择一好基长情陪伴,试着忽略净值的短期波动,赚大概率能赚到的钱,就挺好。

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险评测,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。请在进行投资决策前,务必仔细阅读基金的法律文件(招募说明书、基金合同、基金产品资料概要等),充分考虑自身的风险承受能力。基金有风险,投资须谨慎。

2022-11-10 20: 55

2022-11-10 20: 54

2022-11-10 20: 53

2022-11-10 20: 52

2022-11-10 20: 47

2022-11-10 20: 46