一、市场情况

1. 交投行情

本周转债市场微跌,表现弱于中证全指、上证指数。中证转债指数下跌0.12%,中证全指上涨(0.19%),上证指数上涨(0.54%)。

• 分类别来看,本周超高平价券跌幅均值为-0.58%,表现强于高平价券(-1.46%),弱于中平价券(0.98%)、低平价券(0.18%)。

• 从转债规模看,本周大规模转债的涨幅均值为0.03%,表现弱于中规模券(0.23%),强于小规模券(-0.07%)。

• 从行业来看,本周采掘(4.25%)、传媒(2.05%)、建筑材料(1.93%)板块转债表现较好,国防军工(-3.16%)、汽车(-1.91%)、电气设备(-1.33%)板块转债表现较差。

本周市场成交量与上周基本持平;转股溢价率位于历史高位,本周继续压降。

2. 行业走势

钢铁:本周高炉开工率环比下降1.98%,螺纹钢产量下降0.70%,疫情防控及国内经济政策倾向转变,板块短期波动加剧,螺纹钢均价上涨0.82%,铁矿石均价下降-3.02%。

煤炭:需求预期反复,现货接连提降,期价震荡反弹,焦煤期货价上涨9.94%,焦炭期货价上涨9.42%。动力煤在增产保供政策推动下,主产地煤炭供应水平将稳步提升,本周南华动力煤指数与上周持平。

水泥:本周水泥价格环比上涨0.52%,短期来看,水泥市场需求环比有所上升,同比较弱,延续弱势复苏态势。

有色:美元指数大幅下跌提振宏观面整体乐观情绪,铜价上涨6.05%,铝价上涨2.63%,其他有色品种基本呈现不同程度上涨。

化工:全球经济衰退和能源需求放缓忧虑对市场氛围有所压制,周五收盘WTI原油报88.96美元/桶,布伦特原油报95.99美元/桶。化工品价格涨跌分化,聚酯基准价下跌1.49%。

猪肉:本周猪价下跌,集团公司出栏积极,屠宰场对散户猪源压价明显,目前全国猪肉价格平均24.4元/kg。

二、机构观点

(一)海通固收

95-110元平价券股性估值已从9月末低点提升4.2个百分点,上周市场日均成交额相较于9月最后一周+83.8%。目前股债比价处于13年以来较高位置,指向权益相较债券明显便宜,一方面上周五公布政策,对疫情防控措施进一步优化,另一方面外部美联储加息力度边际放缓,短期主要还是跟踪地产及防疫政策、疫情情况变化,以及经济基本面预期变化。转债跟随反弹,但相较于权益市场,转债估值仍是明显的制约,市场尚未形成明确主线,建议以稳健策略为主,但可以关注一些弹性标的还有主题机会(信创、医药等)。行业均衡配置,关注成长如风电、储能、光伏、军工,另外根据经济预期走势情况关注一些低估价值、周期等。标的建议关注:金盘、三花、晶科、天能、盛虹、珀莱、江银、苏行、国微转债。

(二)安信固收

我们认为短期以情绪为主导的结构性修复行情有望持续,同时维持中长期不悲观的观点。从短期视角来看,地产链和疫后修复的各个环节为行情持续提供有力支撑,有以下两条主线:(1)地产链,受政策支持影响地产链上下游行业(建材、厨电、家居)有望得到提振;(2)疫后修复板块,利好消费(啤酒、区域白酒、医美)、医药、交运(航空运输、快递)等板块从估值与线下场景修复逻辑。从中长期视角来看,一方面人民币汇率双向波动格局与美联储激进加息的节奏有望在2023年缓解的预期尚未发生改变;另一方面10月经济金融数据未出现明显改善,后续有待持续观察经济根本性改善拐点的出现,关注出口快变量的见底,同时地产和内需仍是关键。

(三)兴业固收

转债估值在高位运行的时间很长,长到已经鲜有人讨论估值中枢是否回归。相比溢价率的高位,我们更应该认识到溢价率作为估值的局限性。我们建议回归本源,重视绝对价格定价的模式。

国内经济的复苏、联储加息周期强弩之末,2023年宏观条件偏向于利好权益,而经历2年牛市的债市则难有乐观预期,转债资产虽然具备不错的增益属性,但高估值的前提下,预计同2020年类似,再度在性价比中落后权益资产。

权益资产极低的风险偏好、低位的业绩水平,衰退向复苏周期的过度,这整体预示着权益类资产潜在的高赔率特征。但复杂的外部局势、一些经济关键因素尚未看到变化,都给予了风格把握上的高复杂性,反映出胜率的不足。

过去贡献主要收益的新能源方向的机会更偏向于结构性,科创板为代表的自主可控方向是配置的重要着力点,高成长方向仍将贡献重要beta。价值方向,“抢跑”和“博弈兑现”依然会持续扰动估值。

三、未来观点

本周权益市场先抑后扬,A股日均成交额进一步提升,大盘优于小盘,价值风格占优。转债趋势跟随正股,弹性不及正股,转债指数本周微跌,转股溢价率继续回落,但仍处于历史绝对高位。疫情防控政策出现边际松动,“二十条”优化措施落地,同时美国10月通胀不及预期,内外因素均有好转,市场情绪回暖。

本周各行业涨多跌少,其中房地产板块再度迎来密集利好政策,民营房企债务融资困境有望缓和,地产相关板块估值略有修复,表现相对较好。而前期涨幅较大的国防军工,以及汽车、电气设备等板块本周转债表现相对偏弱。

当前纯债收益率整体偏低,同时优质且高息资产相对缺乏,难以满足配置需求,债券市场投资者对转债的配置需求依旧旺盛,因此相对权益资产而言,转债仍然具有抗跌性,估值被动拉升。10月社融数据明显不及预期,高频数据显示地产修复进程仍然偏缓,疫情反复也对生产造成持续扰动。但本周海外加息和地缘政治风险略有缓和,防疫政策优化落地,市场情绪出现回暖。目前转债平均估值处于历史绝对高位,可关注安全边际相对较高的低估值品种,以及近期赔率明显上升的成长品种。

近期新券供应节奏明显加快,部分转债具有一定的配置价值,关注上市价格。

四、转债发行日历

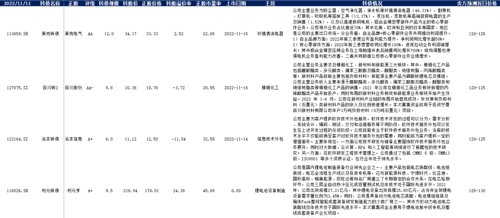

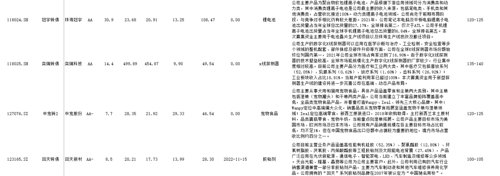

1. 近期待上市

2. 近期待发行

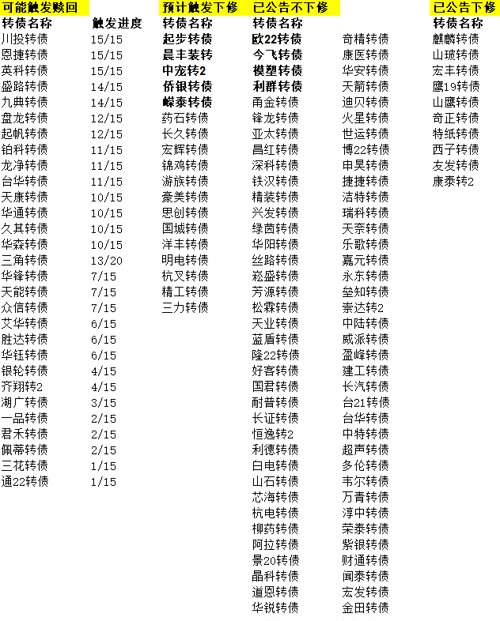

五、转债条款跟踪

风险提示:

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

2022-11-14 19: 05

2022-11-14 19: 04

2022-11-14 17: 52

2022-11-14 17: 35

2022-11-14 17: 35

2022-11-14 17: 34