1、11月21日,证监会主席易会满在2022金融街论坛年会上指出要探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥,刺激低估值中字头蓝筹股上涨。

2、11月23日,央行、银保监会发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》,金融16条正式落地。通知中提出要稳定房地产开发贷款投放,积极做好“保交楼”金融服务,特别要求对国有、民营等各类房地产企业一视同仁。该规定阶段性优化房地产项目并购融资政策,并从融资端对民营房企形成支持。

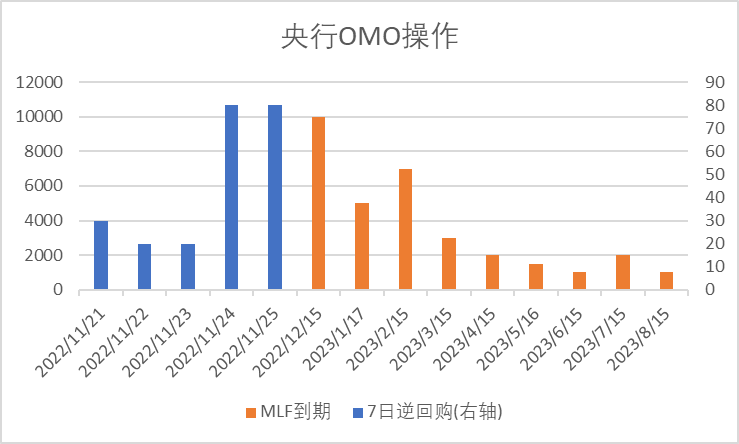

3、11月23日,国常会提出适时适度运用降准等货币政策工具,保持流动性合理充裕。11月25日,央行决定于2022年12月5日降低金融机构存款准备金率0.25个百分点,节奏上略早于预期,符合过往规律,但降准幅度略低于预期。此次降准有助于降低银行负债端成本、稳定市场预期,整体看流动性仍以合理充裕为主,更进一步货币政策导向仍要等待12月会议定调。

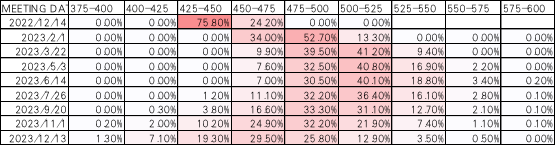

4、11月23日,美联储公布11月FOMC会议纪要显示,大多数美联储官员支持放慢加息步伐,鉴于货币政策存在不确定的滞后性,放缓加息速度将更好地让FOMC评估其实现充分就业和价格稳定目标的进展,多名官员认为终端利率将会比市场此前的预期水平高。纪要发布后,12月加息50BP的概率升高,美联储加息预期有所放缓。

数据来源:Wind,中加基金.时间截至2022年11月25日.

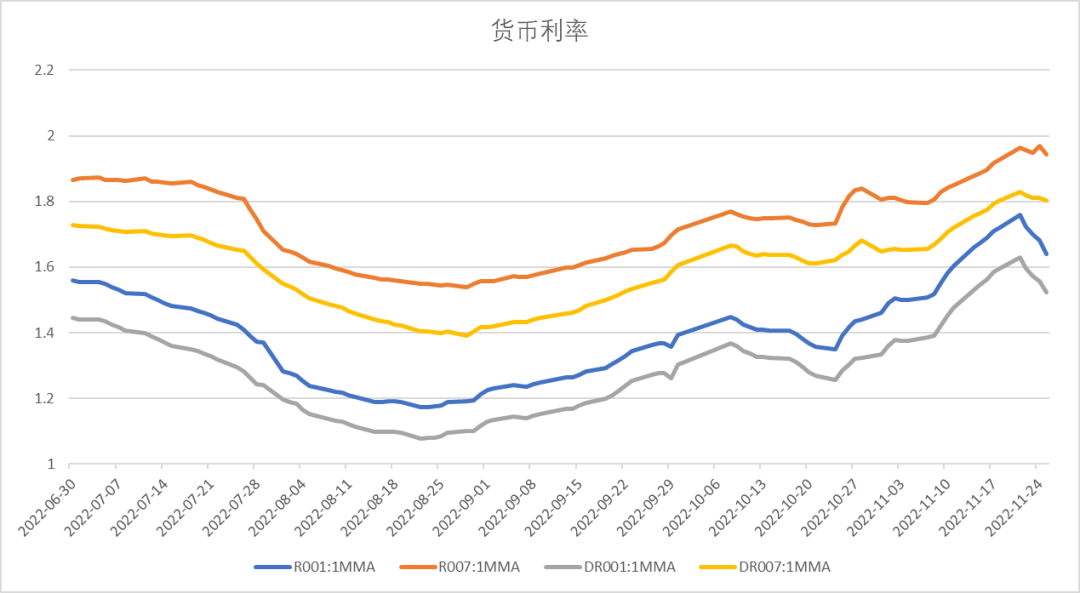

上周央行OMO投放230亿,同时到期4010亿,共计净回笼3780亿。此外,虽然周中传出降准的消息令市场感到意外,但最终25BP的幅度却低于市场预期。

数据来源:Wind,中加基金.时间截至2022年11月25日.

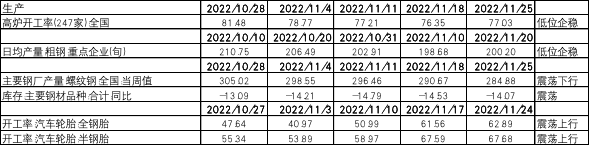

生产数据方面,高炉开工率与螺纹钢及粗钢产量低位企稳转为震荡,同时钢材库存维持震荡下行。同时,汽车钢胎开工率在回升后转为震荡。从生产数据来看,工业生产动能回落一段时间后出现了小幅改善的迹象。

数据来源:Wind,中加基金.时间截至2022年11月25日.

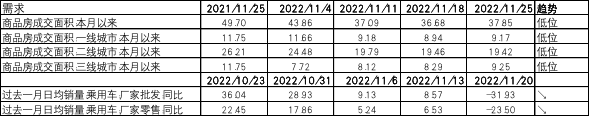

需求数据方面,商品房成交面积在月初回升后快速回落,同时地产整体在“房住不炒”大背景下较去年仍有一定差距。另一方面,车辆销售数据淡季下滑较为明显,反映了市场信心不足背景下消费也开始回落。

数据来源:Wind,中加基金.时间截至2022年11月25日.

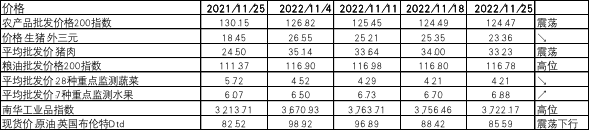

价格数据方面,农产品价格继续随季节性底部震荡。其中,蔬菜价格季节性震荡下行,生猪价格继续高位回落,同时水果价格则开始随季节性回升,粮油价格在国际局势扰动下仍维持高位。值得注意的是,此前猪肉价格虽然转为震荡但并未回落,后续需关注CPI食品项压力。

PPI影响因素方面,石油价格在持续下行了一段时间后出现了一定程度的震荡下行特征。后续一方面美国在大幅释放石油储备后存在补库存需求,同时OPEC增产能力有待观察背景下俄罗斯石油供给缺口如何填补也引发市场担忧,不过随着海外各国加速收紧货币政策,需求走弱将带动能源价格回落,同时也带动工业品价格整体开启下行通道。

数据来源:Wind,中加基金.时间截至2022年11月25日.

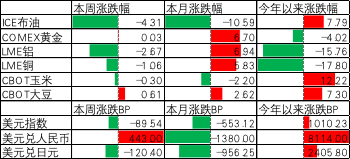

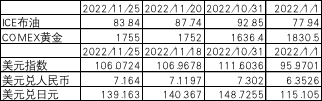

期货价格方面,上周各类期货价格整体震荡回落。其中,市场对衰退的担忧加深,石油价格回落幅度最大。ICE布油收于87.74美元,跌4.31%,COMEX黄金收于1752美元,涨0.03%。

上周美元指数下行89.54BP,美国经济数据低于预期使得加息预期走强并使得美元指数下行,在此背景下,人民币上周贬值443个基点,日元升值120.40个基点。

数据来源:Wind,中加基金.时间截至2022年11月25日.

美联储加息预期方面,上周美国经济及就业数据均较此前有所恶化,受此影响市场紧缩预期小幅缓和。目前市场预期12月大概率加息50BP,同时后续随着经济下滑及中期选举尘埃落定,美联储对于加息的政治诉求可能会有所减弱,带动加息预期进一步回落。

a) 股票市场

数据来源:Wind,中加基金.时间截至2022年11月25日.

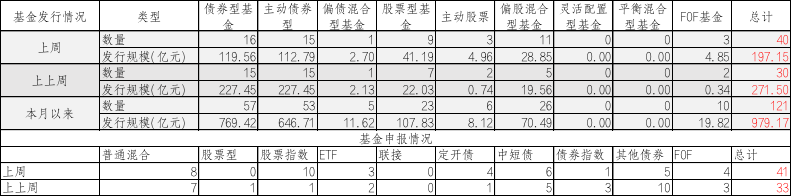

基金申报与发行方面,上周共计申报基金41支,其中普通混合型基金8支,债券类基金(16支)多于股票类基金(13支),FOF基金申报4支。发行一边,上周基金共计发行197.15亿,发行规模较上上周有所下降,其中主动股票及偏股混合型基金发行规模有所回升。

数据来源:Wind,中加基金.时间截至2022年11月25日.

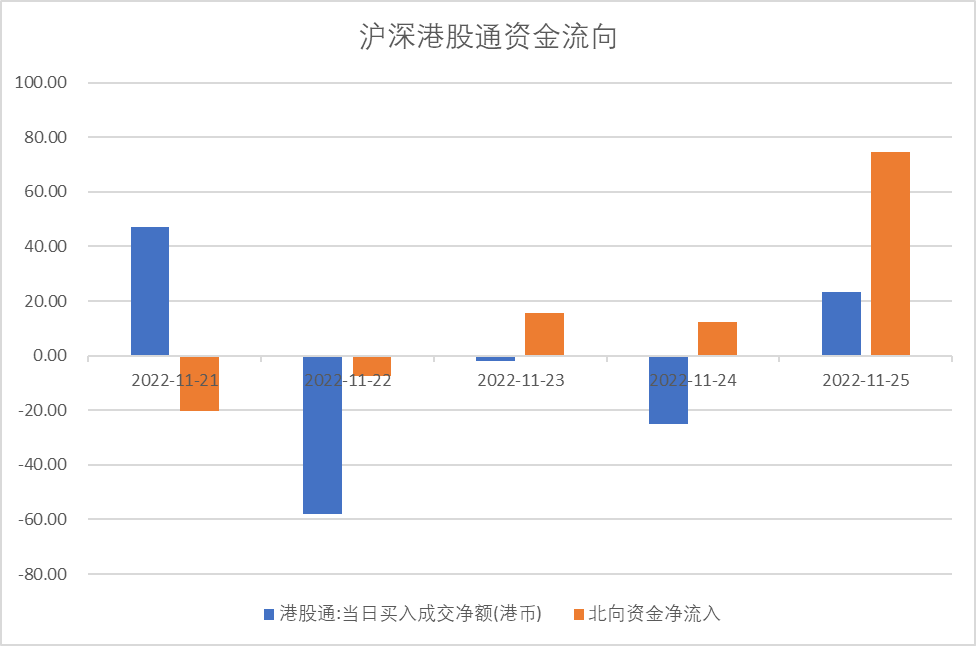

资金流动方面,上周北向资金净流入74.48亿,较上上周有所减少;同时南向资金净流出14.80亿,较上上周有所减少。

数据来源:Wind,中加基金.时间截至2022年11月25日.

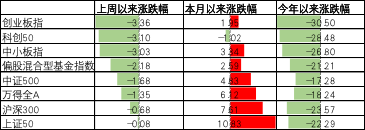

A股表现来看,上周主要板块均有所下行,其中创业板跌3.36%,跌幅最大。疫情反复使得股市表现较弱。偏股基金指数跌2.18%

数据来源:Wind,中加基金.时间截至2022年11月25日.

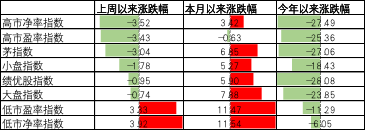

上周A股各风格指数中,高PE指数及高PB指数分别跌3.43%及3.52%,表现最差;低PE及低PB指数分别涨3.33%及3.92%,表现最好。上周市场大盘价值风格占优。

今年以来,A股市场风格切换较为频繁,市场在稳增长及高景气之间进行了多轮博弈,股市波动较为剧烈。

数据来源:Wind,中加基金.行业分类为申万一级.时间截至2022年11月25日.

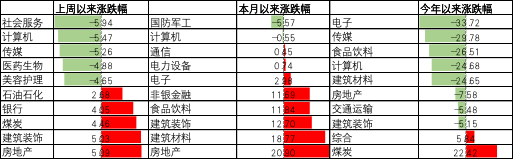

行业方面,上周申万31个中11个上涨,20个下跌。其中,疫情反复导致服务消费相关行业上周表现不佳,其中社会服务及美容护理行业分别跌5.94%及4.65%,跌幅较大。此外,成长类行业在市场下跌时跌幅更大,此前反弹较多的计算机、传媒及医药生物行业上周分别跌5.47%、5.26%及4.88%,跌幅居前。

另一方面,随着政策接连出台,市场预期地产及相关行业将低位企稳,因此房地产及地产后周期的建筑装饰行业分别涨5.09及5.03%,涨幅最大。此外,上周市场对“中字头”企业进行了一定的估值重塑,在此背景下煤炭、银行及石油石化行业涨4.46%至2.68%不等,涨幅居前。

数据来源:Wind,中加基金.时间截至2022年11月25日.

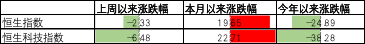

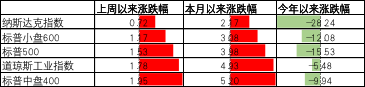

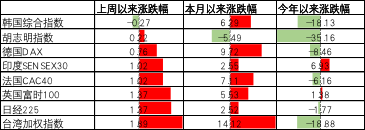

港股方面,恒生指数跌2.33%,恒生科技指数跌6.48%,我国经济基本面走弱导致港股出现了一定程度的回调。

数据来源:Wind,中加基金.时间截至2022年11月25日.

美股方面,美股方面上周整体回升,其中标普中盘400指数涨1.95%,涨幅最大。加息预期缓和使得市场风险偏好回升,带动美股小幅上行。需要注意的是,此前LEI、铜油比、2Y-10Y美债利差等指标均显示23年美国经济将面临衰退风险,后续美股盈利面临压制,市场可能已经开始对此进行定价。

数据来源:Wind,中加基金.时间截至2022年11月25日.

其他海外市场方面,韩国市场跌0.27%,表现最差;台湾市场涨1.89%,表现最好。发达市场较新兴国家市场表现占优。

b) 债券市场

数据来源:Wind,中加基金.时间截至2022年11月25日.

上周货币市场利率在降准消息的影响下拐头向下,DR001一月均值降至1.52,货币环境整体而言较此前有所放松。

数据来源:Wind,中加基金.时间截至2022年11月25日.

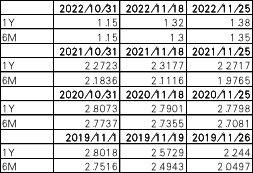

一年、半年的国股银票转贴现利率上周分别为1.38、1.35,较此前有所回升但仍位于低位,11月社融可能不及市场预期。

数据来源:Wind,中加基金.时间截至2022年11月25日.政府债口径为国债及地方政府债,企业债口径为企业债、公司债、中票、短融、定向工具、政府支持机构债、非银行ABS。

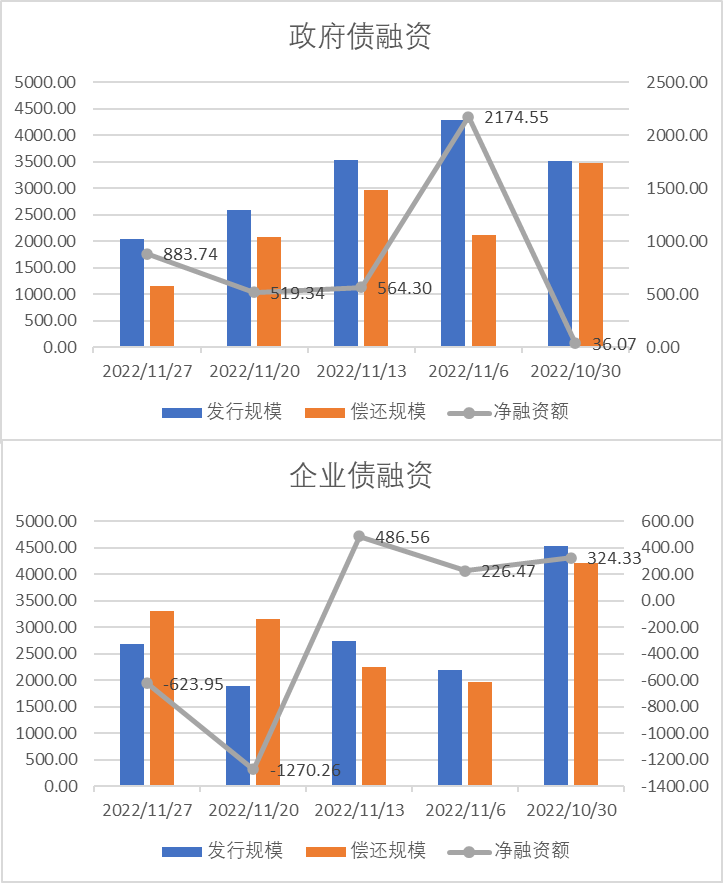

债券融资方面,上周政府债静融资额883.74亿,较上上周有所回升;企业债静融资额-623.95亿,较上上周有所回升。

从高频数据看,11月社融中债券部分依靠政府托底可能出现一定的温和回升,但企业发债及贷款部分目前来看并不乐观,因此中长期需求回升可能仍需一段时间。

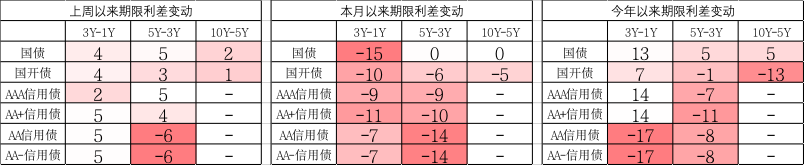

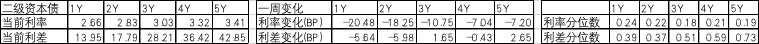

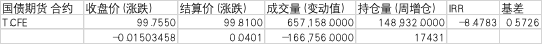

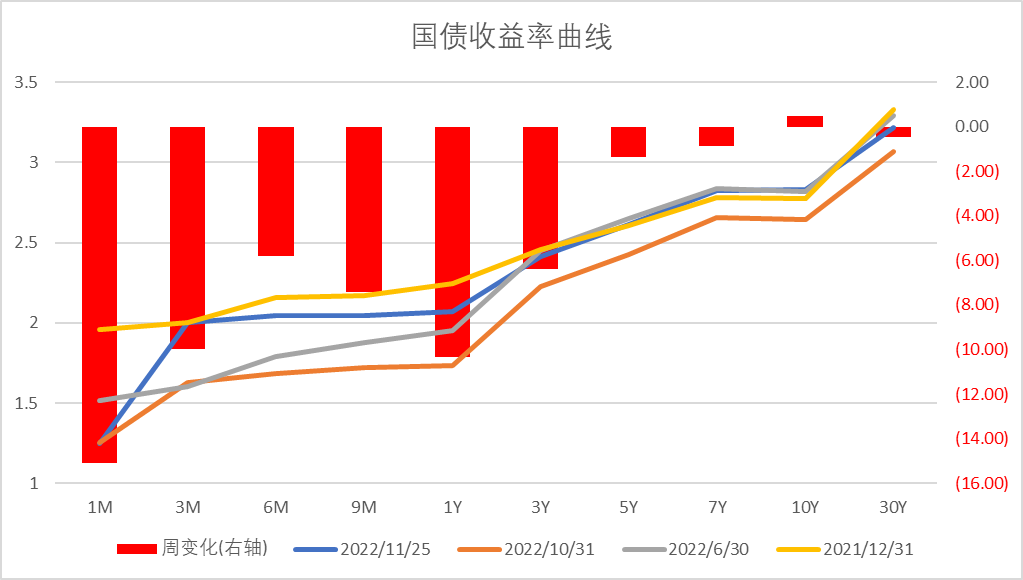

数据来源:Wind,中加基金.时间截至2022年11月18日.分位数为过去5年分位数。

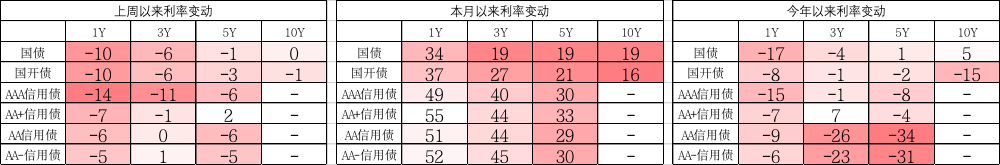

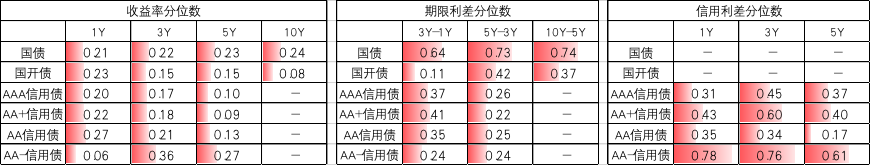

债券市场方面,上周主要债券中,信用债整体下行,其中1YAAA下行14BP,幅度最大。利率债则整体短端下行大于长端,1Y国债及国开债下行10BP,幅度最大。国内疫情再度反复影响经济复苏,同时降准缓解市场对流动性冲击的担忧,在此背景下债市有所回升。不过,我国经济企稳回升可能仍需一段时间,这段时间内预计货币不会大幅紧缩,但是稳增长基调不变的大背景下,宽信用仍将是政策重心,后续在利率分位数已经很低的背景下债市可能维持震荡。

数据来源:Wind,中加基金.时间截至2022年11月18日. 分位数为过去5年分位数。

期限利差方面,上周短端下行大于长端导致利差整体走阔,分位数来看仅国债方面维持较高区间。

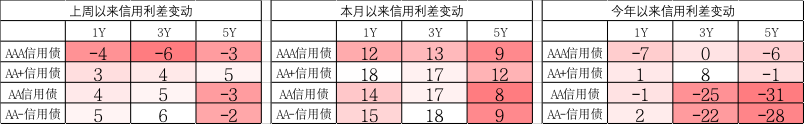

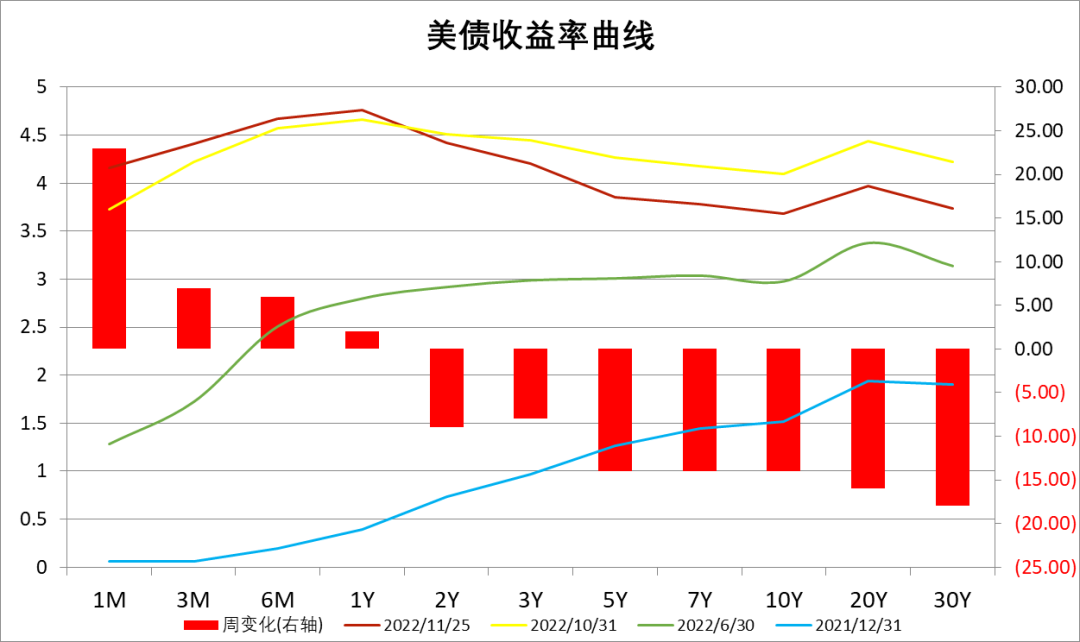

数据来源:Wind,中加基金.时间截至2022年11月25日.信用利差为信用债与相同期限国开债之间的利差。分位数为过去5年分位数。

信用利差方面,上周利差整体震荡走阔,部分品种利差分位数进入较高区间,后续市场可能会博弈错杀机会。

数据来源:Wind,中加基金.时间截至2022年11月25日.

同业存单方面,上周同业存单发行利率大体下行,其中发行规模最多的6M城商行上行7BP,9M国有银行下行4BP。

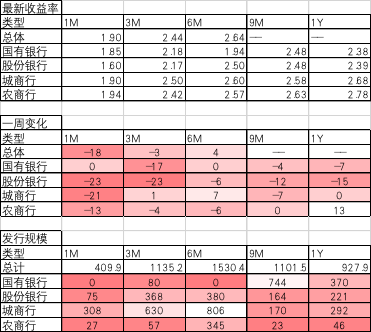

数据来源:Wind,中加基金.时间截至2022年11月25日.利差为与同期限国开债与对应券种间的利差。分位数为2016年11月至今水平。

中短票据及城投方面,随着市场快速下跌,信用利差整体走阔,目前大部分券种已经回归到正常区间。

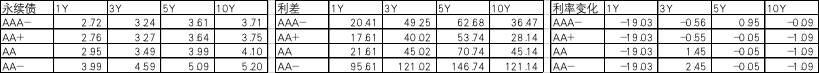

数据来源:Wind,中加基金.分位数为2019年至今水平。利差为AAA-二级资本债与AAA-商业银行普通债之间的利差。.时间截至2022年11月25日.

上周二级资本债收益率均有所下行。其中1Y下行20.48BP,下行幅度最大。历史来看,利差分位数已经恢复至中位数附近,但利率分位数仍位于偏低区间。

数据来源:Wind,中加基金. .时间截至2022年11月25日. 利差为与同期限国开债与对应券种间的利差。

永续债方面与信用债整体较为一致,其中1Y下行幅度最大,达19.03BP。

数据来源:Wind,中加基金. .时间截至2022年11月25日.分位数为19年至今水平。利差为与同期限国开债与对应券种间的利差。

ABS方面,目前各个类型及期限的ABS与国开债间的利差相较于其他券种更低,分位数最高的3Y企业ABS位于24.9%分位。整体来看,ABS相对风险可能更大。

综合我国各个债券分项来看,近债券收益率随着市场恐慌情绪消退债市及疫情反复,出现了一定程度的下行,后续债市核心关注点仍在地产及疫情防控上。

数据来源:Wind,中加基金.时间截至2022年11月25日.

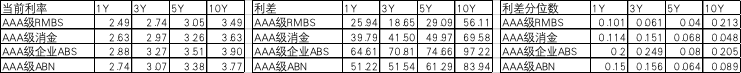

美债方面,上周短端上行长端下行。其中,30Y下行18BP,同时1M上行23BP。经济及就业数据已经开始出现一定的恶化信号,在此背景下市场对加息的预期有所缓和,但对衰退的担忧有所加深。同时,2Y与10Y美债倒挂有所加深,目前利差为74BP,而上次出现这种程度的倒挂则是40年之前的第二次石油危机期间。

目前来看市场一致预期明年Q2前后美国可能正式面临衰退,同时关注国际政治环境扰动下,供需错配是否会更加严重导致美国经济出现深度衰退。

数据来源:Wind,中加基金.时间截至2022年11月25日.

经济展望

经济底部震荡,外部不确定性暂缓

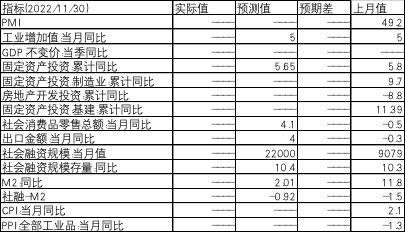

10月经济数据再度向下探底。10月工业增加值同比增速回落,显示需求端走弱。固定资产投资累计同比回落,基建投资高位震荡,制造业投资增速回落到疫情以来最低位置,地产进一步下行。需求端看,10月消费超预期回落,社会消费品零售总额当月同比较上月回落3个百分点。融资端看,10月新增社融与新增人民币贷款低于预期,企业与居民延续分化。企业中长期贷款同比多增,此前政策性银行工具和结构性货币政策工具效力继续存在支撑作用,居民贷款延续回落,消费景气度有所降低,房地产销售依然压力较大。整体看,10月经济在疫情冲击、外需下行与季节性效应影响下走弱,企业与居民融资需求延续分化,内外需均下行,实体部门需求与信心偏弱,政策支撑特征明显。

从高频数据看,上周涤纶长丝开工率、石油沥青开工率下滑,而高炉开工率企稳震荡,汽车轮胎开工率回升,生产数据表现分化。11月商品房销售延续疲弱,环比回升幅度低于季节性,疫情扩散速度有所加快,乘用车零售与批发数量同比下降,集运运价延续下行,内外需求端偏冷。

股票市场观点

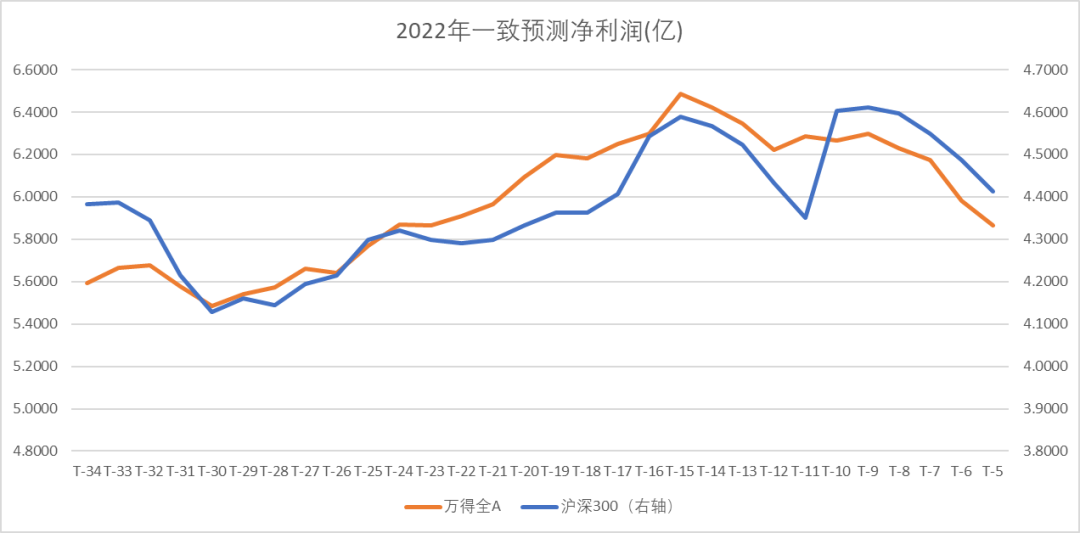

上市公司业绩增长预期上行,估值处于合理水平。

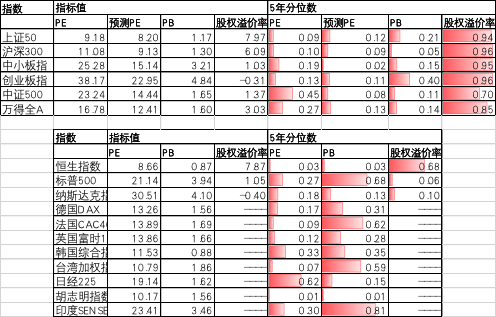

近期万得全A预测PE12.41倍,处于13%分位水平,股权溢价率3.03%,处于85%分位水平。整体看A股估值处于合理水平。

数据来源:Wind,中加基金.时间截至2022年11月25日.

数据来源:Wind,中加基金.时间截至2022年11月25日.

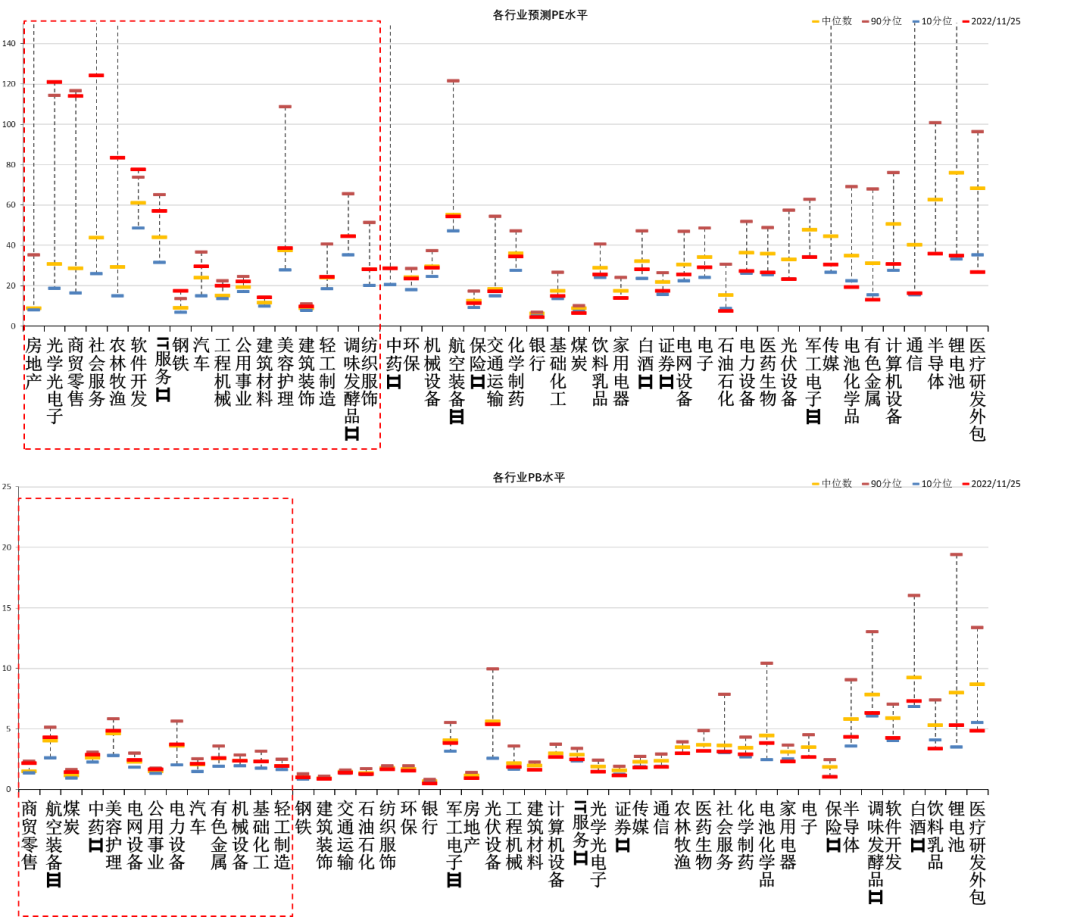

分行业看,少数行业PE估值水平高于过去5年估值中位数,少数行业PB估值水平高于过去5年估值中位数,商贸零售、房地产等行业估值较高。

数据来源:Wind,中加基金.时间截至2022年11月25日.

上周A股震荡下行,板块表现分化,社会服务、计算机跌幅较大,政策推动下,房地产、建筑装饰反弹,低位蓝筹风格占优。港股市场全面下跌,疫情反复扰动市场经济预期,能源业、地产建筑业和电讯业相对占优。美股市场全面上涨,加息预期边际缓解,大盘成长风格相对占优,材料、金融、公用事业表现较好。

各项经济数据显示经济仍处于驻底阶段,近期我们关注的三大因素:地产信用、疫情与内需情况及美国通胀与就业情况近期出现边际变化,向好的预期与疲弱的现实之间产生分化。房地产纾困计划持续出台,但需求端数据持续疲软。疫情政策持续优化的方向确定,但后续各地形势演化与疫情对经济基本面的扰动幅度未知。尽管近期海外紧缩压力有所缓解,但目前阶段仍处于美联储加息步长拐点,后续海外紧缩预期仍容易有反复。对国内市场而言,短期内信贷拐点仍需等待,当前强预期与弱现实的博弈下,市场仍以震荡的结构化行情为主,最终交易核心仍将落脚到国内经济基本面上,后续仍需关注居民端信用扩张情况。

配置方向上关注:

1、短期内,疫情与地产政策边际向好,释放积极信号,部分低位预期反转板块或迎来阶段反弹,推荐阶段性配置困境反转相关的地产产业链与医疗器械的题材性机会。

2、后续海外流动性预期、地产信用及内需改善预期极容易出现反复,机构维持高度超配行业或仍需时间消化,中长期看安全相关的军工、信创、半导体零部件仍值得维持仓位。

债券市场观点

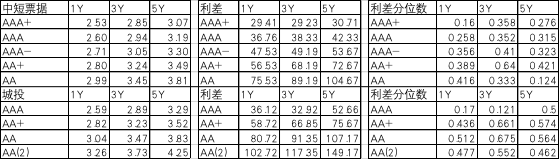

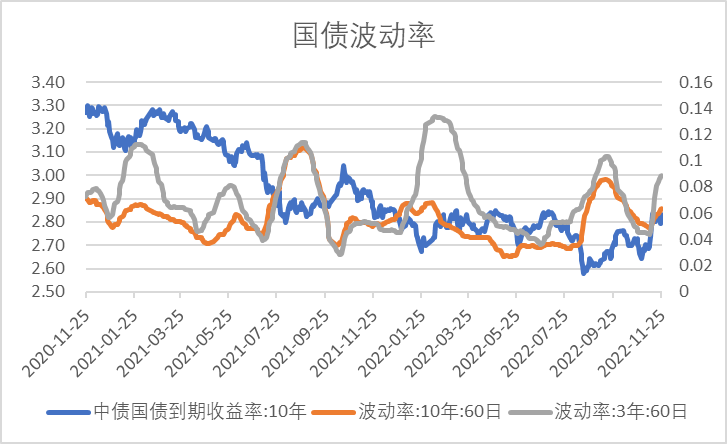

数据来源:Wind,中加基金.时间截至2022年11月25日.

数据来源:Wind,中加基金.时间截至2022年11月25日.

上周,债市震荡小幅反弹,自17日、18日央行连续净投放后,国常会提出降准,隔夜资金利率回落,流动性较之前边际宽裕,但地产政策频出下,债市情绪偏谨慎,资金利率在带动市场反弹后影响逐步钝化,宽信用预期逐步回归交易重心。地产政策频出、防疫政策优化对债市交易形成压制,但地产行业的需求端改善尚未出现、外需大幅度放缓使得经济难以找到大幅回暖的抓手,经济修复节奏不确定性犹存,同时资产荒为债市估值形成支撑,使得债市尚不具备连续大幅回调基础。

短期看,近期资金利率在政策呵护下重新下行,带动债市有所反弹,但疫情防控措施进一步优化,地产政策边际放松仍会对债市形成压制,后续短端反弹空间或大于长端,近期仍需关注月底票据利率预示的11月信贷情况。后续宽信用效果、房地产下行斜率及出口回落情况仍是观察重点。此后信用扩张效果与货币政策仍是交易核心,国内宽信用预期增强叠加常态化货币宽松背景下,长债利率整体呈震荡格局。

目前我们对债券做中性配置,对债券的配置以久期策略为主,利率债偏波段机会,短端博弈机会优于长端,强化对信贷数据跟踪,强调配置时点的性价比。

文中数据来源:Wind,中加基金;

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

2022-11-28 11: 45

2022-11-28 11: 44

2022-11-28 11: 04

2022-11-28 11: 00

2022-11-27 21: 11

2022-11-27 21: 10