没想到昨日挖掘基刚发文跟大家聊了聊信心的问题,今天的市场就再度用一个鲜活的例子向大家证明:短期的行情到底能有多“反人性”。

继万得全A连跌9日之后,今日三大指数全线高开,沪指收涨2.31%站稳3100点,市场情绪迅速从“凄凄惨惨戚戚”切换成“4000家上涨欢天喜地”。

(来源:Wind)

1►

发生了什么?今日市场为何大涨?

昨日盘后,随着“第三支箭”的正式落地,从2016年起基本停滞的A股市场地产再融资迎来转机,地产行业的重磅利好成为了行情的重要催化剂。

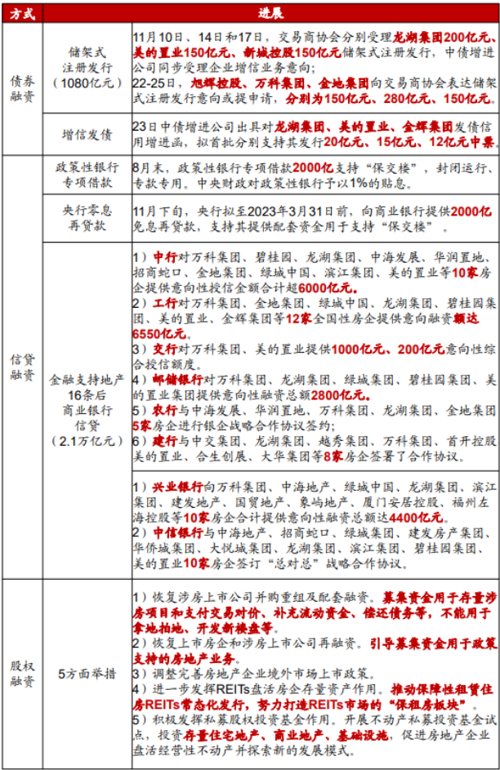

“三支箭”指是2018 年提出的融资支持政策,分别对应着信贷、债券、股权融资。

在十月以来销售数据依旧低迷的情况下,近期地产相关的监管态度明显回暖,从保需求、保项目进入保主体阶段,地产行业政策“三箭齐发”。

“第一支箭”:11月11日,央行、银保监会发布金融16条之后,23日-25日六大行积极向多家房企提供意向性授信,额度超1.2万亿。

“第二支箭”:11月8日,交易商协会发文继续推进并扩大对民营企业债券融资的支持,总支持规模约2500亿,后续还可视情况进一步扩容。

“第三支箭”:昨日,证监会决定在地产股权融资方面调整优化5条措施,并即日起实行。主要包括:

1)恢复涉房上市公司并购重组及配套融资;

2)恢复上市房企和涉房上市公司再融资;

3)调整完善房地产企业境外市场上市政策;

4)进一步发挥REITs盘活房企存量资产作用;

5)积极发挥私募股权投资基金作用。

(来源:交易商协会、各银行官网、证监会,信息截至11月28日,中泰证券研究所,以上不构成证券推荐,不作为投资建议)

市场对此作出了相当积极的回应,地产板块在本月强势领涨的基础之上,今日再度掀起涨停潮。

市场的乐观态度首先源于对地产企业风险缓释的预期。一个月内“三支箭”相继落地,政策层面从三大融资主渠道支持地产企业拓宽融资途径,为行业注入新的资金用于保交付和防风险,地产企业风险有望逐步化解。

但更重要的是,今年以来房地产市场的低迷已经成为扰动经济增长的重要因素,而从历史经验来看,“稳地产”对“稳经济”具备相当的重要性,本轮“稳地产”政策组合拳出台的力度和时间超预期,将有效提升市场对于未来经济发展的信心。

市场信心回来了,行情自然也就来了。

(来源:国泰君安证券、国金证券、浙商证券)

2►

“第三支箭”落地带来哪些影响?

利好哪些方向?

本次政策恢复涉房房企重组上市,再次打开闸门,有利于在上市公司体系外拥有存量房地产资产的企业,将体外资产注入,做大上市公司净资产和规模,盘活存量资产。

同时,恢复房企再融资,募集资金可以用于补充流动资金、偿还债务,有助于进一步减轻当前房企资金压力,促进其健康发展。此外,通过股权融资募集资金,也有助于“保交楼”政策的落地。

当然,考虑到对于募集资金用途的明确限制条件,本次的证监会出台“第三支箭”的核心逻辑还是在于“纾困救助”。

国元证券表示,历史上A+H的涉房企业股权融资累计规模约0.98万亿元,尽管股权融资的体量相较于国内贷款年均近2.5万亿的规模明显偏小,但本次政策的转向仍旧具备两大积极意义:

首先,股权融资具有较好的撬动效应,按照目前A股上市房地产企业平均79%的资产负债率进行计算,1笔股权融资的规模大致上能够撬动4倍的债务融资;

其次,如果头部房企能够顺利实施并购重组的配套融资方案,将有利于加快行业出清,进而加快地产周期修复的速度。而且从长周期来看,这可能推动地产向民生领域靠拢,进而使得未来地产发展成为像基建一样的逆周期调控手段。

(来源:格隆汇、国元证券、中信建投证券)

从投资的角度来看,“第三支箭”落地首先利好的是地产和建材。

由于证监会股权融资5条未明确划分政策收益方是国企还是民企,所有地产企业都有可能受益,短期来看安全性能越高的房企率先获得政策红利的概率更高。优质房企存在通过股权融资扩大净资产进一步做大规模的可能,未出险房企存在信用修复的过程。

接下来的乐观路径是,优质房企出现估值修复、全行业信用复苏以及在因城施策空间逐步打开下的销售逐步回暖。

与此同时,“保交楼”项目资金获保障,短期内房地产竣工端修复确定性逐渐增强,涂料、瓷砖等竣工端消费建材的需求将有望率先回暖。房企资金链的改善也可能使得建材行业坏账风险相对减轻。

(来源:浙商证券、中信建投证券、中邮证券、中银证券)

其次,是具备地产后周期属性的家电、家居板块。

当下保交付是房企第一要务,政策托底之下,考虑到前期房地产销售和竣工之前缺口明显,有望逐步开始迎来集中的竣工交付。此外,在稳增长和稳地产预期下,销售景气度有望逐步企稳回升。

对于家电行业而言,地产竣工/销售底部好转将支撑家电后周期品类需求,幅度上厨电、家用中央空调、照明电工>白电,厨电估计约70%,白电约30%。

而历史上地产情绪的好转都将催化后周期估值的修复,除了家电以外,家居板块估值也处于历史低位,如果后续地产数据出现实质性回暖,或将支持板块估值修复的持续性。

(来源:长江证券、浙商证券)

最后,是与地产融资密切相关的银行、保险等大金融板块。

地产融资新政有利于化解地产风险,从而降低保险资金地产投资的潜在违约风险,投资资产中地产占比更高的上市险企更受益。

此外,银行端房企资产敞口的信用风险得到缓释,房地产敞口较多、拨备充足、业绩稳定的大行信用风险有望得到修复。

(来源:国泰君安证券、天风证券)

3►

如何看待本轮地产行情的持续性?

图:我国房地产重要周期示意图

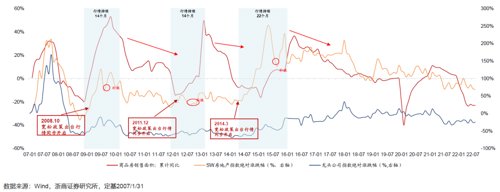

从2007年至今,我国房地产行业已经历4轮重要的周期,主要周期底部在2008-2009年、2011-2012年、2014-2015年、2021年-至今。

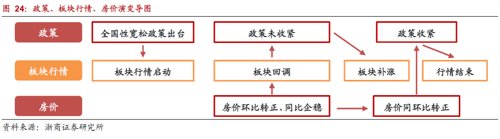

浙商证券对前三轮周期进行复盘后发现,房地产板块的行情呈现出下图这样的演变规律:

其一,政策预期是决定板块行情开启的核心因素,板块行情开启与全国性宽松政策的出台基本同步,往往领先基本面修复拐点;

其二,房价是影响板块行情与政策趋势的核心变量,板块行情的结束领先政策的收紧。当房价同、环比增速出现本轮周期中的首次同时转正时,政策收紧预期的加强引发板块回调,此时政策收紧概率大幅上升,板块行情进入尾声。

其三,板块行情持续时间较长,需求不修复,行情不轻易结束。前三轮宽松周期中,房地产板块行情持续时间分别为14、14 和22个月。期间板块或面临一定回调,但在需求逐渐修复、房价持续上涨导致基本面出现过热苗头前,房地产板块行情持续存在。

(来源:浙商证券)

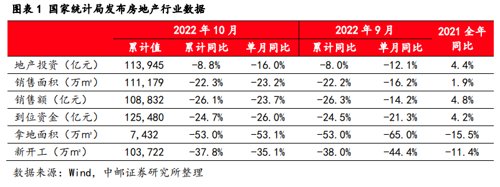

从行业景气度来看,受到疫情反复、居民购房观望情绪渐浓等因素影响,10月地产数据继续探底,2022年1-10月销售面积同比降幅扩大,销售金额同比降幅收窄,房地产行业基本面尚未企稳。

由此可知,与过去几轮地产行情相比,现在处于行业基本面底部未见,政策宽松方向进一步确定,但效果仍有待观察的阶段,在这一阶段就谈板块见顶,可能为时尚早。

从地产周期的角度来看,在见到70大中城市环比价格指数出现趋势性上涨和全国商品房销售面积同比增速出现趋势性回升之前,地产股行情仍有望持续。

从市场风格的角度来看,“稳地产”带来的经济修复预期的增强,本就利于传统价值板块的表现,而且指数层面要向上反弹,肯定需要权重的发力,以地产为代表的权重股仍有反复活跃的机会。

因此,对于看好房地产投资逻辑的基民来说,当下仍然可以考虑借道房地产ETF或者地产主题基金进行投资,逢跌买入、分批布局。

不过,我们也需要知道,从投资和需求两端数据来看,本轮周期基本面降幅较2008年周期底部更大,叠加人口形势的差异,可能会使得修复的时间更长,过程也更为波折。(来源:浙商证券)

而且,政策的主旋律依旧是“房住不炒”,房地产野蛮扩张的时代确实已经过去了,房地产市场大盘子的增速逐渐趋于饱和,当前时点的基调是“稳”。即便是一线城市,未来大的趋势也是表现分化,房子也将逐步回归居住属性。

在中长期维度,当下的局势反而为我们带来了龙头地产股的较好投资机会。在监管和市场的淘洗之下,不堪重负的中小企业被加速淘汰,而有实力、资金健康的房企优势更为凸显,龙头房企市占率不断攀升,在未来风险不断暴露,不断出清的过程中,地产龙头拥有较大的上升空间,并向着公用事业不断转型,竞争格局的改善将成为地产板块投资的长期逻辑。

随着“炒房致富”时代的落幕,居民资产从房市逐步流向股市将成为大势所趋,财富管理大时代正在逐步开启。接受变革,拥抱变革,应当是值得每位投资者深入思考的事情。

风险提示

2022-11-29 17: 25

2022-11-29 17: 24

2022-11-29 15: 56

2022-11-29 15: 55

2022-11-29 15: 55

2022-11-29 15: 54