市场热点

上周国务院常务会议召开,提出加大金融支持实体经济力度,适时适度运用降准等货币政策工具,保持流动性合理充裕。会议强调,要推动重大项目加快资金支付和建设;稳定和扩大消费,支持平台经济持续健康发展,保障电商、快递网络畅通。落实因城施策支持刚性和改善性住房需求的政策;推进保交楼专项借款尽快全面落到项目,激励商业银行新发放保交楼贷款,促进房地产市场健康发展。

周五央行公告,决定12月5日全面降准0.25个百分点(不含已执行5%存款准备金率的金融机构),共计释放长期资金约5000亿元。这也是央行年内第二次降准。央行表示,此次降准旨在保持流动性合理充裕,促进综合融资成本稳中有降,落实稳经济一揽子政策措施,巩固经济回稳向上基础。

后市观点

上周的央行降准可以说姗姗来迟,市场参与者更多预期央行可能在本月中旬降准,当时公布的经济数据偏弱,汇率压力也稍降低,可是并没有等来央行的操作,叠加货币政策执行报告某些论述偏鹰,中长期债券利率也随之上行。上周银行间资金面逐步宽松,债券收益率上行的势头基本止住。央行此时发布降准的消息,更多是配合国常会的部署,给予实体经济助力。往后看,当前政策面托底经济的意图非常明显,但经济短期受防疫政策的影响仍然很大,复苏过程可能曲折,中长债或许存在交易机会。相对而言年末短债受资金面影响较大,关注央行降准之后资金利率的走势,短债仍可能有较好的配置机会。

1

资金面

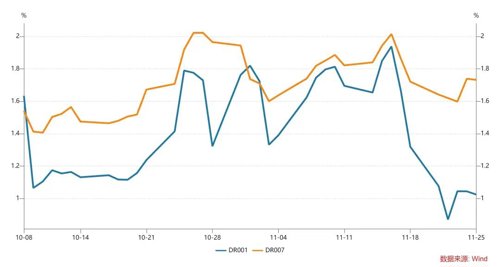

上周DR007运行在1.6-1.72%的范围,R001运行在1.0-1.21%的范围。在央行持续净回笼的情况下,利率水平却逐步回落,反映了市场预期趋于稳定。全周公开市场累计净回笼3780亿元。

银行间质押式回购加权利率(%)

2

现券市场

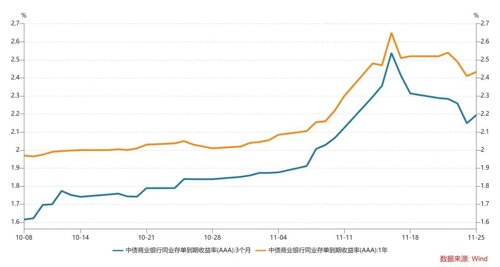

同业存单:存单利率大幅下行,3个月存单利率下行24bp至2.16%,1年期存单利率下行8bp至2.43%。随着资管产品赎回告一段落,存单买盘逐渐占据上风,利率水平开始稳定回落。

同业存单收益率走势(%)

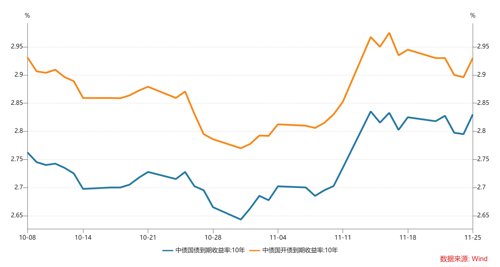

利率债:上周发行国债850亿元,政金债620亿元、地方债426亿元,利率债净供给环比大幅回落。二级市场方面,受降准预期、国常会关于地产政策放松,以及资金面稳定的影响,债市产生较大波动,但全周来看,累计波动幅度不大。十年国债活跃券220019累计上行1bp,十年国开活跃券220215累计下行2.33bp。

10年期利率债收益率走势(%)

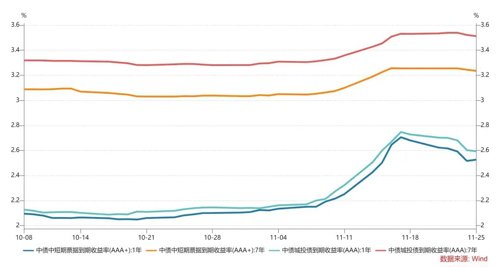

信用债:上周信用债共发行2157.48亿元,较上上周(1534.65亿元)环比上升;信用债净融资-734.97亿元。二级市场方面,收益率大多下行。其中1年期AAA城投收益率下行幅度最大(13.37bp);信用利差方面,各等级城投债、中票信用利差分化,其中AAA城投和1年期AA和AA-城投债信用利差收窄,其余期限信用利差均走阔。

信用债收益率走势(%)

3

可转债市场

上周中证转债涨幅为0.6%,表现优于中证全指(-1.34%)。分类别来看,超高平价券(转股价值大于130元)涨幅均值为0.13%,表现弱于中低平价券。低评级券(AA-及以下)跌幅均值为0%,弱于高评级券(评级为AA+及以上)的0.79%和中评级券(0.09%)。截至上周五转债的平均价格为119.61元,分位值为76.45%,处于2018年至今的中等偏高水平。转股溢价率为36.6%,分位值为90.33%,处于2018年至今的较高水平。

2022-11-29 15: 55

2022-11-29 15: 54

2022-11-29 15: 23

2022-11-29 15: 22

2022-11-29 08: 52

2022-11-28 23: 48