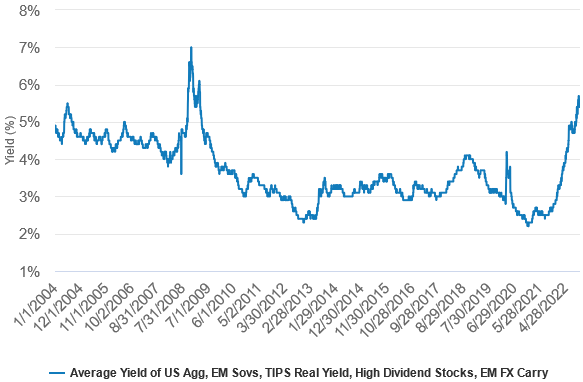

在经济增长放缓、通胀下降和新货币政策出台的环境下,预计2023年债券、防御性股票和新兴市场证券具有上行空间。根据摩根士丹利研究部近期发布的《2023年全球策略展望》报告,由于通胀和今年的一些主要市场趋势将完全逆转,投资者可能会在2023年看到投资市场的不少变化。摩根士丹利研究部首席跨资产策略师Andrew Sheets表示:“对市场而言,2023年与2022年的环境截然不同,2022年的特点是经济增长保持韧性、高通胀和鹰派政策。而2023年将是投资收益类标的的好年份。"由于明年通胀有望放缓、各国央行将暂停加息, 2022年表现最差的债券,尤其是优质债券,有可能在2023年成为最大受益者。从历史上看,在美联储停止加息后,即便随后出现经济衰退,优质债券仍表现良好。同样,在本轮经济周期中先行走弱的新兴市场股票和债券,在下一轮经济周期中可能率先回升,就像21世纪初互联网泡沫破裂后和金融危机后2009年的情况一样。摩根士丹利《2023年全球策略展望》报告中的其他重要预测包括:10年期美债收益率将在2023年底收于3.5%,而2022年10月达到近14年高点的4.22%。

由于有利的定价,证券化产品(比如抵押贷款支持证券)将具备上涨空间。

标普500指数将停滞不前,2023年底收于3,900点左右,其间将伴随剧烈波动。

美元汇率将在2022年见顶,并在2023年下跌。

新兴市场和日本股票可能会带来两位数的回报率。

石油表现将好于黄金和铜,作为全球油价基准的布伦特原油价格将在2023年底达到每桶110美元。

摩根士丹利首席投资官兼首席美股策略师Mike Wilson表示,“总体而言,美股投资者需要更加注重战术层面,密切关注经济、法律及监管政策、企业盈利和估值的变化。目前我们已接近周期终点,所以在最终路径变得明确之前,上述关键变量的趋势可能出现波动。灵活性对投资成功至关重要,尤其在现阶段。”资料来源:Haver Analytics、摩根士丹利研究部预测

由于债券的价格与收益率走向相反,2023年利率或将下行,这将有利于稳定而有吸引力的债券。摩根士丹利固定收益策略团队预计,2023年底,德国国债、意大利政府债券(BTP)和欧洲投资级债券,以及美国国债、投资级债券、市政债券、政府担保机构发行的抵押贷款支持证券和美国AAA级证券将带来高个位数的回报率。与此同时,投资者应该密切关注债券质量。例如,美国高收益企业债券收益率虽然很可观,但在违约周期或将延长的风险下,这类债券可能不值得投资者冒险。摩根士丹利全球固定收益研究部主管Vishy Tirupattur表示:“我们对高收益债券的后续走势保持警惕。”相反,抵押贷款支持证券、汽车抵押贷款支持证券和担保债权凭证等证券化产品或许是不错的收益类标的。这类产品的利差,或者说相对相近久期的低风险政府债券的超额收益率,达到了新冠疫情以来的最高水平。与此同时,不断上升的利率限制了市场上新增证券的供应。这对于机构抵押贷款支持证券而言尤其如此。Tirupattur表示:“机构抵押贷款支持证券不仅是流动性最强的资产,而且估值也最有吸引力。目前的抵押贷款名义利差达到2008年四季度以来的最高水平。此外,房地产活动放缓将会导致此类证券的净供应量减少。”然而,明年美股波动或将继续,预计标普500指数明年年底点位大致与年初持平,在3,900点左右。Mike Wilson表示:“市场对盈利的预期过高,以至于在经济增长大幅放缓的情况下,公司仍囤积劳动力,经营利润率将会下降。投资者应该考虑股市中的高收益板块,包括必需消费品、金融、医疗保健和公用事业。”由于通胀下降会推高股票估值,欧洲股市可能会有小幅上涨空间,预计2023年总回报率为6.3%。欧洲和英国股票策略主管Graham Secker表示:“这将能抵消此前我们预计的由于营业收入增长放缓和利润率大幅下降带来的每股盈利10%的降幅。” Graham Secker还表示,在这种环境下,金融和能源板块更有可能表现良好。摩根士丹利亚洲和新兴市场首席股票策略师郭强盛(JonathanGarner)表示,新兴市场此前一直深陷熊市,但情况正在逆转。他表示:“目前股票估值很低,但随着全球通胀比预期更快缓解,美联储停止加息且美元下跌,周期性因素都朝着有利于新兴市场的方向发展,”他还表示,在过去几个经济周期中,新兴市场是先于美国市场复苏的。投资者尤其应该关注:

- 新兴市场债券:另一个潜在亮点是,新兴市场债券可能在包括利率下降、经济基本面改善和美元下跌等一系列趋势叠加中受益。摩根士丹利固定收益策略团队预计,由于5%的超额回报率和美债收益率下降带来的9.1%的回报率,新兴市场信贷总回报率为14.1%。新兴市场本币计价债券的总回报率应该会更高,达到18.3%。