中信建投宏观经济2023年展望:涅槃·重升

黄文涛 2022-12-12 23:40

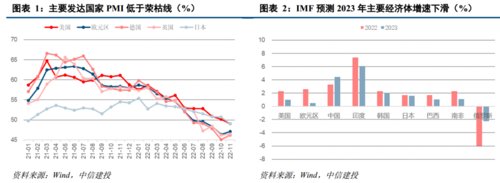

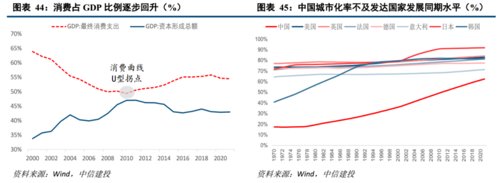

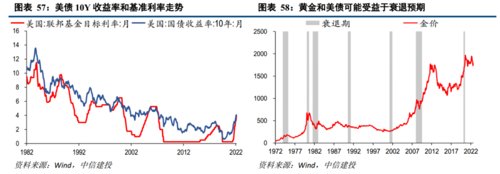

传统经济回落、疫情冲击经济,是为涅槃;明年经济重回复苏,全球一枝独秀,产业升级,股市向上,是为重升。全球经济增长减速已确立。发达国家紧缩货币政策后续效果显现,全球经济普现放缓迹象。相较美国,欧洲衰退风险更大。中国经济转向弱复苏。政治局会议要求推动经济整体好转,宏观政策加大力度,疫情防控和地产约束政策密集调整放松,服务业、消费有望转向复苏,地产对经济拖累也将减弱,2023年GDP望增长5.1%,季度间波动较大,总体上震荡回升、曲径通幽。权益资产更占优:短期地产放松是最重要主线;中期消费复苏和产业升级并重;长期自主可控、能源革命和资源为王催生重大机遇。国债接近配置区:短期收益率虽仍有上行动力,但逐步接近配置区间,预计2023年10年国债收益率震荡区间2.6-3%。美债黄金成明星:关注美国降息预期带来的最确定的两大配置机会:美债和黄金;供给端弹性较小且能抵御需求下滑的部分商品,例如原油,也可以博弈波段。增长减速已确立。发达国家紧缩货币政策后续效果显现,全球经济普现放缓迹象。相较美国,欧洲衰退风险更大。

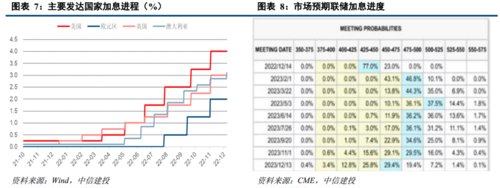

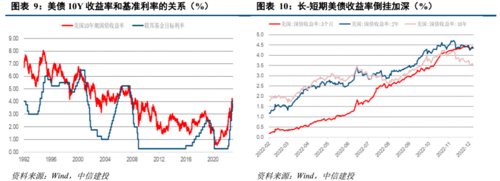

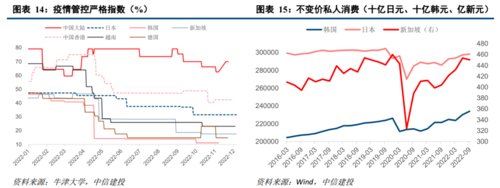

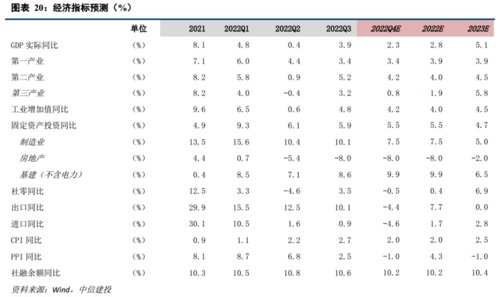

海外通胀下台阶。美国通胀转入下行通道,欧洲上行趋势略有减缓。2023年,基数抬升和多重经济基本面因素或将推动美国通胀继续放缓,发展中国家和新兴市场通胀继续趋稳。货币政策待退坡。随着通胀的逐步控制,美联储货币政策退坡路径逐渐清晰,或于2023年上半年进入尾声。供需两侧仍存不确定性。债务压力下,欧洲货币政策面临两难,加息可能持续更长时间。美债收益率下行。2Y美债收益率仍在高位,10Y收益率近期有所回落,反映出市场对经济衰退的担忧,但未来长期利率的趋势性见顶可能仍取决于加息进程。经济转向弱复苏。政治局会议要求推动经济整体好转,宏观政策加大力度,疫情防控和地产约束政策密集调整放松,服务业、消费有望转向复苏,地产对经济拖累也将减弱,2023年GDP望增长5.1%,季度间波动较大,总体上震荡回升、曲径通幽。

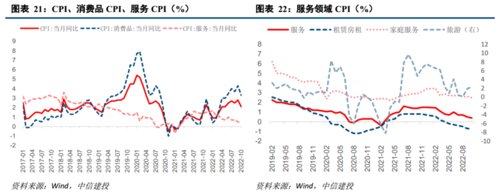

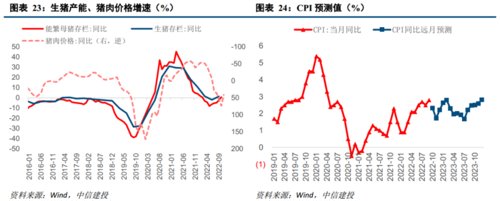

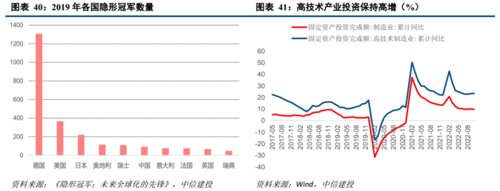

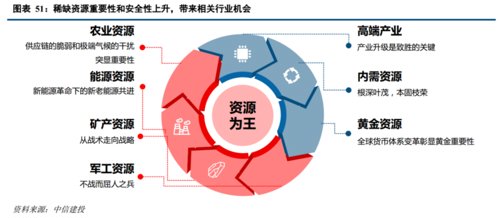

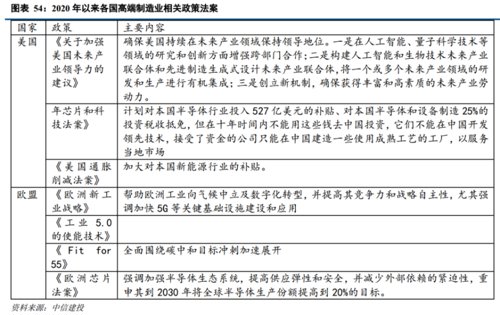

通胀不是主旋律。2023年预计疫情冲击减弱下服务领域价格的回暖,CPI中枢小幅上行至2.5%左右,猪价开启向下周期。PPI中枢大概率在-1%。通胀仍不会构成政策制约。财政货币齐发力。疫后弱复苏、海外需求回落的局面需要货币政策继续维持偏宽松的局面,预计降准一次、降息一次。稳增长仍需财政政策持续加码,预计明年赤字率会抬升至3%以上,专项债+准财政工具继续扩容。脱虚向实促升级。十八大以来,国家高度重视产业转型升级。“十四五”规划以及二十大要求制造业在国民经济中的地位进一步强化。中国经济正处于结构优化、产业升级的关键期,新一轮朱格拉周期正催生高端制造、新能源、芯片等新的主导产业,新经济方兴未艾。权益资产更占优:短期地产放松是最重要主线;中期消费复苏和产业升级并重;长期自主可控、能源革命和资源为王催生重大机遇。

国债接近配置区:短期收益率虽仍有上行动力,但逐步接近配置区间,预计2023年10年国债收益率震荡区间2.6-3%。美债黄金成明星:关注美国降息预期带来的最确定的两大配置机会:美债和黄金;供给端弹性较小且能抵御需求下滑的部分商品,例如原油,也可以博弈波段。

风险提示:全球方面,第一,通胀持续时间仍存在较大不确定性,导致欧美紧缩货币政策存续时间可能超预期,拖累全球经济增长。政策制定难度上升,出现政策失误的后果可能较以往更加严重。第二,地缘政治冲突不确定性较高,给全球大宗商品市场带来持续压力。第三,投资者情绪脆弱背景下,市场波动幅度扩大,资本流动速度加快,单个市场冲击可能带来超预期的溢出效应,引发全球金融市场动荡。第四,外部政治、经济环境的恶化对我国贸易、投资和金融市场可能产生不利影响。国内方面,第一,明年经济最大的不确定性依然是疫情的走向。2022年的奥密克戎毒株对经济均造成了超预期的冲击。未来疫情走向如何,对经济运行的走向影响巨大,因此仍是明年经济运行的核心不确定性因素。第二,对于地产投资何时触底反弹市场仍未达成共识。时至今日,本轮地产下行周期已经持续一年左右,地产投资、销售、价格和三工面积的增速都处于下滑区间,且仍无明显缓解迹象。风险提示:本资讯所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,仅供参考,不代表中信建投基金观点,且不构成投资建议。中信建投基金对信息的准确性和完整性不做保证。观点不构成产品未来业绩保证,请投资者审慎作出投资决策。