一、市场情况

1. 交投行情

本周转债市场上涨,表现弱于中证全指、上证指数。中证转债指数上涨0.18%,中证全指上涨(1.31%),上证指数上涨(1.19%)。

• 分类别来看,本周超高平价券涨幅均值为0.48%,表现强于高平价券(-0.39%)、中平价券(0.28%)、低平价券(-0.04%)。

• 从转债规模看,本周大规模转债的涨幅均值为0.27%,表现强于中规模券(0.17%)、小规模券(-0.17%)。

• 从行业来看,本周采掘(5.88%)、传媒(1.69%)、食品饮料(1.47%)板块转债表现较好,国防军工(-1.16%)、非银金融(-1.06%)、农林牧渔(-0.86%)板块转债表现较差。

本周市场成交量小幅回升;转股溢价率位于历史高位,本周小幅压缩。

2. 行业走势

钢铁:本周高炉开工率环比上升1.39%,螺纹钢产量下降3.97%,宏观乐观预期未变,且原料端维持强势, 继续给予钢价支撑,螺纹钢均价上涨0.93%。

煤炭:澳煤解禁的时间或早于此前预期,供应端利空将提前兑现, 但目前市场以宏观逻辑为主,焦煤期价支撑明显,焦煤期价上涨4.05%,焦炭期价上涨7.27%。动力煤方面,国内动力煤市场供应端的收缩程度将小于需求端,供求关系将整体趋于宽松,本周南华动力煤指数与上周持平。

水泥:本周水泥价格环比下降0.89%,短期来看,水泥市场需求环比有所上升,同比较弱,延续弱势复苏态势。

有色:美国12月CPI回落符合市场预期,美元大幅下行提振有色,长期宏观持续回暖利多铜价。本周铜价上涨3.71%,铝价上涨3.42%,其他有色品种涨跌互现。

化工:随着美国近期迎来一波寒潮天气,取暖用油需求强化,同时中国民营汽油提价也带动美国汽油裂解利润回升,原油商品属性获得提振。周五收盘WTI原油报79.86美元/桶,布伦特原油报85.28美元/桶。化工品价格涨跌分化,聚酯基准价上涨1.17%。

猪肉:本周猪价整体下跌,养殖端情绪面维持悲观预期,大猪存栏压力依旧存在,消费提升有限,目前全国猪肉价格平均14.2元/kg。

二、机构观点

(一)兴业固收

买在分歧,卖在共识。对于短期指数层面的突破,依然需要观察突破后的稳定性。在短期内资撤退、外资承接的行情下,大盘好于小盘、价值好于赛道的情况可能会继续,风格上可以偏向于2020年表现突出的一些板块和品种。

转债赔率依然处于可为区间,跟随权益信号操作。在中期方向明确、短期强于预期的状态下,依然需要提高对于价格和估值的接受程度。方向主要包括了消费医药、制造业赛道、地产链(包括银行)三个方向,关注相对性价比和轮动规律。

(二)广发固收

本周转债偏债型品种估值表现与偏股型品种背离,主要是受纯债波动影响。由于偏债型品种对转债机会成本的敏感度更高,尽管本周正股层面差强人意,但偏债型品种估值依然面临窄幅收敛。

综合来看,近期转债估值阶段性企稳,但考虑到债券收益率再度波动,且在稳增长力度较强、疫后恢复和地产政策继续出台的背景下,转债估值层面的风险因素仍未得到充分化解。短期内,转债市场在博弈反弹的同时仍需注意估值波动,可以适当关注地产链(包括金融)和外资边际支撑较强的消费&电新等行业。

(三)华泰固收

疫情防控政策优化、地产政策放松等核心变量持续改善,股市中期表现值得期待。但春节前可能存在长假效应、短期止盈及业绩预披露等压力,不排除有小扰动,需要关注介入节奏。而股市向好支撑转债仍“比债有余”,股指反弹力度和转债估值整体偏高决定了介入位置仍重要,需要兼顾个券本身性价比。我们建议在春节前继续保持仓位,择券围绕“正股有期待+转债估值不透支预期”的思路展开。转债角度聚焦新券和次新券、性价比回归的平衡偏股型转债;正股角度依旧依托内需、优势制造、科技自立自强、地产修复等主线,近期略偏向顺周期类品种。

三、未来观点

本周转债指数上涨0.18%,涨幅明显弱于中证全指以及上证指数,而转债与中证1000相关性相对较强,而本周中证1000仅上涨0.26%,风格上不利于转债。转股溢价率本周小幅压缩,当前全体转债加权转股溢价率为40.66,位于18年以来87%的分位值,较之前已有所压缩。转债价格中位数119.95,较上周小幅上行。

行业方面,本周外资大幅流入,外资偏好的消费板块表现相对较好。同时地产后周期相关行业,如家电、建材等本周也有较好的表现。总体而言,在外资的带动下,本周大盘价值表现优于小盘成长,结构分化明显。

当前纯债收益率相较之前有一定抬升,但仍处于相对低位,优质高息资产依旧缺乏,债券市场投资者对转债的配置需求虽边际放缓,但总量仍然可观,关注后续纯债以及理财赎回情况对转债可能造成的估值扰动。

当前基本面修复斜率依旧偏缓,疫情放开初期对社会面的冲击较大,影响市场预期。但本轮确诊达峰无论在时间还是节奏上都快于此前预期,预计春节后疫情影响将有所消退,中长期经济有望向潜在中枢修复。同时随着近期转债溢价的主动压缩,投资性价比提升,可关注安全边际相对较高的低估值品种,以及近期赔率明显上升的成长品种。

近期新券供给相对放缓,上市新券定位明显高于前段时间,继续关注次新券的估值修复。

四、转债发行日历

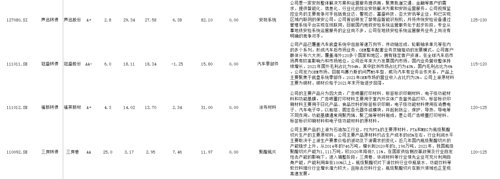

1. 近期待上市

2. 近期待发行

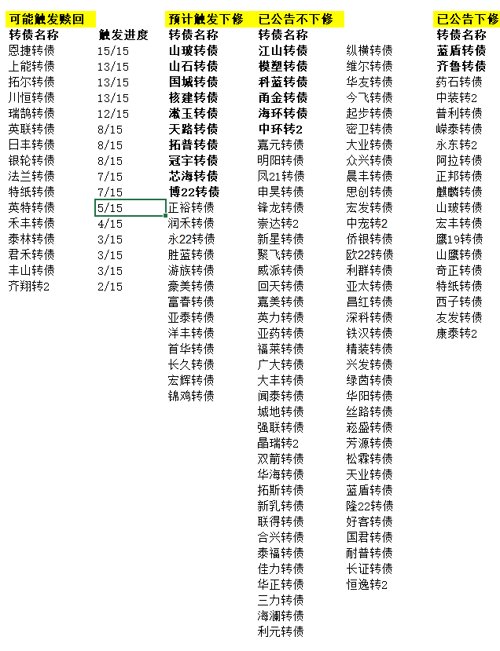

五、转债条款跟踪

风险提示:

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

2023-01-16 16: 38

2023-01-16 16: 37

2023-01-16 16: 03

2023-01-16 16: 02

2023-01-16 14: 34

2023-01-16 14: 33