华宝基金

多元资产周报

2023.02.13-2023.02.19

每周观点: 聚焦扩内需和基本面

向上方向

市场观点及大类资产配置展望

综述

本周A股主要宽基和风格指数均出现不同程度的下跌,前期表现较为强势的小盘股(以中证 1000 为代表)也开始回调,以chatgpt等概念主导的赛道出现交易拥挤等市场结构问题。从板块上来看,本周食品饮料上涨1.62%、钢铁上涨0.27%、房地产下跌3.16%,前期表现较好的电子主要因投资者获利了结等因素,本周出现明显回调;此外,电气设备回调下跌4.06%。

本周市场弱势主要是:1、市场结构问题:部分投资者认为驱动后市上行因素不明确,主题性机会难以持久,获利了结造成市场冲击;2、海外加息节奏问题,本周美国1月CPI、PPI数据再次印证了通胀粘性超出市场之前的乐观预期,通胀涨幅略超预期叠加就业数据依旧强劲,加息预期再度升温,带动美元指数明显反弹。整体而言,随着美国经济持续下行和通胀回落,紧缩缓和大势所趋,剩余主要为波动性冲击。

全年来看,目前经济复苏方向确定,基本面预期向好,资金较为充沛,中期市场或进入上行趋势格局。结构上,市场仍围绕新技术+北向偏好方向轮动,考虑到目前交易的主题板块,换手率过高,短期建议均衡,适当降低对中小/概念的配置。

考虑到外部风险仍存(包括中美关系,流动性,衰退等因素),中期角度外资流入流出难免反复,存量博弈格局下建议均衡,全年角度看好上证50+中证1000。今年更多是均衡轮动行情,更多应该关注反转:当某一种风格比较极致时,需要进行再平衡。

行业上,经济复苏仍然较为确定,聚焦扩大内需和基本面向上方向。1、扩内需仍是核心。消费来看,复苏的确定性不变,23年以来各消费板块环比修复较为明显;地产方面,交易层面较为低估;叠加行业正处于发酵基本面向上拐点的预期阶段-1月以来二手房成交回暖,新房交易方面也现局部修复迹象,后续新房交易有望继续回暖;政策及资金支持下,基建业新订单PMI高增,年后项目开工率较优,预计增速依旧高企。2、其次,目前有一定基本面支撑的高景气成长赛道(光伏、大储、汽车等)已显现一定性价比,目前公募基金配置仓位相对较低,目前景气度仍然较好,可适当低位左侧布局。23年来看,赛道股供需格局明显缓和,获取持续的行业beta机会不太容易,关注其中新技术方向。3、本周股市下跌主要是前期小盘股超额丰厚,部分资金获利了结形成的结果,目前AIGC等主题炒作行情已进入后半段,后续需要等待产业盈利模式清晰和一些短期催化剂;从年中基本面触底+产业创新、自主可控的逻辑而言,全年角度仍看好TMT板块的表现。4、医药,一季度处于医药行业兑付阶段,1-4月市场以业绩为锚,交易结构上市场配置比例相对较低,赔率和胜率均较高。

01

国内权益

02

商品

整体而言,美联储加息斜率拐点已至,但终点未至,联储大概率加息至5%以上。

03

境外

美股:本周美股下行。目前市场对未来美联储具体加息政策和节奏依然存疑。

04

汇率

本周五(2023/02/17)10年期美债收益率较上周上涨,收3.82。美元兑人民币中间汇率本周五(2023/02/17)收6.8661。

05

固定收益

本周国内债市资金面的超预期收紧,或是流动性摩擦性因素导致,预计不会一直持续。目前疫情+地产两大核心矛盾转变,中期趋势对债市偏不利,债券收益率随着基本面的逐步好转可能出现中枢抬升,今年债券的无风险利率中枢有上行压力,但受潜在增速和杠杆限制,中枢抬升的高度或有限。

利率债:本期银行间国债收益率不同期限多数下跌,本期国开债收益率不同期限多数上涨。从配置角度来看,短久期债券安全性在中长期内可维系,短端利率债和短端信用债配置价值更优。

信用债:本期各信用级别短融收益率多数上涨,本期各信用级别中票收益率全部下跌。展望后市,弱修复+强政策组合下,信用债收益率快速上行。由于政策节奏仍有待关注,投资越来越需要注重安全边际,可关注短端调整出来的机会。

重点产品回顾

一、相对收益(偏股)

数据来源:Wind;截至日期:2023.02.17,数据区间:2020YTD

数据来源:Wind;截至日期:2023.02.17。

数据来源:Wind;截至日期:2023.02.17,配置比例参考基金波动率等因素设定。

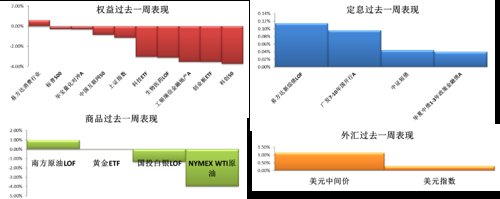

部分资产近期表现

一、大类资产

数据来源:Wind;截至日期:2023.02.17。

数据来源:Wind;截至日期:2023.02.17。

二、申万行业(前五后五)

数据来源:Wind;截至日期:2023.02.17。

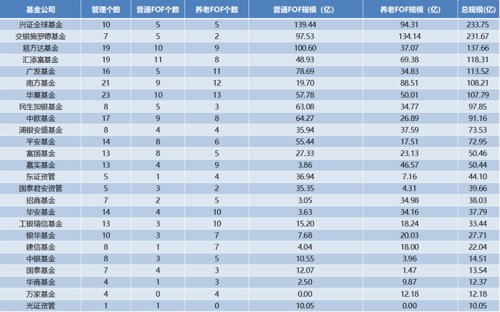

市场FOF跟踪

01

FOF基金公司汇总

公募基金公司在管FOF总数406个(包括正在认购的产品),共70家公募基金有FOF存续产品在管,其中规模在10亿元以上的基金公司共25家,兴全、交银施罗德、易方达、汇添富、广发、南方、华夏、民生加银、中欧9家的总规模超过80亿元。

数据来源:Wind;截至日期:2023.02.17。

02

FOF

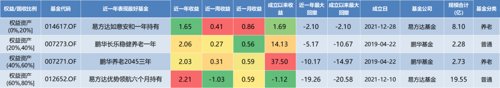

1.FOF规模靠前基金汇总

数据来源:Wind;截至日期:2023.02.17,按照最新规模一栏排序。

2.不同投资策略FOF基金汇总

数据来源:Wind;截至日期:2023.02.17。

风险提示

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。投资有风险,基金的过往业绩并不预示其未来表现。购买本基金,请仔细阅读基金合同、招募说明书、基金份额发售公告和托管协议。

以上数据均来源于华宝基金公司认为可靠的渠道,但所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。华宝基金公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表华宝基金公司或者其他关联机构的正式观点。

本材料的观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议华宝基金公司及雇员不就本材料内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用本材料内容所引发的直接或间接损失而负任何责任。

2023-02-20 10: 27

2023-02-19 21: 38

2023-02-19 20: 07

2023-02-19 20: 05

2023-02-19 20: 04

2023-02-19 20: 02