2.28-3.7

1

中国2月官方制造业 PMI 52.6,为2012年4月以来最高,前值50.1;官方非制造业PMI 56.3,前值 54.4。中国2月财新 PMI为51.6 ,较1月的49.2大幅回升2.4个百分点,这也是该指数自去年8月以来首次升至扩张区间。

2

央行行长易纲在国新办发布会上表示,对于降准,过去五年通过14次降准,不到8%的法定存款准备金率,不像过去那么高了,但是用降准的办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式,使整个流动性在合理充裕的水平上。

3

国家统计局发布 2022 年全年 GDP 同比增长 3.0%。

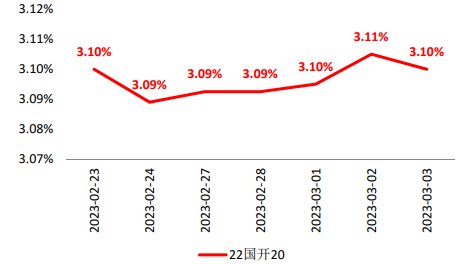

上周公布了国内官方与财新PMI数据,其中制造业与服务业指数均较1月份有进一步回升,验证了疫情波峰度过以及春节后返工复工带来的复苏效果。上周五国新办的新闻发布会上,央行行长易纲表示,降准仍是提供长期流动性、支持实体经济的较有效方式。这提升了债市对近期有降准措施出台的期待。上周全周,中债国开 1Y、3Y、5Y、10Y 收益率分别上行1BP、1BP、2BP、1BP。

✦

✦

图:国开债10Y活跃券收益率

单位:% 数据来源:wind,截至2023.3.3

基本面方面

上周公布了国内官方与财新 PMI数据,其中制造业与服务业指数均较1 月份有进一步回升,验证了疫情波峰度过以及春节后返工复工带来的复苏效果。另外,通过高频数据观察,热点城市的二手房、新房销售数据也继续呈现边际回暖的状态。总体看,春节以来的经济复苏的趋势仍较持续。

政策方面

上周末国务院总理李克强在政府工作报告中指出,2023 年发展预期目标是:国内生产总值增长 5%左右。这一增长幅度略低于此前市场部分投资者期待的幅度,不过这本身是比较符合今年国内、外环境的预期增长目标。另外,上周五国新办的新闻发布会上,央行行长易纲表示,降准仍是提供长期流动性、支持实体经济的较有效方式。这提升了债市对近期有降准措施出台的期待。

流动性方面

进入 3 月份以来,银行间资金面有边际转松,Dr001重新回到了1.5%以下的水平。不过,由于市场利率中枢已向政策利率靠拢,因此对本月中旬及月末跨季时点的资金面仍需保持谨慎。

●利率债方面

近期基本面继续延续复苏态势,对债市收益率形成一定向上支撑;但另一方面,2023 年 GDP 增速目标低于市场预期,且近期出台降准措施的可能性升高,这使得债市短线交易情绪回暖。近期会议期间,银行间资金面有望维持相对宽松状态。短线看,收益率可能将呈区间震荡行情。

●信用债方面

信用策略上,建议配置仍以高流动性中短久期信用债为主。城投债方面,坚持区域优先,回归经济、财政实力较强的区域,回避高负债率及失信区域,重视主体信用分析,城投属性强,区域重要性高的平台仍有较好的配置价值,关注一级发行、二级折价交易及估值波动风险,此外,关注地产相关风险对城投的传导。

●可转债方面

股市短期仍或将是震荡市。2月PMI继续验证中国经济复苏,但市场担忧房地产恢复的持续性和政策提前收紧的可能性。而对于主题炒作的TMT板块,市场担忧其业绩的兑现情况。因此,各层面趋势外推难,短期大概率维持震荡。中期来看,建议关注地产产业链、周期、TMT等方向。

✦

✦

2023-03-08 20: 29

2023-03-08 20: 28

2023-03-08 19: 32

2023-03-08 17: 01

2023-03-08 17: 01

2023-03-08 17: 01