核心观点:

上周债市表现较强,上周的利好因素包括资金面整周较为宽松,A股整周走弱,进口、通胀等基本面数据表现低于预期,强劲的社融数据对债市没有造成冲击等。全周来看,10Y国债、国开较前一周分别下行4、6BP,5Y国债、国开分别下行4、8BP。信用债表现也较好,二级资本债表现强势。

策略信号方面,债基的久期中位数和势能水平有所下降。债基久期中位数下降0.30Y,势能水平下降6BP。汇率引导策略维持看多。

展望本周,经济数据将公布,市场对经济弱复苏的定价已比较充分,关注可能的预期差。本周三将公布1-2月的经济数据,由于上周市场的表现已经提前透支了对经济弱复苏的预期,预计对债市的影响可能有限。本周逆回购到期320亿,MLF到期2000亿,关注央行针对流动性的续做情况,MLF可能小幅增量平价续作。

一、主要数据与事件

1、1-2月出口数据发布

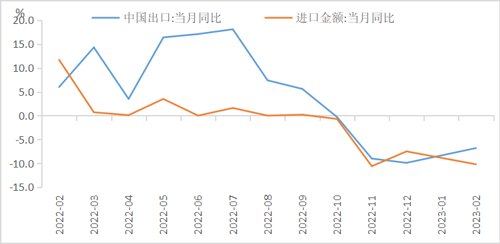

事件:按美元计价,1-2月我国出口同比下降6.8%,前值下降9.9%,预期下降8.3%;进口同比下降10.2%,前值下降7.5%,预期下降3.3%。

图1:1-2月中国进出口情况

点评:(1)出口继续承压但好于预期,进口显著低于预期。出口好于预期或因为:1)积压的出口订单得到释放;2) 欧美经济仍表现出一定的韧性,国内的出口增速和韩国、越南出口表现以及国内新出口订单PMI指数一致,整体处于回升通道。进口显著低于预期或是由于国内需求的修复不及预期,主要进口品的进口价格有所回落等原因。(2)后续出口或继续承压,但好于此前预期,进口或企稳回升。

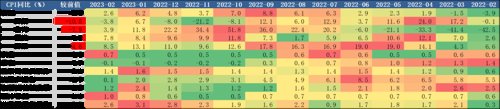

2、2月通胀数据发布

事件:2月CPI同比1.0%,预期1.8%,前值2.1%;PPI同比-1.4%,预期-1.3%,前值-0.8%。

图2:2月通胀数据的情况

点评:通胀仍难以对货币政策构成实质约束,稳健偏松仍是大方向。CPI表现不及预期主要是受春节错位、节后消费需求下降等因素的影响。同比、环比下降幅度比较大的为鲜菜、猪肉、鲜果、交通和通信、教育文化和娱乐。消费需求的恢复程度可能仍偏低。受益于生产恢复加快以及前期油价上涨,PPI环比由跌转平,但高基数下同比进一步下行至-1.4%,基本符合预期。高基数效应下,上半年PPI预计仍将处于负区间。

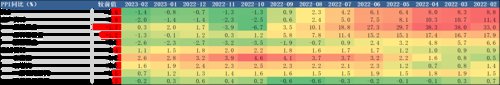

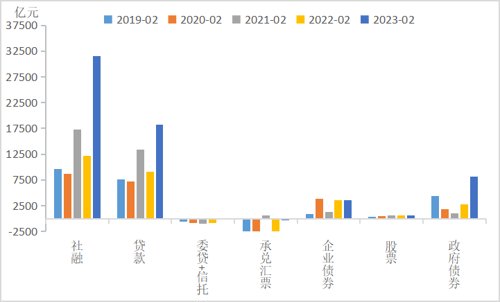

3、2月金融数据发布

事件:3月10日,央行公布2023年2月金融数据:

(1)新增人民币贷款18100亿元,市场预期14387亿元,前值49000亿元。

(2)社会融资规模31600亿元,市场预期20766亿元,前值59840亿元。

(3)M2同比12.9%,市场预期12.3%,前值12.6%;M1同比5.8%,前值6.7%;M0同比10.6%。

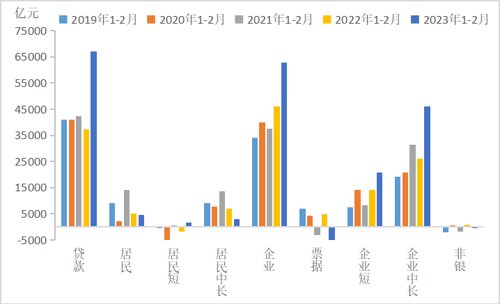

图3:近5年2月社融及其分项的表现

图4:近5年1-2月信贷及其分项的表现

点评:(1)社融总量依旧强势。由于2月票据利率继续维持高位,以及传闻央行要求银行控制信贷节奏,此前市场对2月的社融数据已较为乐观,但最终的数据仍明显超市场预期。(2)社融结构继续改善。贷款同比大增,其中企业中长期贷款仍明显增长。非标同比大幅少减,企业债券供给恢复,政府债券开始发力。(3)地产仍然较弱。2月的居民中长期贷款同比有所改善(+1322亿元),但可能是春节错位影响,如果从1-2月累计来看,仍显著低于往年同期。(4)M2与社融的剪刀差略有下降,但仍处于高位。M2较前值回升0.3pct,社融较前值回升0.5pct,剪刀差下降0.2pct,仍处于近二十年来的高位。(5)金融数据的持续性存疑。上周五数据发布后,债市反映平淡,反映债市仍然认为金融数据的良好表现不具有持续性。以信贷为例,1-2月合计新增信贷同比多增1.5万亿,已超过去年全年1.36万亿的新增量。

二、债券市场表现

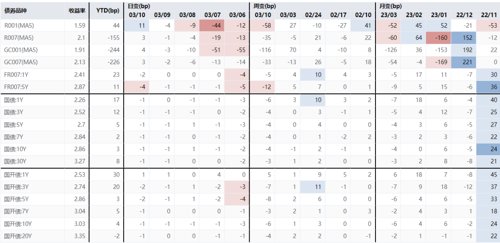

上周,债券市场走势较强。此外赤字率和专项债数量都在预期下沿,对债市偏向利好。因此上周债市表现较好,现券收益率普遍下行,衍生品相对现券更为强势,T2306创新高,互换5年FR007收益率较高点下行近15BP。此外,三月以来资金较为稳定,A股走出五连阴,上证指数失守3300点,也给了债市多头动力。

本周公布的CPI数据低于预期,表明当前通胀压力较小,周五公布的社融数据好于预期,但对市场并未造成冲击。全周来看,10Y国债、国开较前一周分别下行4、6BP,5Y国债、国开分别下行4、8BP。信用债表现也较好,二级资本债表现强势。

图5:利率市场表现

图6:信用市场表现

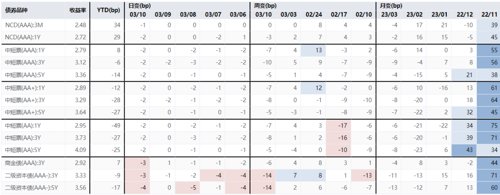

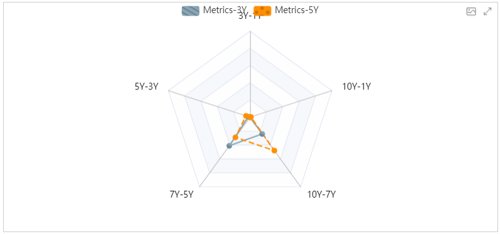

三、利差变动

期限利差方面,由于上周短端品种收益率上行较多,国开债各期限对1Y的利差收窄明显,3-1Y、10-1Y的期限利差接近于历史0%分位。从过去三年、五年历史分位数来看,目前除10Y-7Y的利差处于相对高位外(48%/3Y),其他期限的利差均较窄。

图7:国开债期限利差分位数(近3年或5年)

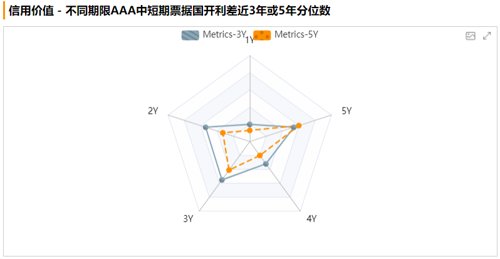

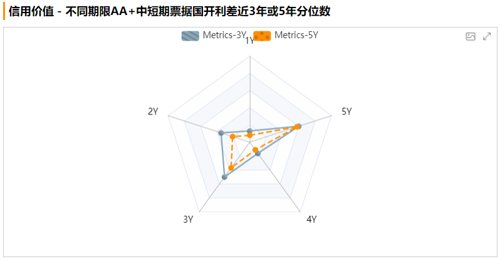

信用利差方面,上周信用债表现与利率债类似,信用利差变化不大,AAA、AA+ 3Y期的信用利差处在40-55%的历史分位。从估值水平来看,还有一定的配置价值。

图8:AAA及AA+信用利差分位

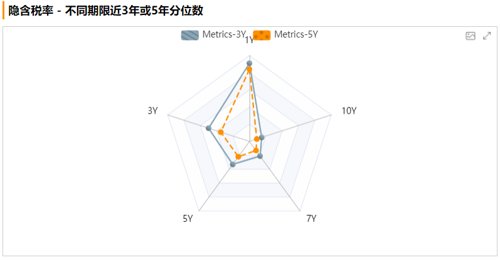

隐含税率方面,由于上周3Y、5Y国开债的收益率下行幅度相对较大,隐含税率有所下降。3Y、5Y、10Y分别在50%、33%、15%分位。

图9:隐含税率

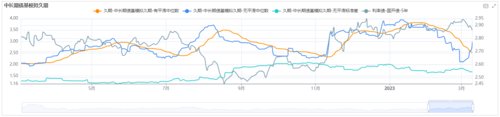

衍生品方面,NDD收在-0.02,较前一周略有下降,处在过去5年76%分位。Bond swap较上周小幅上升4BP。

图10:NDD 5Y

图11:国开/国债Bond swap

四、策略信号

平滑后的中长期债基久期中位数较前周有所下降,下降幅度约0.30Y。

图12:市场久期中位数水平

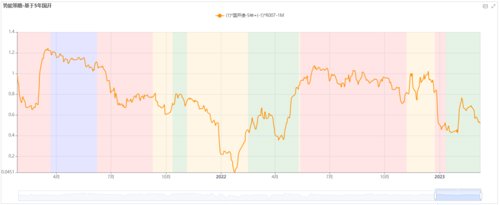

势能角度来看,由于上周资金价格较国开债收益率下降更多,势能水平整体较上周下降约6BP。

图13:势能水平

图14:利率引导模型(短期-10Y国开)

图15:利率引导模型(长期-10Y国开)

图16:汇率引导策略

图17:商品引导策略

图18:自动驾驶

五、本周关注

1.1-2月经济数据。

2.MLF到期续作情况。

3.税期资金波动。

4.美国2月通胀数据。

图片和数据均来源浙商基金,wind,统计时间截至2023年3月12日。

滑动查看完整风险提示

2023-03-13 22: 33

2023-03-13 22: 33

2023-03-13 22: 32

2023-03-13 22: 31

2023-03-13 22: 31

2023-03-13 22: 30