危机解除

周勇 2023-03-13 22:32

近两天硅谷银行的事刷屏了,这是美国历史上第二大银行倒闭案,但好在事情较为圆满地解决了,13日储户可以正常取款。

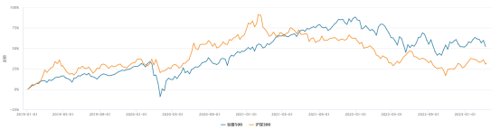

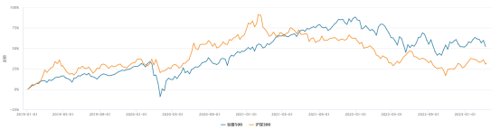

这件事国内闹的沸沸扬扬,其实值得关注的点只有2个。目前来看,担忧是多余的。硅谷银行只是遭遇了“流动性危机”,而不是实体经济出问题了。流动性危机,如果处理及时,是能够避免影响扩大的。目前美联储表示将向定期存款机构提供长达一年的贷款,银行的流动性危机已经解了。实体经济出了问题才可怕,才可能波及到整个经济,例如2007年雷曼持有了约4000亿美元的地产相关贷款,但当时美国的房地产有很大的泡沫,破了,根本救不过来,才引发了经济危机。有人想当然,硅谷银行出事了,美联储就不敢大幅加息了,利好美股、A股。这就有点太乐观了。硅谷银行破产的事,的确可能让美联储有所忌惮,比如,根据CME的最新数据,3月加息50个基点的概率下降为0,加息25个基点的概率上升为96%。但是,不代表加息的阴霾散去了。不管怎样,目前美联储最核心的任务是“降低美国的通胀”。3月10日,美国公布了2月的非农就业,为31.1万人,大幅超过了预期的20.5万人,非常强劲。可以预见,美国2月的CPI可能依然会超预期。1)或者“长痛不如短痛”,大幅加息,尽快把通胀灭掉;2)或者“钝刀子割肉”,慢慢地加,然后在较长的时间维持在高位。目前来看,美联储大概率是选择第二条路了。所以,不宜对美联储加息的事过于乐观,“钝刀子割肉”,可能更疼。并且这会对A股产生影响。据中信建投测算,2019年以后,沪深300和标普500周涨跌幅的相关性高达0.903;创业板指和纳斯达克周涨跌幅的相关性为0.543,也不低。

2月的金融数据出炉了,大超预期,很多人又YY,“经济强复苏了”、“水牛是不是要来了”、“医美有机会吗”……2月,M2同比增长了12.9%,预期为12.32%;新增人民币贷款为1.81万亿,预期为1.44万亿。确实双双超预期。今年2月新增的居民短期贷款为1218亿元,去年同期是减少2911亿元。居民短贷主要是用于消费,这个数据说明未来消费复苏的潜力较大。今年2月居民的中长贷为863亿元,去年同期为-459亿元。居民的中长贷主要是房贷,这个数据复苏,说明房地产的销售在转暖,对经济的拖累在减弱。今年2月新增的企业中长贷为11100亿元,去年同期为5052亿元。企业中长贷主要是用于业务扩张,这说明企业对未来的经济也乐观。

M2、新增人民币贷款是“前瞻指标”,反映的是未来经济的预期。这2个数据好,说明现在的经济依旧处于“强预期”。但是“强预期”我们现在已经听腻了,一直“强预期、强预期”,“强预期”成为现实了吗?或者,有迹象成为现实了吗?并没有,现实依旧很弱。2月的CPI仅有1%,说明现实的消费依旧很弱,老百姓不敢消费了。2月的PPI为-1.4%,处于下滑趋势中,说明企业还在“去库存”,不敢大量购进原材料。毫无迹象显示,“强预期”将成为“强现实”,金融数据像是“假数据”……

“预期”和“现实”的长期背离,其实有些危险。所谓,期望越高,失望越大,“期望”一直吊着我们,“现实”一直不兑现,万一信心崩了,就有回调的风险。2022年10月31日以来,上证指数、深证成指、沪深300都上涨了10%以上,并且上证指数、深证成指的估值都处于了合理区间。换句话说,仅仅以“强预期”的逻辑来投资,目前股市的投资机会有限。比如,上证指数今年最高涨到了3343点,“预期”其实已经被打满了;如果后续没有现实盈利的支撑,这个位置其实有点小危险。

盈利何时能兑现?核心取决于“消费何时复苏”。理论上讲,M2处于高位,CPI处于低位,消费潜力的缓慢释放是大势所趋。但是,消费何时能起来呢?2个月?还是5个月?这存在很强的不确定性。所以,不建议“赌”消费复苏,这风险太高。比较可行的策略是,将重点放在关注“重点板块”上。哪些板块的预期盈利上升,并且估值较低,可以相应增加配置;如果某些板块没有盈利改善的明确证据,估值又不低,可以考虑调仓了。中信建投测算了一些板块的盈利和估值情况,近一周,风电设备、普钢、煤炭开采的盈利预测有所上调;化妆品的盈利预测大降。

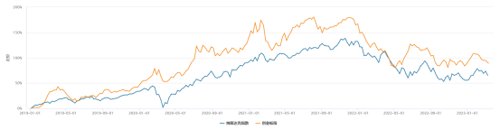

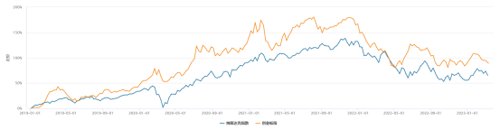

电信板块真是太强了,今天中国移动10cm,中国电信9.5cm。今年以来,电信板块都大涨了49%。今天为什么又大涨呢?3月12日晚间,中国移动、电信纷纷发布公告,提高分红,移动将2023年的分红提升至净利润的70%;电信将在3年内将分红提升至净利润的70%。加大分红是提升国企估值的大利器。更进一步,运营商为什么加大分红呢?今年国资委对国企增加了ROE的考核要求,ROE=净利润/净资产,要提高ROE,一种方法是提高净利润,但这比较难;另一种方法是把资产分出去,减少分母,这个比较容易,所以运营商们出奇一致地选择提高分红。但是注意啊,电信板块今年以来已经大涨了49%,涨太高了;而靠提高分红来提高投资吸引力是“一次性”的,长期股价还是会回归基本面,所以,不建议追高。通信是电信运营商的下游,涨跌跟运营商的表现有一定的关联,就跟苹果概念股的表现跟苹果的表现之间的关联性一样。如果看好运营商板块,又不敢追,通信板块是一个“平替”的选项。目前通信(申万)的PE为29.41倍,位于近5年12.6%的分位,估值不高。今天红利指数涨了1.37%,明显也是被运营商的大笔分红带动的。按规律,A股三四月一般喜欢炒“高送转”、“高分红”,红利指数这段时间一般也有所反应。但是,要注意风险,今年以来,红利指数已经涨了7.01%,在宽基中排名前列,性价比不算高。创业板指今天又下跌了0.56%。“别人大涨它小跌,别人小跌它大跌”是创业板最真实的写照。创业板怎么了,为什么跌跌不休?根源还是出在了“市场风格”这里,目前经济还是“弱现实”,加上现在又处于季报的披露期,所以资金更加青睐业绩相对稳健的价值板块,对盈利波动大的成长板块比较小心。回调是好事,机会是跌出来的,跌得越多,涨的潜力就越大。