【市场观察1】A股:TMT引爆科创行情,券商崛起凸显乐观情绪【市场观察2】二季度展望:衰退风险上升海外债优于股,股市相对看好中国和亚洲【市场观察3】海外:美最强经济指标开始走弱,银行贷款现创纪录降幅

△资料来源:Wind,Bloomberg;数据截至2023/4/7。

A股:TMT引爆科创行情,券商崛起凸显乐观情绪

■ TMT引领科创行情,券商崛起凸显乐观情绪:

美国衰退风险上升、加息尾声临近、美元转弱,以及中国外交硕果频出、人民币国际化连下数城,本周中国股市风险偏好和热度显著回升,主要宽基指数全面上涨,沪深300、创业板指和科创50分别上涨1.8%、2.0%和7.3%。行业上,电信、电子和计算机为代表的TMT板块再次放量领涨,券商板块的崛起也显示了市场的乐观情绪。

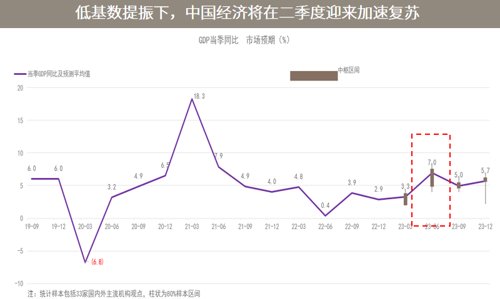

中美经济分化仍是二季度的主基调,并且可能进一步演绎。在低基数的加持下,中国经济二季度有望步入加速上升期。随着近期银行业风波的滞后影响显现,美国的衰退风险可能进一步上升,带来美联储货币政策的转向。历史上来看,中国股市的阶段性顶点、低点往往出现在名义GDP增速顶点和底点附近。叠加海外流动性拐点将至,美元呈现转弱迹象,二季度中国股市或有一波冲高,3月份以来市场也出现了放量和主题活跃等牛市前夕的情形。随着行情加速演绎,投资者也应开始逐渐关注融资占比、换手率、拥挤度等情绪类指标,历史上看这些指标升至顶部时往往也对应着市场的顶部。

△资料来源:万得;(上)数据区间2005.01-2023.03;(下)数据区间2011.01.01-2023.04.07。二季度展望:衰退风险上升海外债优于股,股市相对看好中国和亚洲

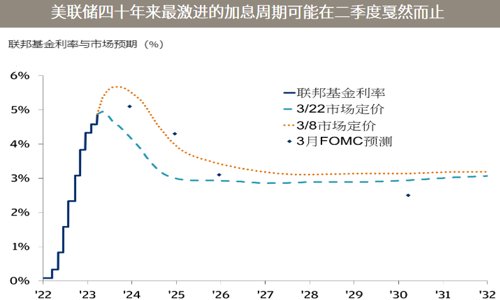

■ 美国加息周期或戛然而止,低基数下中国加速复苏:

欧美经济增长表现优于预期,让央行在一季度得以维持鹰派立场,并继续收紧货币政策。然而,利率进一步上调将可能加剧经济衰退风险,例如近期欧美银行业已经遭到冲击。中国经济重启之初,消费已展现强劲复苏,企业投资和房地产市场或将开始发力,只是预期复苏过程将较为渐进。进入二季度,美联储四十年来最激进的加息周期可能戛然而止,而中国经济复苏或在低基数的支撑下迎来高潮。

■ 衰退担忧与日俱增,海外配置债优于股:

经济衰退风险施压美国企业利润率与盈利,从而限制短期美股的上行空间。相比之下,中国与亚洲股票市场更具吸引力,但自下而上的主动管理仍然至关重要。继续看好海外核心固收资产,直到美国经济衰退(风险)已被充分定价。除了政府债券、高评级债券和抵押贷款支持证券外,本地货币计价的亚洲和新兴市场债券也值得重点关注,因为美元可能在今年晚些时候进一步走弱。

△资料来源:(上)彭博、摩根大通私人银行,数据区间2022-2032,反映2023年3月22日的数据;(下)彭博,万得,数据区间2019.09-2023.12,其中2023年各季度均为分析师一致预期值。海外:美最强经济指标开始走弱,银行贷款现创纪录降幅近期越来越多数据指向美国经济或正走向衰退,美股、美元和美债收益率本周齐跌。3月ISM制造业PMI指数46.3,较上月下降1.4个百分点,远低于47.5的市场预期。而此前一直较为强韧的就业数据,也在近期呈现走弱迹象,美国2月份职位空缺数自2021年5月以来首次低于1000万个,3月新增非农就业人数亦为2020年12月以来最少,均低于市场预期。

■ 银行业风波滞后影响开始显现,商业贷款现创纪录降幅:随着银行业风波的发酵,美国衰退风险或已进一步上升,3月后两周美国商业银行贷款共减少了近1050亿美元,为1973年有记录以来最大的两周降幅。尽管3月失业率小幅下降略微提升了5月加息预期,但不改大方向上加息周期尾声的临近。历史上来看,对美股等海外风险资产,加息周期的尾声往往是利好,但对降息周期的开始则需要“be careful what you wish for”,关键是关注导致政策大转向的原因、衰退的程度。在此阶段的配置上,海外核心债券优于股票,风格上高质量成长股票优于弹性股票,区域上中国、亚洲优于发达市场。

△资料来源:万得;(上)数据区间2020.01-2023.03,职位空缺数据最新为2023.02;(下)数据区间1996.07-2023.03。

■ 美国制造业活动降至近三年来最低水平,令经济前景蒙阴■ 欧盟领导人访华,中方称愿同欧方全面重启各层级交往■ 3月份72亿美元外资流入中国股市,较2月增长逾一倍■ 中国央行调查报告:首季宏观经济热度指数劲升,贷款需求指数创六年新高