一年一度的巴菲特股东大会就要开始了。对于我们大多数年轻基民来说,巴菲特更像一个传说,是股神这一符号的代名词。

其实股神也是普通人,在成为传奇的路上也跌倒过很多次。

巴菲特27岁即出道,投资生涯长达65年,在这65年巴菲特经历了哪些市场波动呢?

01

第一次大跌

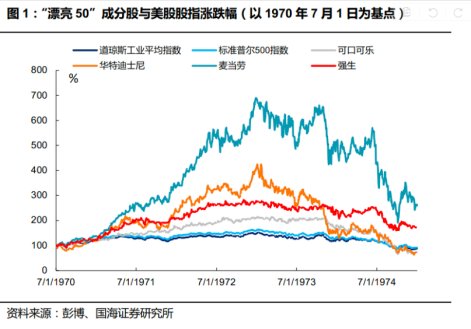

上世纪70年代初,美国股市出现了“漂亮50行情”,这些股票主要是盈利增速高、业绩波动小的大市值成长股,比如可口可乐、IBM、麦当劳等。

据统计,1970年7月1日至1971年5月这一阶段,标普500和道琼斯工业指数分别上涨42.3%和37.8%,不少“漂亮50”股票也取得了非常不错的超额收益。(数据来源:wind,19700701-19710501)

但随着经济发生变化,通胀上行、货币政策收紧、石油危机等黑天鹅事件,金融市场出现急速下跌,1973年至1974年熊市期间“漂亮50”成分股一路腰斩,跌幅超过标普500指数。

股市暴跌,巴菲特的伯克希尔公司股票也未能幸免,股价从1973年的每股90多美元跌到1975年10月的每股40美元左右,跌幅超50%(数据来源:wind)。

02

第二次大跌

我们再来看看巴老遭遇的第二次大跌,时间发生在上世纪90年代末,被喻为“科网泡沫”。

国盛证券将1998年10月作为这场泡沫诞生的起点,2000年3月最高点做为泡沫的顶点统计了主要指数的涨跌幅情况,从行情起点到泡沫顶点,纳指、标普500、道指分别上涨571%、204%、159%,泡沫破灭后分别下跌78%、45%、27%(数据来源:wind)。

而在这场泡沫中,伯克希尔的股价也出现了大幅下跌,距离高点曾一度回撤超45%,遭受到了不少媒体和分析师的口诛笔伐。

03

第三次大跌

历史的车轮滚滚向前。我们来到2008年,金融危机爆发,标普500和道琼斯工业指数跌幅均超30%(数据来源:wind,20080101-20081231)。

伯克希尔的股价也从2007年12月每股99800美元跌到2009年7月15日的每股44820美元,跌幅达到56%(数据来源:wind)。

从这数次大跌来看,巴菲特并没有做到成功地逃过大跌,这也验证了一句话:

择时很难,不仅仅是对普通人,对投资大师亦是如此。

04

如何面对大跌?

那在不确定的市场中,我们到底能从这些大师身上学到什么呢?

第一,减轻心理负担,保持信心。谁都会面临低谷,投资大师也不例外。因此,市场下跌时要学会减轻自己的心理负担,不轻易丧失信心,坚持做时间的朋友。

在过去长达60多年的投资生涯中。巴老遭遇过多次低谷时刻,但在时间复利的作用下还是获得了惊人的投资回报。

1964到2021年伯克希尔的市值增长率是36416倍,而标普500指数是302倍,也就是说伯克希尔的市值增长在过去50多年的时间跑赢了标普500高达100多倍。

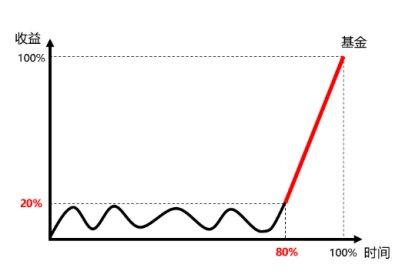

第二,耐得住寂寞,80%的收益来自于20%的时间。

二八法则我们说过很多次,指的是在任何系统中,大约80%的结果是由该系统的20%的变量产生的。放到基金投资中也是一样的,80%的收益来自于20%的时间。市场是有波动的,你要能耐得住80%的寂寞,才能收获80%的繁华。

巴菲特99%的财富是50岁以后赚取的。

第三,下跌行情逆向布局。在市场震荡阶段,很多人耐心、信心都快磨没了,就像南粉感叹地那样:最近连账户都懒得看!但往往在市场低迷时刻,我们却鼓励大家用定投的方式来进行低位布局。

日前,巴菲特的黄金搭档查理·芒格在接受金融时报采访时说:“我们是特定时代的产物,也是一系列完美的机会。”

他补充说,他生活在“成为普通股投资者的完美时期”。而现在

「投资的黄金时代已经结束,投资者将需要应对一段回报率较低的时期。要获得像过去那样的回报已经变得非常困难。」

这也是当下很多投资者的真实感受,当游戏变得越来越难,就越需要保持耐力和良好的心态。

投资是一辈子的事,这是一场真正的马拉松。

风险提示:投资人应当充分了解基金定投和零存整取等储蓄方式的区别,定投是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定投并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资须谨慎。

2023-05-06 21: 06

2023-05-08 17: 05

2023-05-07 21: 03

2023-05-07 19: 03

2023-05-07 21: 02

2023-05-08 17: 02