2023年初,通胀的不及预期一度使黄金走势低迷,但3月硅谷银行事件与瑞信危机使美国银行系统暗藏的风险暴露无遗,其影响迅速席卷本土并蔓延至欧洲,恐慌情绪的升温带动现货黄金价格几度突破2000美元/盎司,并在5月4日创下每盎司2081.82美元的新高。与此同时,全球央行纷纷开启黄金增持潮,我国一季度增持量位居世界第二。那么哪些因素在支撑金价?全球央行为何“越涨越买”?黄金后续的上涨逻辑是否仍然顺畅?

美国经济疲态尽显

三大动能支撑本轮金价狂飙

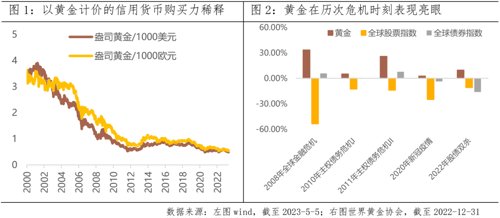

作为避险资产,金价的强势上涨首先离不开美国在处理自身金融风险上的“手忙脚乱”。一年多来的激进加息所引发的种种风险尚未平复,第一共和银行又轰然倒下,中小银行存款的持续流出不仅陡增融资成本,也使信贷紧缩向实体经济蔓延,美国一季度实际GDP环比增长1.1%,不仅不及预期,甚至远低于去年四季度的2.6%,叠加美债长短利差倒挂逐渐加深,越来越多的信号指向美国经济疲软,黄金因此处于较为顺风的大环境之下。此外,在多轮量化宽松下“债务扩张→信用货币购买力持续稀释→新一轮债务扩张→触发债务上限”的困局正在应验,而黄金在历次危机时刻均彰显较强稳定性,因此各国对黄金的需求也只增不减。最后,5月加息落地,美联储表态有所缓和,在“防风险”和“降通胀”的平衡木上加息路径或趋于谨慎,进一步为金价的上涨增添动能。

“越涨越买”:

全球央行和主权基金都在行动

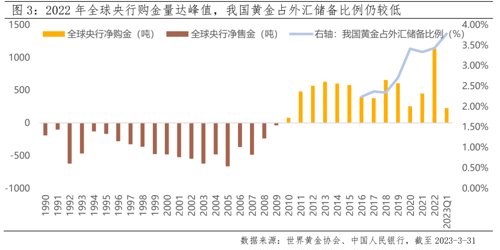

全球央行2022年黄金总购买量为1136吨,今年一季度的黄金储备增加值达228吨,均创同期历史新高。世界黄金协会的调研结果显示,“对冲通胀”、“长期保值资产”、“危机时期的表现”是各国持有黄金的主要驱动力。聚焦我国,截至4月底,央行在减持7个月美债的同时实现黄金储备的“6连增”,一方面出于优化储备资产结构、减少对单一货币的过度依赖的考虑,另一方面则是利用其避险功能有效对冲美元资产的贬值与人民币走弱风险。目前中国央行黄金储备量占比仅为3.8%,远低于发达国家50%与新兴市场国家10%的水平,未来仍有较大的增持空间。

除央行外,各国主权基金也在加购黄金。据世界黄金协会报告披露,俄罗斯主权财富基金将调高黄金投资上限至40%,澳大利亚主权基金在其组合中纳入黄金以对冲滞胀背景下的不确定性风险,良好的防御性与抵抗通胀的能力正在成为投资组合配置时的重要考量。

后续金价怎么走?

美债收益率与通胀预期是主导黄金价格的根本原因,二者之差即为实际利率,与金价呈反向变动趋势。利率端来看,高通胀与银行业危机令美联储无比纠结,高利率环境持续损害美国经济的内生动能或加速货币政策的边际宽松,随着利率大概率在今年见顶,实际利率的震荡下行对黄金构成长期利好。通胀预期方面,CPI增速有所下降,但核心服务通胀水平仍在高位,住房项与非农就业的强劲短期难以逆转,通胀的下行之路将较为坎坷。但预期可能会更加乐观,从美国未来5年通胀率预期来看,自去年5月升至高位后逐步回落,目前稳定在2.2%的水平,不过预期的兑现将是一个漫长的过程。

从2022年开始,实际利率与金价的走势似乎偶尔有违历史规律,金价脱锚趋势若隐若现。背后所体现的同样是动荡金融局势下对美元定价体系的信任危机,黄金避险与抗通胀属性的走强助推其与价值中枢的偏离,且短期内这种推动因素不会完全消失。根据券商预测,金价在今年上涨的极值有望达到2300-2500美元/盎司的水平,站在历史高点的脚下,当前或许仍是布局的良机。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

2023-05-10 15: 18

2023-05-10 14: 11

2023-05-10 14: 11

2023-05-10 09: 08

2023-05-10 09: 06

2023-05-10 09: 05