大家还记得我那个朋友张三吗?虽然已经给他打了投资 “要看长期”的预防针,并且最终让他关注的三只基金最近也涨啦。但是,他却觉得我推荐关注的基金“太拉胯”啦。

最后,还是不好意思怼回去!毕竟,谁还不曾有一个短期发财梦。作为专业人士,还是要保持一个专业的态度,给他讲讲“多久能翻倍”。

第一:投资多久能翻倍呢?两个策略

投资的目的是理财赚钱,而翻倍就是很多人的第一个“小目标”。

我们先来看看投资偏股混合型基金,WIND数据显示,截至5月10日,偏股混合型基金指数自2003年12月31日基日以来,累计回报率为881.82%,年化回报率为12.93%,按照这个年化收益率,大概需要5.57年能实现翻倍。

(数据来源:WIND;指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,也不作为投资建议。投资有风险,投资需谨慎 年化回报率计算公式为:一年总回报/(本金x时间)×100%,仅供参考,不作为预期收益)

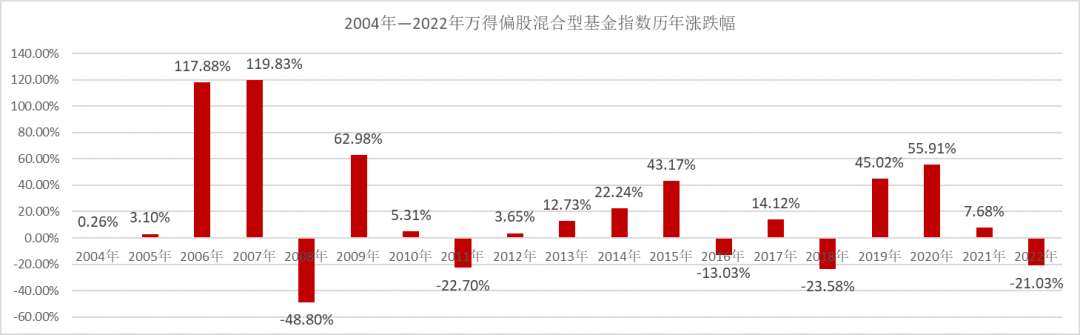

不过上面的数据有点理想化。因为从2004年—2022年没有哪一年真的是这个涨幅,每年的涨幅波动都比较大。

通过上面的年度数据不难发现,你要是2005年年底买入,2006年和2007年两年的总回报将达到378.97%。如果买在高点,比如2015年6月12日买入,持有至2023年5月10日的涨幅仅为13.69%。

(数据来源:WIND;指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,也不作为投资建议。投资有风险,投资需谨慎 )

所以说,要想争取翻倍,有两个选择。

第一,长期持有。历经多轮牛熊周期,让时间平抑市场波动的“小浪花”,同时借助专家理财优势,争取收获长期回报。、

第二,买在低点。尽量在市场相对低点买入,而不是市场疯狂的高点。这样更容易尽早获得理财“小目标”。

当然,没有什么策略能确保投资一定会翻倍,甚至都无法确保一定会盈利,再好的策略也只能争取提高投资的胜率。

第二:市场逐渐回暖 估值依然不高

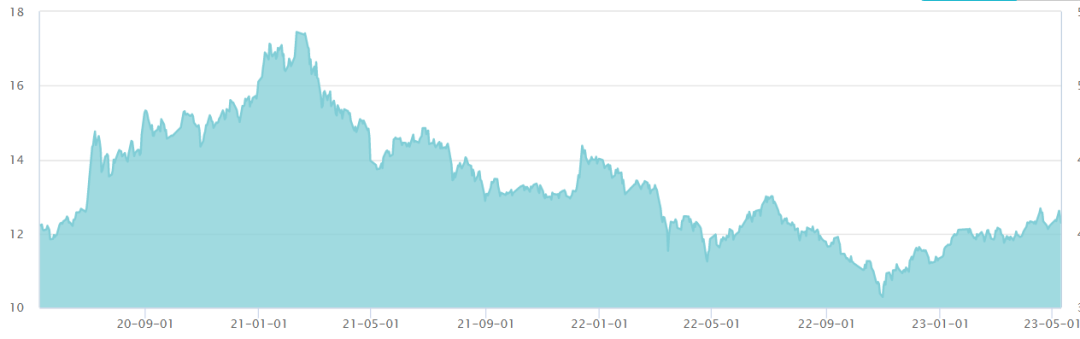

长期持有好理解,就是不动如山。投资时机怎么看,现在是好时机吗?我们从定量与定性两个角度来看一看。

从定量的角度看,5月10日沪深300指数和创业板指市盈率分别为12.29和32.54,分别处于近3年的33.31%和0.41%的分位点。整体看,估值依然处于较低的位置,尤其是创业板指。

沪深300指数近3年市盈率走势图

(数据来源:WIND;截至5月10日 指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,也不作为投资建议。投资有风险,投资需谨慎 )

从定性的角度看,看看周边的同事、朋友是否在积极谈论投资,媒体是否在追捧明星基金经理。如果基金不断登上热搜,说明市场可能比较亢奋;而如果市场基本不关注基金表现,基金不再是大家茶余饭后的谈资,则说明市场可能已经相对冷静。

橡树资本创始人霍华德·马克斯将牛市分为三个阶段,第一阶段,只有少数特别有洞察力的人相信,基本面将会好转;第二阶段,大多数人都认识到,基本面情况确实好转了;第三,每个人都得出结论,基本面将会变得更好,而且会永远只会更好。

从市场环境看,当前可能还处在第一阶段,即只有少数专业投资者开始看好市场走势。金鹰基金权益研究部总经理倪超,在其管理的金鹰信息产业股票基金年报中指出,对2023年A股权益市场的投资回报,持相对乐观态度。

所以,现在投资可能不是最低点,但整体估值不高。

第三:学会慢慢变富 等待自己的春天

亚马逊的CEO 贝索斯有一次问巴菲特说:“你的投资理念非常简单,为什么大家不直接复制你的做法呢?”巴菲特说:“因为没有人愿意慢慢地变富。”

巴菲特这句话直戳人性的弱点。投资者在投资中,亏钱的最大原因不是没有买到好的标的,而是总是喜欢追热点,追风口,炒题材想要一夜暴富。但最终往往事与愿违,买在了高点。

霍华德·马克斯说,成功的投资只要做到三点。第一,估算内在价值;第二,控制情绪,鼓足勇气大量买入,有毅力坚定地持有;第三,耐心等待市场回归价值,市场会最终证明你的估值是对的。

在这里,我想对朋友说,虽然我推荐你关注的基金,没有赶上这一波科技板块的风口,但是,如果基金的基金经理实力优秀,投资的行业也是市场公认的“长坡厚雪”赛道,目前估值也处于低位,未来值得期待。

风险提示:投资有风险,投资需谨慎。公开募集证券投资基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。中国证监会对本基金的注册,并不标明其对本基金的投资价值、市场前景和收益做出实质性判断或保证,也不表明投资于本基金没有风险。您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、 平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

2023-05-22 16: 59

2023-05-22 16: 37

2023-05-21 21: 58

2023-05-21 21: 16

2023-05-20 19: 54

2023-05-19 17: 36