2023年第三季度权益策略展望

结构制胜,等待转机

文/东方红资产管理 权益研究团队

摘 要

经济内生动能修复仍有待增强:经历了一季度超预期回暖后,二季度经济动能明显环比放缓。4月政治局会议指出,“当前我国经济运行好转主要是恢复性的,内生动力还不强,需求仍然不足,经济转型升级面临新的阻力,推动高质量发展仍需要克服不少困难挑战。”库存周期的拐点可能在年底出现,意味着本轮经济真正企稳或要等到2023年底2024年初。经济压力下,政策稳增长力度可能加码,降息或是政策发力的序幕,但政策可能以整体宽松和结构性呵护为主,而非大开大合的刺激。从政府调研方向和重大会议部署来看,未来政策方向可能更偏向于支持“现代化产业体系”建设。当前结构性失业问题也需寻求通过产业结构调整解决,而非“走老路”。

A股等待转机:资产端和负债端暂不支持大级别指数性行情,仍以结构性机会为主。A股上市公司中七成属于工业,业绩对工业复苏更敏感,在宏观经济“服务业强、工业弱”的分化格局下,可能要等待PPI企稳→工业企业利润→A股盈利的传导。市场估值已充分定价“弱现实+弱预期”,股市和国债收益率均接近去年10月低点,但无风险利率的下行被高风险溢价对冲。要打破“弱预期”看政策,走出“弱现实” 看ROE企稳。负债端的驱动力可能有限,市场缺乏强有力的增量资金,存量资金博弈的局面难改变。

风险和不确定性:美国加息超预期,中国经济增长动能不足,中美关系不稳定。

一、宏观经济

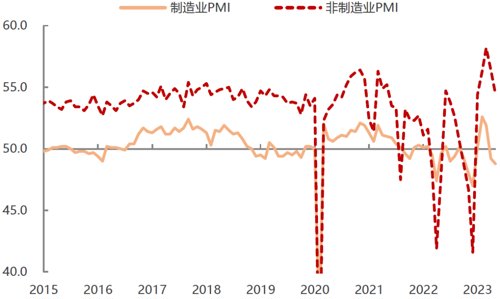

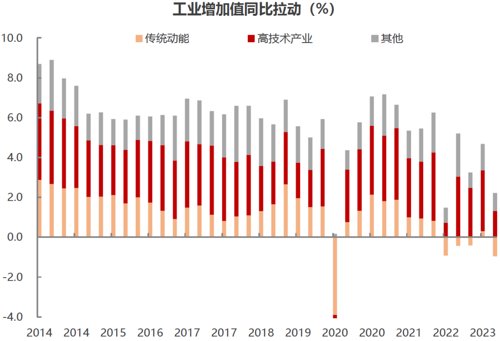

随着消费场景的修复,中国经济在一季度修复较快,但随着积压需求的释放效应逐步消褪之后,二季度经济动能明显环比放缓,符合政治局会议判断的“当前我国经济运行好转主要是恢复性的,内生动力还不强,需求仍然不足”。经济结构分化剧烈,服务业复苏与制造业放缓并存,新动能加速难以完全对冲传统动能的放缓,经济恢复不平衡的局面有待改善。整体经济恢复调整仍需要一段时间。

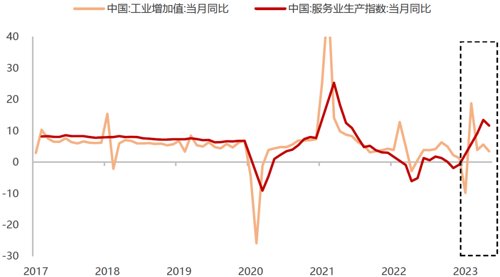

图1:服务业复苏与制造业放缓并存

数据来源:Wind,东方红资产管理

图2:新动能加速难以完全对冲传统动能的放缓

注:传统动能包括非金属矿采选业,纺织业,纺织服装、服饰业,皮革、毛皮、羽毛及其制品和制鞋业,木材加工及木、竹、藤、棕、草制品业,家具制造业,造纸和纸制品业,印刷和记录媒介复制业,文教、工美、体育和娱乐用品制造业,化学纤维制造业,橡胶和塑料制品业,非金属矿物制品业,黑色金属冶炼和压延加工业,金属制品业;高技术产业包括化学原料和化学制品制造业,医药制造业,通用设备制造业,专用设备制造业,汽车制造业,铁路、船舶、航空航天和其他运输设备制造业,电气机械和器材制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业,废弃资源综合利用业业,金属制品、机械和设备修理业。

数据来源:Wind,东方红资产管理

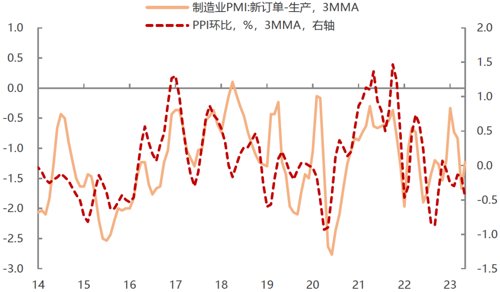

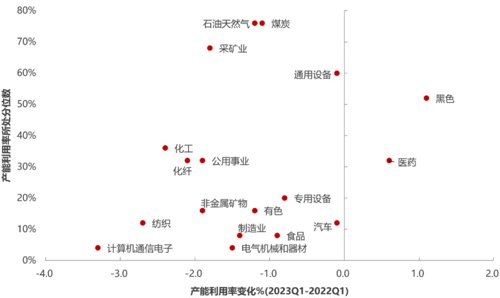

需求恢复逐步弱于供给恢复,短期供需环境改善有待时日。供需环境会决定企业未来的生产、投资活动:短期来看,供需环境将影响产品价格以及企业生产行为;中期来看,供需环境会影响资本利用率,进而影响企业未来的产能投资行为。

从生产端来看,制造业企业需求恢复弱于供给恢复,体现在工业品疲弱的价格,指向企业短期更倾向于继续处于主动去库存阶段。从产能投资端来看,除煤炭、油气、采矿等上游行业以外,大部分行业的产能利用率相较去年同期出现下滑,使其产能利用率降至历史20%分位数以下。

图3:需求放缓使得供需结构恶化,

也体现在工业品价格的疲弱上

数据来源:Wind,东方红资产管理

图4:需求疲弱使得大部分行业产能利用率降至历史低位

数据来源:Wind,东方红资产管理

需求不足的背后是居民收入预期放缓、地方政府“土地财政”模式遇阻、外需放缓。企业需求本质上来自于三个层面:居民消费支出、政府部门投资支出和海外需求。而当前居民收入预期放缓使得消费支出增速中枢下降,地方政府“土地财政”模式受阻使得投资增速放缓,全球经济大环境放缓叠加中美博弈使得外需放缓。需求不足将导致企业及全社会回报率下降,其中企业投资回报率下降体现为上市制造业企业ROIC放缓,这将显著影响企业(尤其是私营企业)的投资信心。

图5:全社会回报率下降,

后续制造业投资增速面临放缓压力

数据来源:Wind,东方红资产管理

图6:企业(尤其是私营企业)的投资信心不足

数据来源:Wind,东方红资产管理

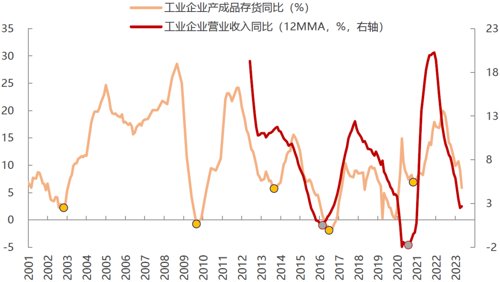

参考库存周期,本轮经济真正企稳或需要等到2023年底2024年初:从历史上的库存周期来看,价格往往是库存周期的领先指标,从PPI同比见底到库存增速见底平均间隔约6个月。根据预测,本轮PPI同比增速可能于7月见底,这意味着库存增速可能在2023年末或2024年初见底。

当前中国经济处于主动去库存阶段,放大了经济“需求不足”的感受。参考历史上库存周期的时滞规律,如果本轮库存增速在2024年初见底,那么有可能在2023年四季度进入被动去库存阶段。当经济进入被动去库存阶段时,通常供需环境已有所改善。当然,具体时点仍需观察本轮后续需求政策以及去库存进程。

图7:PPI领先于库存周期

数据来源:Wind,东方红资产管理

图8:新一轮补库周期开启往往需要看到需求先行改善

数据来源:Wind,东方红资产管理

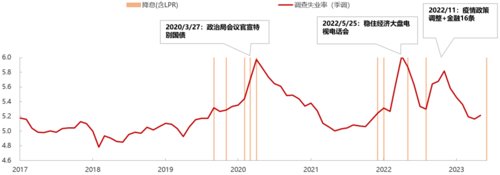

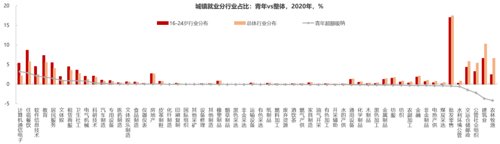

经济压力下,就业压力上升,尤其是年轻人就业的结构性问题突出:5月数据显示16-24岁青年失业率高达20.8%;随着7-8月高校毕业季将至,稳就业进入关键期。年轻人更偏好高端制造与服务业,建筑业对年轻人的吸引力不大。吸纳青年超额就业(16-24岁城镇就业分行业占比-整体城镇就业分行业占比)前几的行业集中在高端制造&服务业,包括计算机通信电子、住宿餐饮、软件信息技术、教育、居民服务、文体娱、租赁商服、卫生社工、电气机械。这意味着,要解决年轻人失业的问题,也需依靠产业结构调整,而非“走老路”。

降息或是政策发力的序幕,新一轮稳增长或在路上。央行开展降息并引导LPR下调仅是新一轮逆周期调节的第一步,6月国常会明确研究推动经济持续回升向好的一批政策,反映政策稳增长力度正在加码,后续财政、货币政策都有可能出台更多增量措施以稳定经济大盘。政策可能以整体宽松和结构性呵护为主,大开大合的刺激概率不高。

图9:2019年以来失业率走高时,

政策往往会有呵护

数据来源:Wind,东方红资产管理

图10:年轻人更偏好高端制造&服务业,

建筑业对年轻人的吸引力不大

数据来源:Wind,东方红资产管理

从政府调研方向和重大会议部署看,未来政策方向可能更偏向于支持“现代化产业体系”建设。二季度以来,领导人先后于广东、湖南、海南、山东、北京等地进行考察调研,主要聚焦于先进制造业和科技创新。两会《政府工作报告》和4月政治局会议都将“加快建设现代化产业体系”放在重要的位置。

建设现代化产业体系的四条主线当中,一是提升保障能力,重点领域包括粮食、能源、关键基础材料、国防军队建设等;二是保证自主可控,包括核心零部件、基础工艺、电子元器件、关键基础软件等产业基础再造,及电力设备、新能源、通讯设备等重大技术装备攻关;三是提升竞争能力,包括传统产业升级和战略新兴产业壮大;四是抢占国际竞争高地,重点领域包括数字经济、人工智能等。

图11:建设现代化产业体系四条主线,

科技创新是重中之重

数据来源:《党的二十大报告辅导读本》,东方红资产管理

二、市场展望

1. A股等待转机,盈利对工业复苏更敏感

业绩方面,上市公司盈利与工业企业利润增速同步性强,后者与PPI走势高度一致。如果PPI三季度见底,库存周期四季度见底,企业盈利可能有所好转。

政策方面,上半年主要依赖于自然修复,随着新一届政府完成换届,“大兴调查研究之风”进入解决问题阶段,下半年政策可能再发力,建议关注7月政治局会议及10月三中全会。

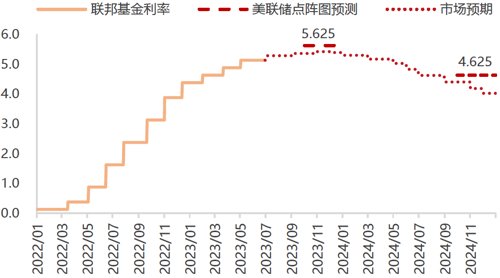

海外方面,美国通胀仍有韧性,加息预期在上半年多次反复,7月可能继续加息,下半年有望结束本轮加息周期,建议关注美联储议息会议及8月底Jackson Hole全球央行年会。

图12:传导路径为PPI→工业企业利润→A股盈利

数据来源:Wind,东方红资产管理

图13:市场预期美联储货币政策的转向在2023Q4

数据来源:Wind,东方红资产管理

本轮经济修复表现分化,呈现“弱复苏,强分化”特征,前期受疫情影响更大的服务业展现较强的复苏弹性,而工业复苏乏力。2023年1-5月服务业生产指数累计同比达到9.1%,同期规模以上工业增加值累计同比仅为3.6%。

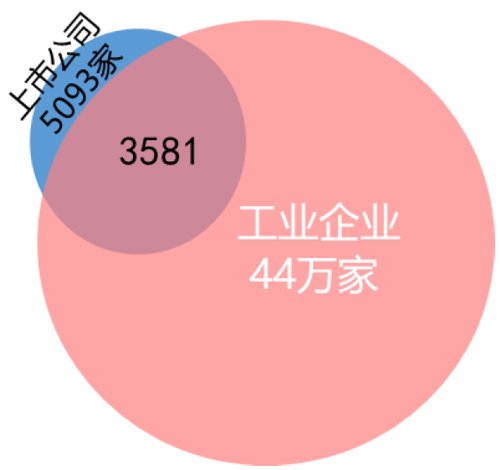

A股上市公司中七成属于工业,业绩对工业复苏更敏感。A股5000家上市公司中70%左右为工业企业,上市公司盈利与工业企业利润增速同步性强,因此股市对工业复苏更敏感,与服务业复苏的相关性则相对较弱。

图14:服务业复苏强,工业复苏弱

数据来源:Wind,东方红资产管理

图15:A股上市公司70%左右为工业企业,

股市对工业复苏更敏感

数据来源:Wind,东方红资产管理

2. 等待价格企稳信号,

市场已充分定价“弱现实+弱预期”

PPI与工业企业利润走势基本一致。PPI扩张周期往往是工业企业盈利的改善周期,从历史趋势来看,价格走势与利润走势基本同步。若下半年PPI企稳回升,则将有利于支撑企业盈利改善。5月PPI同比增速进一步下探至-4.6%,主要系内、外需定价商品共振走弱影响。后续PPI走势取决于国内工业需求端变化,内需修复放缓下政策再发力的必要性在提升;库存周期见底,也会对价格和企业盈利形成支撑。

图16:PPI和工业企业利润走势高度相似

数据来源:Wind,东方红资产管理

图17:A股(非金融)盈利周期与库存周期基本同步

数据来源:Wind,东方红资产管理

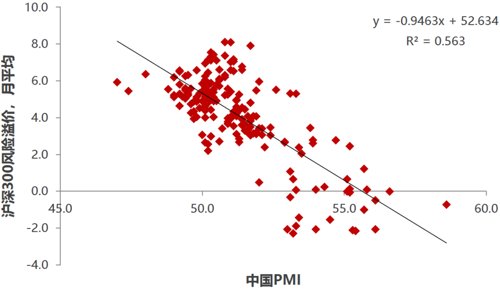

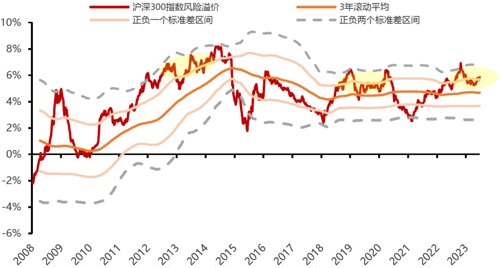

股市和国债收益率均接近去年10月低点,无风险利率的下行被高风险溢价对冲。当前资产价格已经隐含过度悲观的经济预期,当前十年期国债利率已下行至2.7%下方,接近去年低点;但二季度以来沪深300的风险溢价再度抬升,抵消了无风险利率下行的效果。

图18:当利率下行反映的是反应对未来增长的担忧,

风险溢价抬升

数据来源:Wind,东方红资产管理

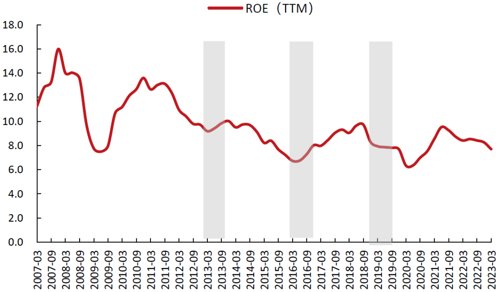

经济预期导致股权风险溢价难以有效下降,进而压制A股。风险溢价是经济增长的函数ERP=f(g),在经济弱复苏的年份,风险偏好的修复往往有“天花板”,如2013-2014年、2019年的风险溢价中枢和波动区间也都出现了上移,较难回归到均值以下的位置。当下对于长期增长和地缘政治的悲观预期,制约估值修复的空间。

图19:风险溢价与经济增长呈现负相关性

数据来源:Wind,东方红资产管理

图20:风险溢价中枢类似2013-2014、2019年,

可能长时间处于高位

数据来源:Wind,东方红资产管理

历史上熊市过后的第一波修复行情均有所回撤。2013年、2016年及2019年熊市结束、第一波反弹后均有回撤,往往是经济边际走弱,复苏基础不牢固,或政策收缩,比如2013年“新国五条” 、2019年4月政治局会议转向。

下半年政策或将更积极。历史经验来看,打破“弱预期、弱现实”需要看到稳增长政策信号明确(如2013年、2019年),或者基本面明显改善(如2016年)。以6月下旬国常会研究推动经济持续回升向好的一批政策措施为开始,下半年政策端有望更加积极。

图21:2013、2016及2019年熊牛转折第一波行情后均有回撤

注:T为最低点,阶段1为第一波反弹、阶段2为第一波回撤

数据来源:Wind,东方红资产管理

图22:历史上走出“弱现实”往往伴随着ROE企稳乃至回升

数据来源:Wind,东方红资产管理

3. 负债端风险偏好有待改善

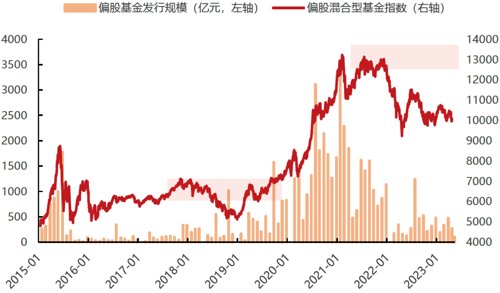

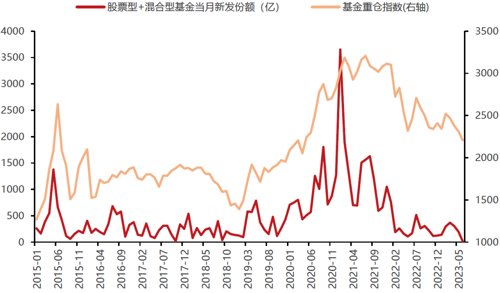

2023年年初至今公募新基金发行持续低迷,市场缺乏强有力的增量资金。截至6月初主动权益型基金累计发行份额仅不到800亿份,较去年同期下滑20%。可能原因一是2020-2021年主动权益型基金规模快速扩张,其增速明显高于可投资资产总规模增速,表明居民在一定程度上已透支了未来的风险预算;二是公募基金净值尚未修复形成拖累,负债端风险偏好改善或需等待市场确认反转。

图23:一轮大的行情往往需要资产端&负债端的共振

注:偏股混合型基金指数代码885001

数据来源:Wind,东方红资产管理

图24:基金发行和基金重仓股走势总体较为同步

数据来源:Wind,东方红资产管理

三、风险与不确定性

1. 美国加息超预期:美联储虽然暂停加息,但仍维持鹰派立场,最近通胀和就业数据的韧性不支持正式结束加息的合理性,市场可能低估了美联储进一步收紧的风险。若美元和美债利率进一步上行,人民币资产将面临压力。

2. 中国经济增长动能不足:从增长动能的角度来说,经济复苏仍缺乏抓手。过去三年给经济主体带来了心理性和财务性的疤痕效应,无论是居民、企业还是地方政府的资产负债表,在自然条件下的修复都需要一定时间。房地产可能依然不会“作为短期刺激经济的手段”,地产调控政策力度和效果在一线和非一线城市不对等的问题突出,推高房价风险成为房地产需求政策放松的掣肘。

3. 中美关系不稳定:中美长期竞争格局不变,民主党在面临明年大选压力的情况下可能会频繁地打“中国牌”来争取政治得分,对中国新能源、半导体等产业的打压性贸易政策、制裁措施可能升级。

风险提示:

本材料中包含的内容仅供参考,信息来源于已公开的资料,我司对其准确性及完整性不作任何保证,也不构成任何对投资人的投资建议或承诺。市场有风险,投资需谨慎。读者不应单纯依靠本材料的信息而取代自身的独立判断,应自主做出投资决策并自行承担投资风险。本材料所刊载内容可能包含某些前瞻性陈述,前瞻性陈述具有一定不确定性。

2023-07-10 18: 11

2023-07-10 18: 10

2023-07-10 18: 08

2023-07-10 17: 30

2023-07-10 17: 26

2023-06-21 17: 24