宏观策略观点摘要

【宏观事件】工业企业利润;财政数据

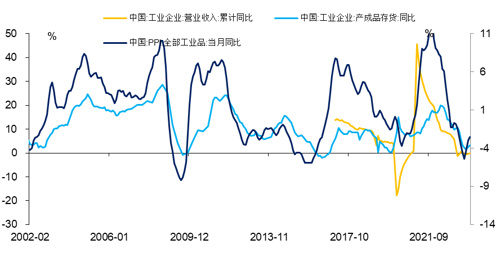

1)1-9月全国规模以上工业企业利润同比下降9.0%,降幅较上半年、一季度分别收窄7.8和12.4个百分点。一、二季度工业企业利润同比分别下降21.4%和12.7%,三季度利润增长7.7%。

2)1-9月全国一般公共预算收入同比增长8.9%,一般公共预算支出同比增长3.9%;全国政府性基金预算收入、支出分别同比下降15.7%、17.3%。广义财政收、支累计增速差为5.6%,较上月下降,9月以来广义财政力度持续加大。

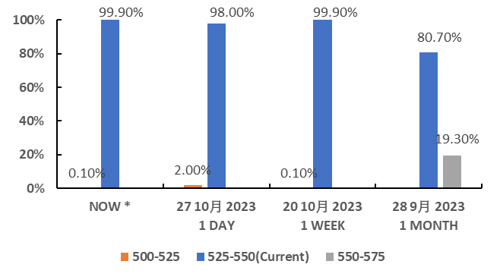

【宏观及流动性】市场预计美联储11月会议极大概率暂停加息

1)海外:美国9月PCE报告喜忧参半,消费者支出大幅加速;关注下周美联储议息会议,市场预计暂停加息概率几乎为100%

2)国内:短端利率有所分化,长端利率小幅上行

【市场观察】A股回升,美股回落,流动性有所回升。除消费以外,主要赛道拥挤度普遍回升

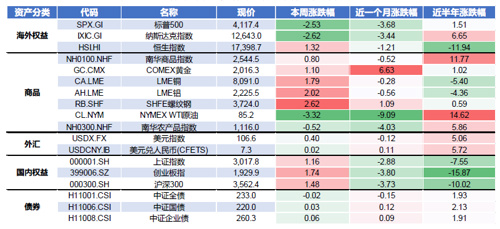

1)资产表现:A股回升,美股回落,商品市场普遍上涨

2)利率水平:短端利率有所分化,长端利率小幅上行,信用利差保持稳定

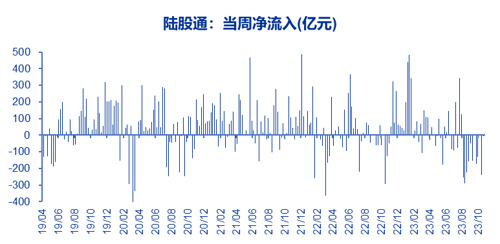

3)微观流动性:北上资金维持净流出,基金新增规模小幅回升

4)市场情绪:见顶指标有所上行,细分赛道拥挤度有所回落

【策略观点】积极因素不断累积,关注超跌成长配置机会

美国三季度经济增长4.9%,个人消费支出和私人库存投资是拉动经济的主要因素,市场预期后续美国经济将边际走弱,本周美债收益率破5%后震荡走弱,美国三大股指全线收跌,美联储年内大概率不再加息。国内层面,与历次特别国债不同的是,此次特别国债纳入赤字安排,信号意义明显,传递出更为积极的宽财政信号,23Q4财政预算调整或意味着2024 年财政将靠前发力,有望扭转市场对经济增长的预期,显著提振市场信心。从基本面角度来看,盈利向上的趋势正在被确认,9月规模以上工业企业利润同比上涨11.9%,增速较8月收窄5.3个百分点,“量”“价”共同推动9月工业企业经营效益改善,往后看内外需有望继续修复,从而进一步夯实工业企业的补库意愿。

近期A股市场调整幅度较大,探明“市场底”短期或有反复,但中期趋势已很明确,政策面积极作为和盈利面向好支撑市场震荡向上。社保基金会召开2023年境内投资管理人座谈会,“A股进入长期配置价值的窗口期,要强化逆周期投资思维”已成共识,后续增量资金大概率陆续入场。参考历次底部反弹行情,市场风险偏好抬升后,成长方向往往有不错的表现。配置方面,一则关注明显超跌且明年景气度上行的电子(半导体、消费电子)、医药(创新药、CXO)。二则关注政策层面出现积极变化的基建链,如建材、有色(铜铝)等领域。三则关注高质量发展叠加战略安全的高端制造业,如军工、通信。

9月工业企业效益数据分析:主动补库的信号愈加明显

9月全国规模以上工业企业绩效数据。9月份,规模以上工业企业营业收入累计同比增速为0%;规模以上工业企业利润累计同比增速为-9%(1-8月为-11.7%)。

营业利润累计同比增速降幅连续7个月收窄,继续爬坡回升,具体看9月当月,规上工业企业当月利润增速仍然保持高位,录得12.11%(8月为17.6%),利润回升趋势未改。与8月份相比,主营业务收入利润率出现回升,主营业务成本率、应收账款平均回收期、产成品存货周转天数下降。

上游采选业中,有色金属矿采选累计利润增速表现较高,其他行业均为负值。从当月同比看,黑色金属矿采选业利润同比保持高位,石油和天然气开采业由负转正。

受下游需求逐渐恢复、工业品出厂价格持续回升和同期基数较低多重因素的影响,中游原材料加工业利润增速改善幅度较大,行业利润明显恢复。相对而言,中游装备制造业累计利润增速有所回落,其中电气机械及器材制造增速下行幅度较大,但整体行业仍然呈现出稳健的增长态势。

下游制造业利润延续改善的态势,但除了橡胶和塑料制品、木材加工利润增速较高以外,多数行业利润的改善仍有较大空间,仍需扩大内需政策的持续发力。

整体来看,工业企业累计利润增速持续爬坡,当月利润增速连续两个月为正(8月为17.6%,9月为12.1%),再次说明企业增速向上的趋势较为确定,但整体恢复节奏依然没有明显加快;值得注意的是,企业产成品库存增速连续两个月回升、营业收入累计增速由负转为0值、PPI当月增速降幅继续收窄,这均说明企业从被动去库存继续向主动补库存迈进。

图1:主动补库迹象更加明显

数据来源:wind,新华基金

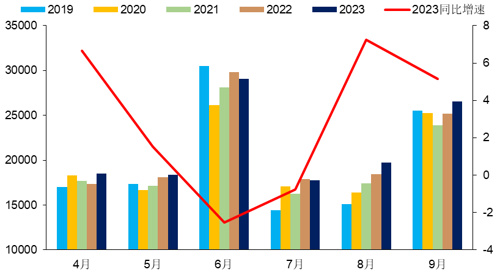

9月财政数据分析:财政积极性继续提升

9月一般公共预算收入增速回升,税收和非税收入均改善。9月一般公共预算收入同比-1.3%(前值-4.6%),今年4月以来首次回升,其中税收收入同比0.9%,非税收入同比-7.4%,均较8月增速回升。9月一般公共预算支出力度仍强。9月一般公共预算支出同比5.2%,虽然较8月下降2.0%,仍然处于年内的较高水平。

9月一般公共预算收入增速回升,税收收入增速重新回正,与8月各项经济指标重新回暖有关,例如消费复苏对相关税收的提振明显,企业利润改善带动所得税年内首次正增长。随着居民消费能力与消费意愿提升、库存周期向补库切换、价格与利润同步回升,下一阶段税收有望延续回暖势头。

9月一般公共预算支出力度仍强,处于年内的较高水平,结构上基建相关支出发力、稳增长力度加码,民生领域支出高增、稳就业效果显现。随着近期赤字调增,今年底到明年的一般公共预算支出力度有望进一步加强。

今年赤字率突破传统“3%红线”约束的信号意义值得关注,下一阶段要密切关注明年的经济增长目标是否设定在较为积极的水平以及赤字率是否能够继续保持在3%之上。

9月政府性基金收支差异走阔。支出方面,8-9月专项债发行提速,叠加去年基数较低,9月政府性基金支出增速达到今年以来最高水平。收入方面,9月土地出让收入增速又有所下降,房地产政策优化在一定程度上提振了居民的看房意愿和部分城市的商品房交易,而传导至房企拿地可能还需要一段时间。

往后看,考虑到今年地方专项债仍有少量剩余,特殊再融资债券大规模发行有利于缓解地方债务压力,政府性基金的支出水平将继续强于收入水平。

图2:近年一般公共预算支出情况

数据来源:wind,新华基金

国内经济基本面:生产保持稳定,地产销售继续回升

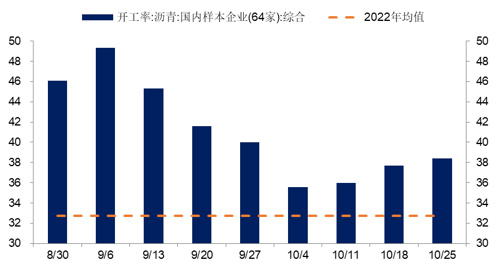

生产高频指标基本保持稳定。上周开工率和产能利用率高频指标走势略有回落,产量高频指标小幅改善。沥青开工率继续回升,但纯碱开工率走弱。玻璃产能利用率继续上升,而煤矿产能利用率下降。产量方面,螺纹钢、热卷、沥青和水泥产量环比改善。当前生产形势环比走势保持稳定,随着基数下降,同比增速有望进一步回升。

图3:沥青开工率继续回升

数据来源:wind,新华基金

商品房销售继续改善:上周(10月21日-10月27日)30城商品房成交面积为319.82万平方米,环比增长21.3%,同比增长4.7%。上周销售形势回到9月最后一周的水平,显示地产政策调整的影响可能正逐步显现,尤其同比增速再次由负转正值得关注。

图4:30大中城市商品房成交面积

数据来源:wind,新华基金

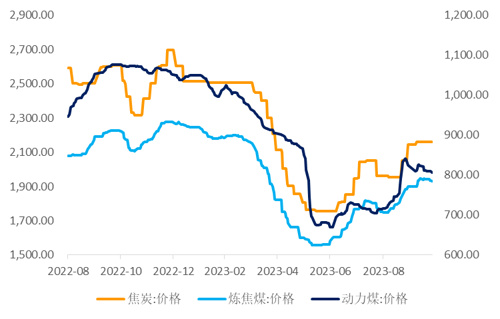

国内经济基本面:煤炭价格下跌,黄金价格走弱

煤炭现货价格下跌:截至10月26日,焦炭价格为2160元/吨,环比持平,动力煤价格为806元/吨,环比下跌4元/吨,焦煤价格为1930元/吨,环比下跌11元/吨。

图5:煤炭价格下跌

数据来源:wind,新华基金

伦金价格走弱:上周上期货黄金主力合约收盘价为476.98元/克,环比上涨0.3元/克,环比上涨0.06%。伦敦现货黄金价格为1982.9美元/盎司,环比下跌5.6美元/盎司,跌幅为0.28%。

图6:黄金价格走弱

数据来源:wind,新华基金

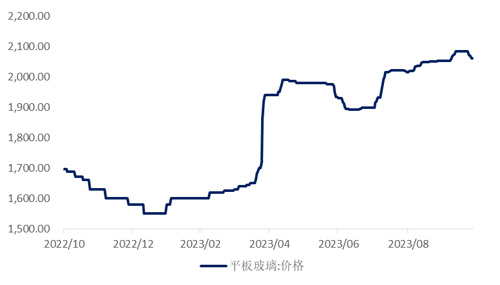

国内经济基本面:玻璃价格下跌,水泥价格回升

平板玻璃价格下跌:上周平板玻璃价格为2060元/吨,环比下跌23元/吨,浮法玻璃价格上周下跌9元/吨至2089元/吨

图7:平板玻璃价格下跌

数据来源:wind,新华基金

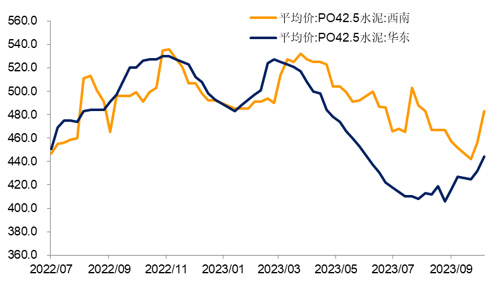

全国水泥价格上涨:上周西南地区水泥价格为483元/吨,环比上涨27元/吨,华东地区水泥价格为444元/吨,环比上涨12元/吨。全国水泥均价环比上涨6元/吨至326元/吨。

图8:水泥价格回升

数据来源:wind,新华基金

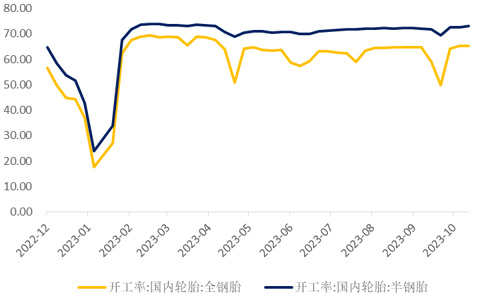

国内经济基本面:轮胎开工率上升,涤纶长丝价格下跌

轮胎开工率上升:上周全钢胎开工率为65.30%,环比上升0.13个百分点;半钢胎开工率为 73.08%,环比上升0.45个百分点。

图9:轮胎开工率上升(%)

数据来源:wind,新华基金

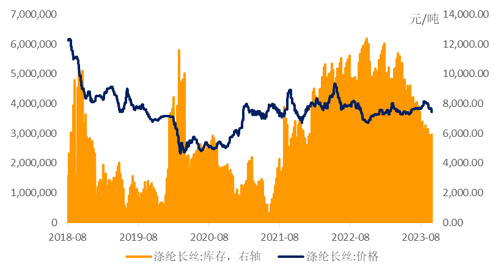

涤纶长丝价格下跌:截至10月27日,涤纶长丝价格为7450元/吨,环比下跌250元/吨,跌幅为3.2%。同期,库存上升1.79万吨,涨幅为0.6%。

图10:涤纶长丝价格下跌、库存上升

数据来源:wind,新华基金

国内经济基本面:国内出行数据回升,汽车销量上升

上周国内民航班机架次回落:上周执行国内航班执行85565架次,环比持平,同比增长200.9%。9大城市地铁客流量再度回升,保持在4亿人次以上。

图11:国内航班数量上升

数据来源:wind,新华基金

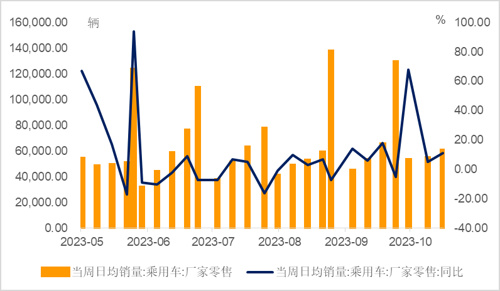

汽车销售销量上升:10月22日当周乘用车日均销量59600辆,环比增加5952辆,同比增速回升至11%。

图12:上周汽车销售同比增速、环比销量均上升

数据来源:wind,新华基金

国内经济基本面:出口集运指数有所改善

BDI指数下跌:截至10月27日,BDI指数为1563,当周下跌23.6%,同比下跌22.5%。

图13:BDI指数涨幅收窄

数据来源:wind,新华基金

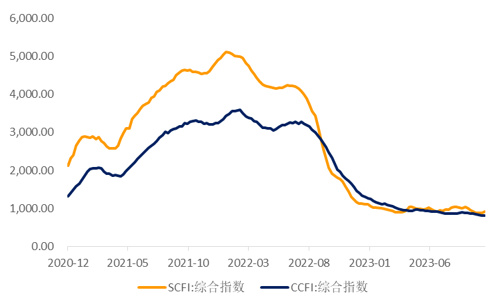

SCFI上涨、CCFI下跌:上周,SCFI指数为1012.6,环比上涨10.3%。CCFI指数为811.5,环比下跌0.7%。

图14:SCFI上涨、CCFI下跌

数据来源:wind,新华基金

国内流动性:短端利率有所分化,长端利率小幅上行

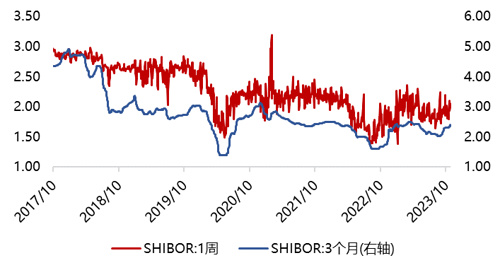

短端利率有所分化:SHIBOR1周下行5BP至2.05%,SHIBOR3M上行6BP至2.4%。

图15:短端利率有所分化

数据来源:wind,新华基金

长端利率小幅上行:10Y国债收益率上行1BP至2.71%,国债期限利差(10Y-1Y)上行4BP至0.43%。

图16:长端利率小幅上行

数据来源:wind,新华基金

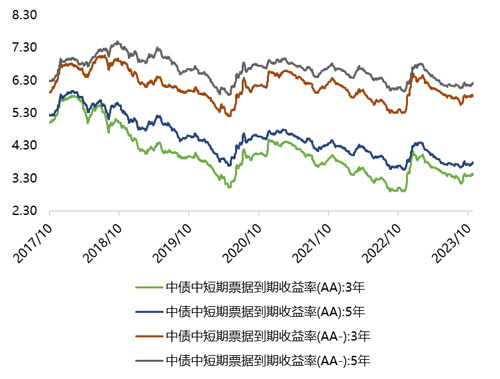

信用利差:3年期、5年期利差保持稳定:3年期2A企业债信用利率下行3BP至3.40%、2A-企业债信用利率下行3BP至5.82%;5年期2A企业债信用利率上行4BP至3.79%,2A-企业债信用利率上行4BP至6.21%。

图17:信用利差保持稳定

数据来源:wind,新华基金

海外流动性:关注下周利率决议,市场坚信利率将维持不变

十年期美债收益率有所回落,美元指数有所回升:10月27日,十年期美债收益率为4.84%,较上周五(4.93%)有所回落,美元指数回升至106.58。

图18:十年期美债收益率有所回落,美元指数有所回升

数据来源:wind,新华基金

关注下周美联储议息会议,市场预计暂停加息概率几乎为100%:下一场美联储(FOMC)议息会议将于当地时间10月31日至11月1日召开。本月,已有多位美联储官员接连表示“美联储不需要再次提高利率”,“需要在一段时间内保持这种限制性的政策立场” 。截至目前,美联储11月维持利率在5.25%-5.50%区间不变的概率为99.9%。到12月维持利率不变的概率为80.1%,累计加息25个基点概率为19.8%。

图19:市场预计11月会议暂停加息的概率为99.90%

数据来源:CME Group,新华基金

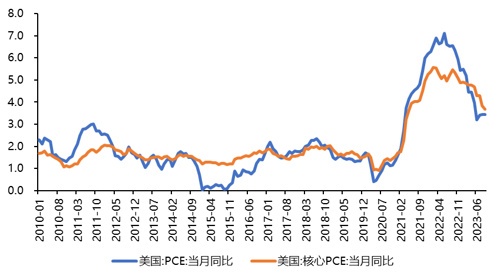

美国9月PCE报告喜忧参半,消费者支出大幅加速:美国9月核心PCE物价指数同比上升3.7%,创2021年5月来新低,预期3.7%,前值3.9%;环比上升0.3%,符合预期,创2023年5月以来新高,前值0.1%。美国9月个人支出环比上升0.7%,预期0.5%,前值0.4%。同时,美国9月消费者支出大幅加速,美国第三季度GDP年化增长率达4.9%,经济增速创近两年新高。

图20:美国9月核心PCE物价指数3.7%,创2021年5月来新低,符合预期

数据来源:CME Group,新华基金

全球资产表现:A股回升,美股回落,商品市场普遍上涨

A股有所回升,美股有所回落:10月23日至10月27日,上证指数上涨1.16%,沪深300上涨1.48%,创业板指上涨1.74%;标普500指数下跌2.53%,纳斯达克指数下跌2.62%,恒生指数上涨1.32%。

商品市场普遍上涨,原油回落:10月23日至10月27日,黄金上涨1.10%,LME铜上涨1.79%,LME铝上涨2.02%,SHFE螺纹钢上涨2.62%,NYMEX原油下跌3.32%。

图21:A股回升,美股回落,商品市场普遍上涨

数据来源:wind,新华基金

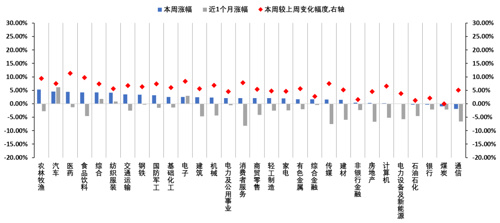

A股回顾:农林牧渔、汽车、医药领涨,通信、煤炭领跌

农林牧渔、汽车、医药涨幅居前,通信、煤炭、银行跌幅居前:农林牧渔(5.25%)、汽车(4.58%)、医药(4.49%) 领涨,通信(-1.95%)、煤炭(-1.00%)、银行(-0.38%) 领跌。

图22:农林牧渔、汽车、医药领涨,通信、煤炭、银行领跌

数据来源:wind,新华基金

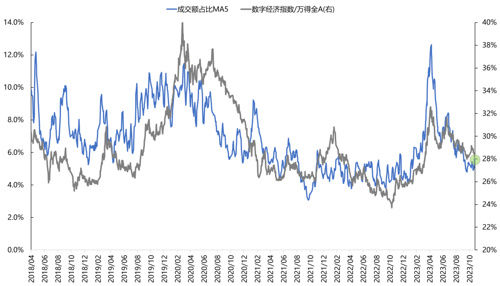

股市流动性:成交额有所回升,北向资金维持净流出

成交额有所回升:10月23日至10月27日,万得全A日均成交额为8418.98亿,环比上周上行694.56亿。

图23:日均成交金额有所回升

数据来源:wind,新华基金

融资余额净流入,陆股通维持净流出:本周融资余额为15394.66亿元,净流入24.08亿(上周净流入13.30亿);陆股通本周净流出4.46亿元。

图24:融资余额周度变化

数据来源:wind,新华基金

基金发行小幅回升:10月23日至10月27日新发基金24.89亿,环比上周增加7.43亿。

权益型基金仓位持平上周:股票型基金仓位中位数86.23%,环比下降0.09%,混合型基金仓位中位数77.71%,环比上升1.21%。

图25:基金发行小幅回升

数据来源:wind,新华基金

买入计算机、汽车、钢铁,卖出食品饮料、电气设备、家用电器:10月23日至10月27日净流出4.46亿。

图26:陆股通净流出4.46亿

数据来源:wind,新华基金

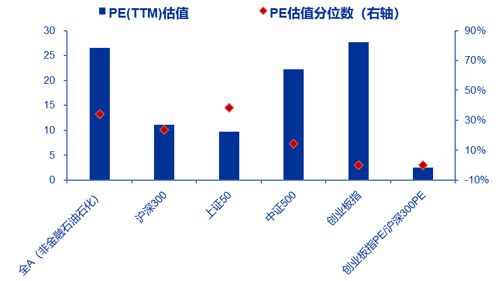

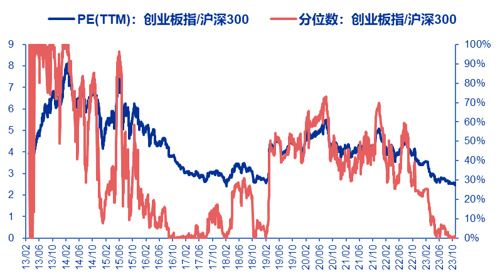

股市估值: 本周估值上行,在40%分位数左右

绝对估值:本周万得全A (非金融、石油石化) PE为27.0倍 (上周为26.6倍),处于2010年来37.5%分位;创业板指PE为28.5,处于2010年来0.9%分位。

图27:绝对估值下行

数据来源:wind,新华基金

相对估值:本周创业板指PE/沪深300PE为2.6,处于2010年以来1.2%分位。

图28:相对估值处于1.2%分位

数据来源:wind,新华基金

情绪观察:除消费以外,主要赛道拥挤度均有所回升

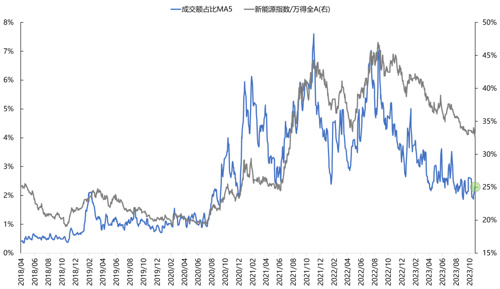

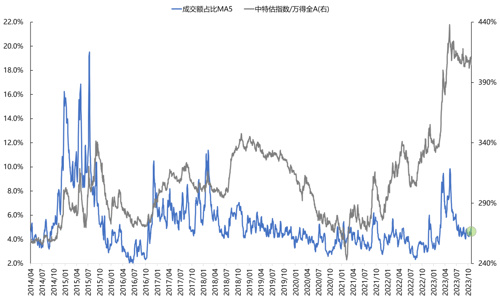

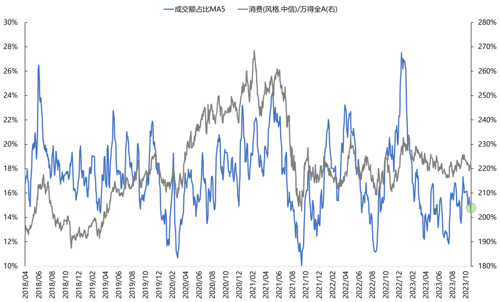

数字经济、中特估、新能源拥挤度有所回升,消费风格拥挤度有所回落,中特估>数字经济>消费>新能源

图29:数字经济拥挤度有所回升

数据来源:wind,新华基金

图30:新能源拥挤度有所回升

数据来源:wind,新华基金

图31:中特估拥挤度有所回升

数据来源:wind,新华基金

图32:消费风格拥挤度有所回落

数据来源:wind,新华基金

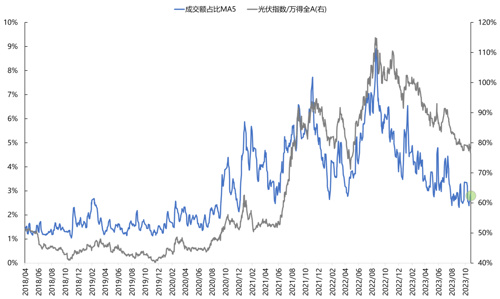

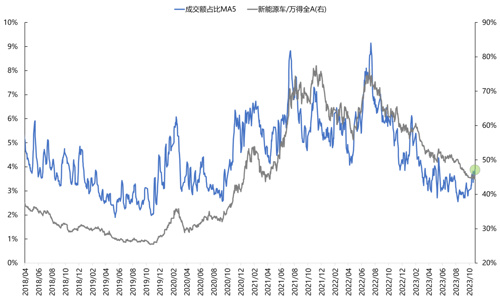

情绪观察:新能源车、光伏拥挤度均有所回升

景气赛道再做细分看:新能源车、光伏赛道拥挤度均有所回升,新能源车>光伏

图33:光伏拥挤度有所回升

数据来源:wind,新华基金

图34:新能源车拥挤度有所回升

数据来源:wind,新华基金

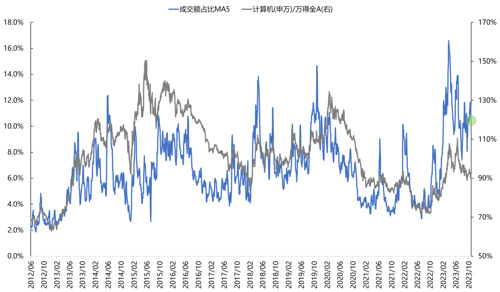

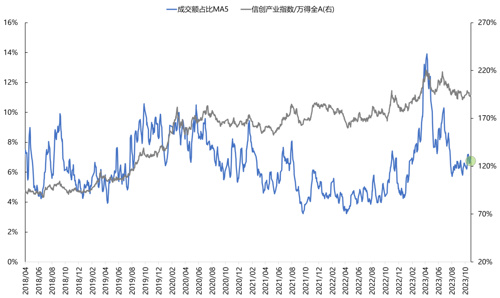

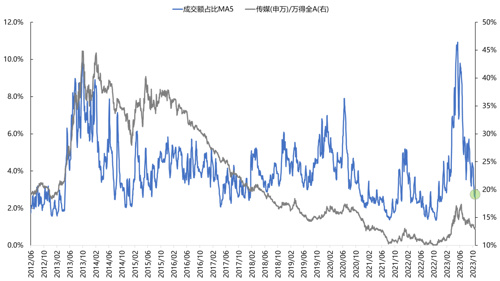

情绪观察:数字经济内部赛道拥挤度有所分化

景气赛道再做细分看:信创、传媒赛道拥挤度有所回升,计算机、半导体赛道拥挤度有所回落,半导体>计算机>信创>传媒

图35:计算机拥挤度有所回落

数据来源:wind,新华基金

图36:信创拥挤度有所回升

数据来源:wind,新华基金

图37:传媒拥挤度有所回升

数据来源:wind,新华基金

图38:半导体拥挤度有所回落

数据来源:wind,新华基金

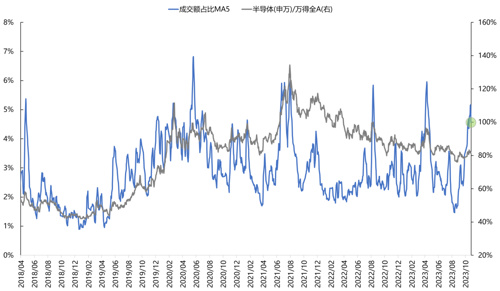

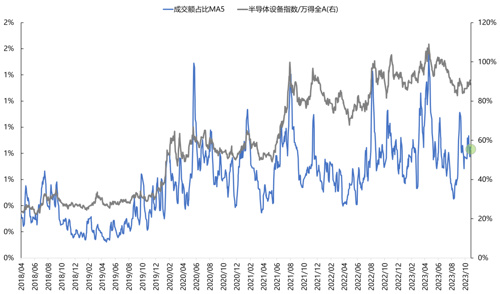

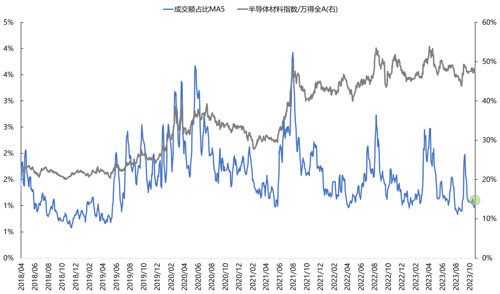

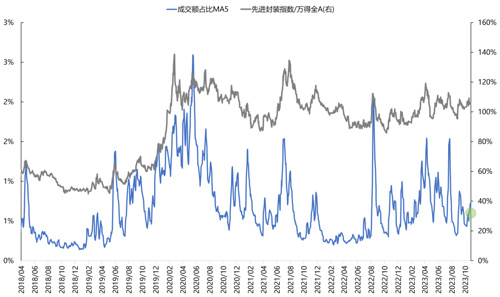

情绪观察:半导体各赛道拥挤度有所分化

景气赛道再做细分看:半导体设备、半导体材料赛道的拥挤度有所回升,半导体封测赛道的拥挤度有所回落,设备>封测>材料

图39:半导体设备拥挤度有所回升

数据来源:wind,新华基金

图40:半导体材料拥挤度有所回升

数据来源:wind,新华基金

图41:先进封装拥挤度有所回落

数据来源:wind,新华基金

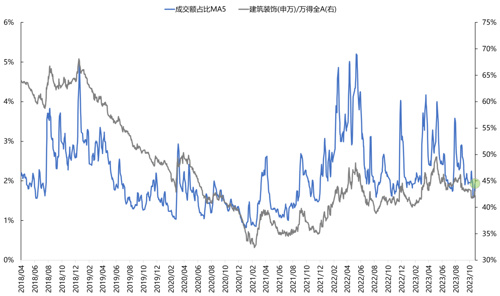

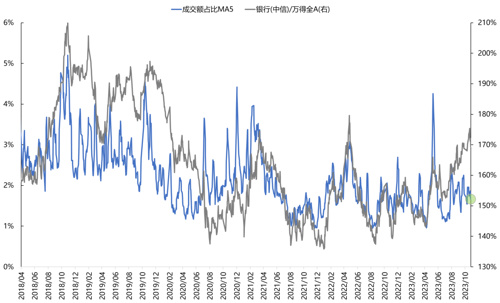

情绪观察:建筑拥挤度有所回升,银行拥挤度有所回落

景气赛道再做细分看:建筑拥挤度有所回升,银行拥挤度有所回落,银行>建筑

图42:建筑装饰拥挤度有所回升

数据来源:wind,新华基金

图43:银行拥挤度有所回落

数据来源:wind,新华基金

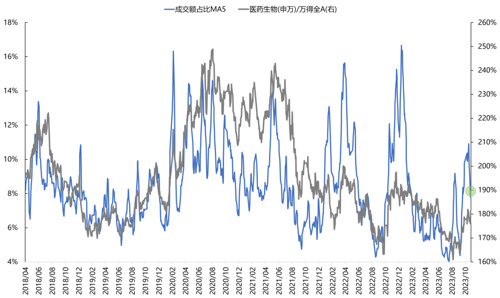

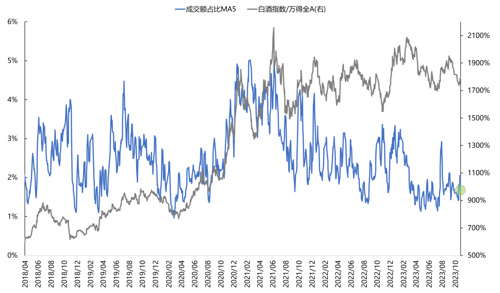

情绪观察:医药生物和中证白酒赛道拥挤度均有所回落

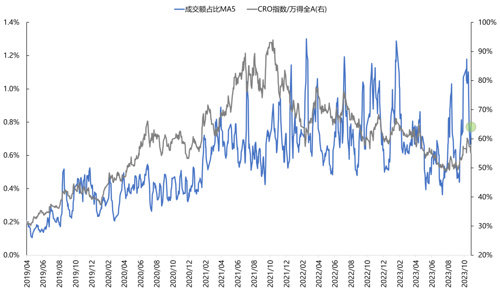

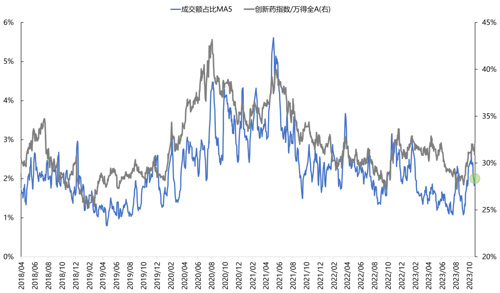

景气赛道再做细分看:中证白酒、医药生物赛道拥挤度均有所回落,CRO>创新药>白酒

图44:医药生物拥挤度有所回落

数据来源:wind,新华基金

图45:白酒拥挤度有所回落

数据来源:wind,新华基金

图46:CRO拥挤度有所回落

数据来源:wind,新华基金

图47:创新药拥挤度有所回落

数据来源:wind,新华基金

11月市场有望进入阶段性反弹区间

1、 11月市场有望进入阶段性反弹区间:

(1)从陆续发布的经济数据来看,经济弱复苏的趋势还在延续,但市场对于短期的变价变化仍然没有积极的定价:三季度当季实际GDP同比增长4.9%,两年同比4.4%,大幅高于2季度的3.3%,稍低于1季度的4.6%,远超市场的预期,主要的驱动力来自于居民消费倾向加速恢复、房地产前端有企稳迹象、库存下降缓解生产和价格压力,其中居民的消费倾向正处在2014年以来的较高位置。

(2)与此同时,赤字率的超预期上调,使得投资者对于明年经济预期的悲观明显修复。在今年完成经济目标压力不大的情况下,最新人大常委会审议通过了上调年内赤字率的决议(增发基建国债),增发完基建国债后赤字率从年初的3%上调至3.8%(高于疫情期间),对于明年的经济目标可能从此前的4%-4.5%上移至4.5%-5%左右,盈利预期进一步企稳。

(3)三季报应该就是A股公司的业绩底,业绩冲击结束后风险偏好压制有望减轻。10月市场的大跌也有很大一部分原因来自于三季度的大幅下修。而随着7月以来PPI回升意味着名义库存周期见底的同时,还是全A ROE筑底的前瞻指标,业绩下调冲击后,全部A股的业绩大概率也阶段性见底,市场风险偏好压制有望减轻。

(4)11月份提振风险偏好的事件可能会比较多,比如11月初的美联储议息会议和月中APEC会议。一方面,美债利率可能正在筑顶,最新CME利率期货显示,11月不加息板上钉钉,明年1月和3月加息的概率都不足30%,美债利率大概率要见顶回落,这也对全球资产的估值压制减轻。另一方面,市场对11月APEC会议中美双方见面的预期发酵,尤其近期双方时隔6年签订了价值几十亿美元的农产品购买协议,也为后续中美的缓和奠定基础。

2、行业层面,关注顺周期估值修复和困境反转方向的演绎:

(1)交易经济预期:如果明年经济的预期能够修复或者企稳,一些顺周期板块会提前反映这样的预期。伴随政策加码的可能性,建材、有色等基建链有阶段性修复的空间。还建议关注一些政策推动的产业方向,包括:新型工业化、算力基础设施建设、信创和半导体的国产替代。

(2)交易细分行业困境反转或者产业创新的预期:交易这部分预期,可以与交易经济预期同时存在,倾向于寻找一些经历“戴维斯双杀”且未来可能出现产业拐点的行业,这其中,半导体周期、创新药产业链、电动车,都属于从21年下半年开始戴维斯双杀的行业,目前处于基本面和PB分位数的底部,同时具有外需属性、创新属性,并且如果中美关系稳定发展,也有受益逻辑。

3、风险层面,注意关注11月初美联储议息会议和月中APEC会议是否会有超预期事件发生,当前的主要风险点可能在外部。

图48:股债收益差仍然在-2倍标准差

数据来源:wind,新华基金

- END -

风险提示及免责声明

基金有风险,投资需谨慎。投资者不应将本报告为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。报告中的内容和意见仅供参考,在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。投资者务必注意,其据此做出的任何投资决策与新华基金、新华基金员工以及关联机构无关。

本报告中的信息均来源于公开资料及合法获得的相关内部外部报告资料,新华基金对这些信息的准确性及完整性不作任何保证,不保证其中的信息已做最新变更,也不保证相关的分析不会发生任何变更。报告所载的资料、意见及推测仅反映新华基金于发布本报告当日的判断。

2023-10-30 20: 20

2023-10-30 20: 20

2023-10-30 20: 18

2023-10-30 20: 18

2023-10-30 20: 18

2023-10-30 20: 18