一顿调侃猛如虎的操作固然能吸引流量,可如果认真琢磨,就会意识到真正理解指数要比刷段子有用得多。

一般说A股3000点,指的是上证指数3000点。作为国内最早发布的指数,投资者对于A股指数的第一反应常常也是上证指数。上证指数首次突破3000点是在2007年2月16日盘中,如今已过去16年有余,这也是许多投资者在吐槽指数不涨时耿耿于怀的原因所在。

要理解指数,首先要理解指数的编制方法。上证指数既没有像美国道琼斯那样选择30只个股的平均股价,也没有像恒生指数或标普500指数那样选择成分股市值加权作为指数构成,而是采取了类似纳斯达克指数一样的全市场样本的总市值加权。当下该指数主要的成分股和权重板块有不少是在2006-2010年上市的。那几年,由于国内传统经济增速较高,这些企业被纳入指数时的估值较高。此后多年,这些企业的净利润虽然持续增长,但整体的估值中位数却明显回落。

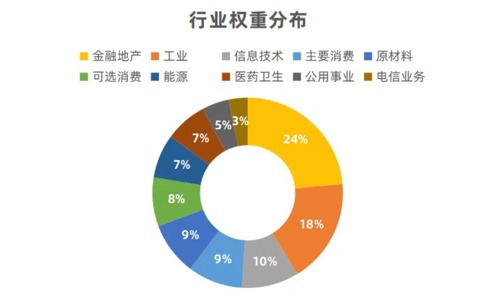

此外,上证指数更多由以金融、能源、材料为代表的传统行业构成。在这些年经济结构转型的过程中,上述行业也基本处于增盈利不增市值的阶段,拖累了指数的整体表现。

数据来源:choice数据,截至2023年11月30日

除了编制制度,上证指数作为纯价格指数,并没有体现分红的利益,因此每次股票分红,对指数来说都是损失。例如,某股票10元每股,每10股派现金10元,分红后股价变为9元每股。对股东而言,股价虽然降了,但拿到了实打实的钱,对总价值几乎没有影响(不考虑税费)。但对指数而言,股价确实下降了,分红收益却没有体现。

以沪深300指数与沪深300全收益指数(考虑分红)做对比,这16年以来仅因为分红这一点,两者年化收益相差近2%,区间涨幅可相差逾50%。事实上,上证指数中也不乏银行、地产等高权重股,这些年它们的股价虽然没有上涨,但每年都有相对稳定的分红。

数据来源:wind,统计区间2007年2月16日—2023年2月17日

可见,上证指数的涨幅与投资的实际“体感”并不能直接划等号。

更重要的是,就具体的投资而言,指数更多提供的是一个全局参考,真正决定我们收益的,则是具体标的的涨跌。不同公司的股价涨跌是由公司质地所决定,具有明显的个体特征。

这些年来A股市场表现持续分化,不同标的的持仓“体感”实际差异较大。因此,与其纠结于3000点的拉锯,倒不如把关注点集中在自己持有的标的上。

说穿了,3000点除了是个整千数,和2999点又有什么区别呢?

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

2023-12-11 20: 55

2023-12-11 20: 54

2023-12-11 19: 28

2023-12-11 19: 27

2023-12-11 19: 27

2023-12-11 19: 25