Andrew Tong

中国A股量化策略

高级投资组合经理

近年来,模型驱动的量化策略获得了更多关注。我们比较了这种策略与基本面主动型基金经理策略的差异,并推导出多经理人A股投资组合中的最优量化份额。

基本面主动型基金经理以其对公司的深入研究和行业的独到见解著称,而量化主动型基金经理则以稳定业绩著称,这在波动的市场中显得尤为关键。由于这两种风格的超额收益并不高度相关,因此,将两者结合起来可以获得额外的分散化收益。

我们以中国A股12年间(2010年12月31日至2022年12月31日)的共同基金收益为基础,考察了基本面策略和量化策略在中国A股表现上的差异。为确保研究结果的准确性,我们首先将每只基金的月度回报率与其官方基准进行对比。随后,我们基于“中等基本面经理”和“中等量化经理”的月度回报率中位数,构建了这两个群体的回报时间序列。这种方法不仅有助于量化两种策略的回报,还考虑了研究期间基金数量的动态变化。

业绩表现对比

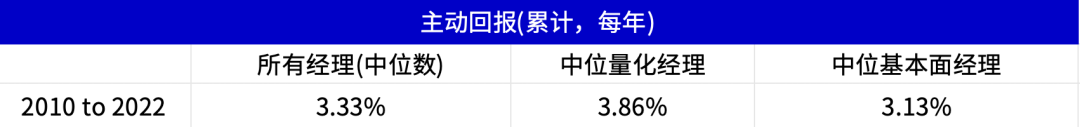

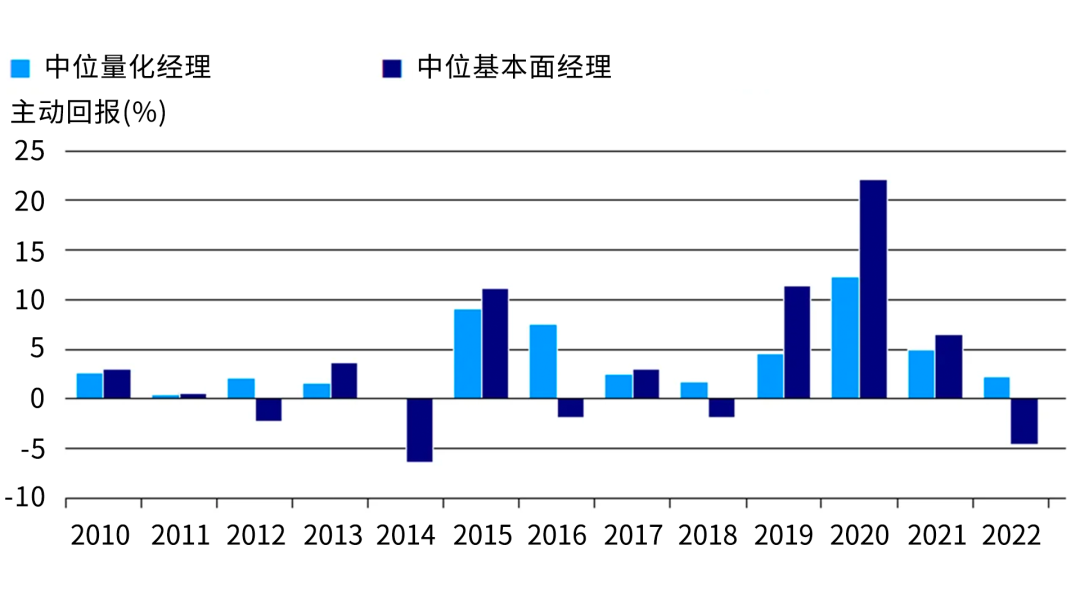

在我们的样本中,中位量化经理的表现较中位基本面经理优胜(图1),并为每年提供积极的回报(图2)。另一方面,中位基本面经理在某些年份的表现更出色,而在其他年份的表现更差。此外,阿尔法收益为正的量化经理比例更高。

图 1 - 中位量化经理的表现较中位基本面经理优胜

资料来源:WIND、景顺集团分析。2010年12月31日至2022年12月31日的共同基金数据。过去的表现并不能保证未来的结果。

图2 -中位量化基金经理过去每年的表现

都优于业绩比较基准

资料来源:WIND、景顺集团分析。2010年12月31日至2022年12月31日的共同基金数据。过去的表现并不能保证未来的结果。

具有更高风险调整回报和

阿尔法收益的潜力

多元化的优势

最后,我们对两位中位经理的月度主动回报进行了相关性分析,在整个研究期间,我们发现两者的相关性较低,仅为0.467。这意味着量化经理的阿尔法收益与基本面经理的阿尔法收益相对独立。因此,将量化基金纳入基本面管理的A股投资组合中,有助于提高投资组合的多元化程度。

量化经理的优势……

• 量化经理相对较强的业绩可能归功于其差异化的投资流程和信息处理方面的竞争优势。大多数量化经理采用系统化流程,最大限度地减少投资组合经理的主观偏见。正因为采用如此严格的风险管理方法,量化经理的业绩表现具有高度的可重复性,这并不令人意外。

• 此外,量化管理公司具备快速分析大量数据集的能力,这一优势在A股市场尤为突出。目前,A股市场拥有超过5000家上市公司。由于资源限制,许多基本面经理和经纪公司只能将研究范围限定于整个股票市场的一小部分,量化模型却可以有效地从整个市场中筛选资产错误定价。

......最优量化分配

Q

在A股投资组合中,量化策略的最佳配置是多少?

•我们将从一个既选择基本面经理又选择量化经理的假设资产所有者的角度来研究。为了明确经理选择的效用与权重分配效应,我们将为这两种情况进行分析:一种是基于中位数业绩的经理(“基准情形”),另一种是基于前四分之一业绩的经理(“高业绩情形 ”)。

• 我们为这两种情况各构建了一个有效前沿图,前沿曲线上表示着21个不同经理权重的投资组合(图4),并在每月重新平衡。在每个前沿图上,F代表100%分配给基本面经理的投资组合,而Q代表100%分配给量化经理的投资组合。

图4 - 假设的投资组合权重

资料来源:景顺集团分析。

仅用于说明目的。

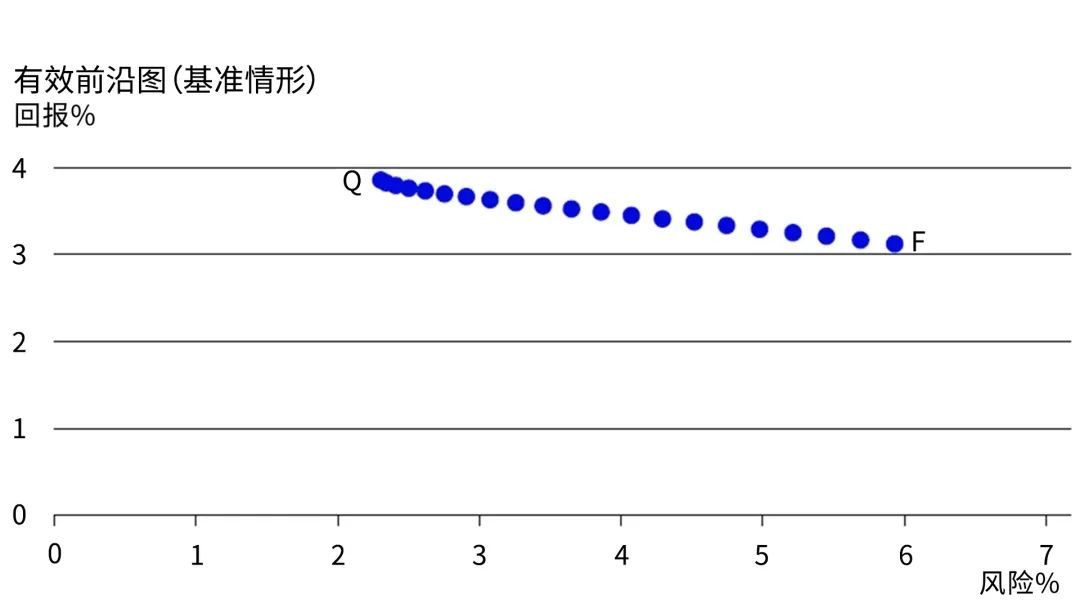

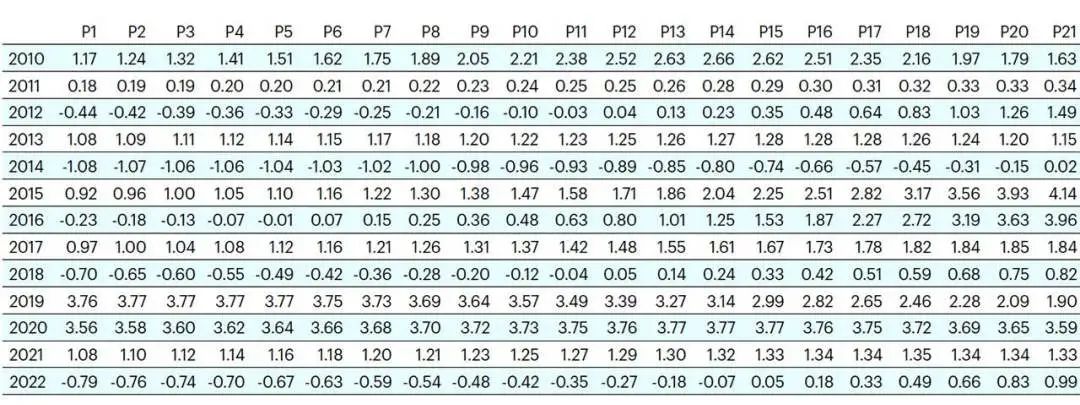

基准情形

对于基准情形,我们假设资产所有者无法准确预测经理的业绩表现——这意味着所选经理可以通过两个中位经理来近似地构建投资组合。由于在整个研究期间,中位量化经理(投资组合 Q)以较低的风险实现了较高的收益,因此该经理的整体信息比率也较高。因此,有效前沿是一个单调递减函数,有利于量化经理 100% 的分配(图 5)。

图5 - 基准情形:

中位数量化经理以较低风险实现较高回报

资料来源:WIND、景顺集团分析。2010年12月31日至2022年12月31日的年化累计月度中位回报。过去的表现并不能保证未来的结果。

尽管中位基本面经理在大部分年份实现了更高的回报,但由于该经理的较高回撤,导致整体回报较低,跟踪误差也非常高。因此,在大多数年份中,增加量化经理的配置比例可以获得更高的信息比率(图6)。

图6 - 基准情形:对中位数量化经理的

更大分配往往会提高信息比率

资料来源:WIND、景顺集团分析。过去的表现并不能保证将来的结果。

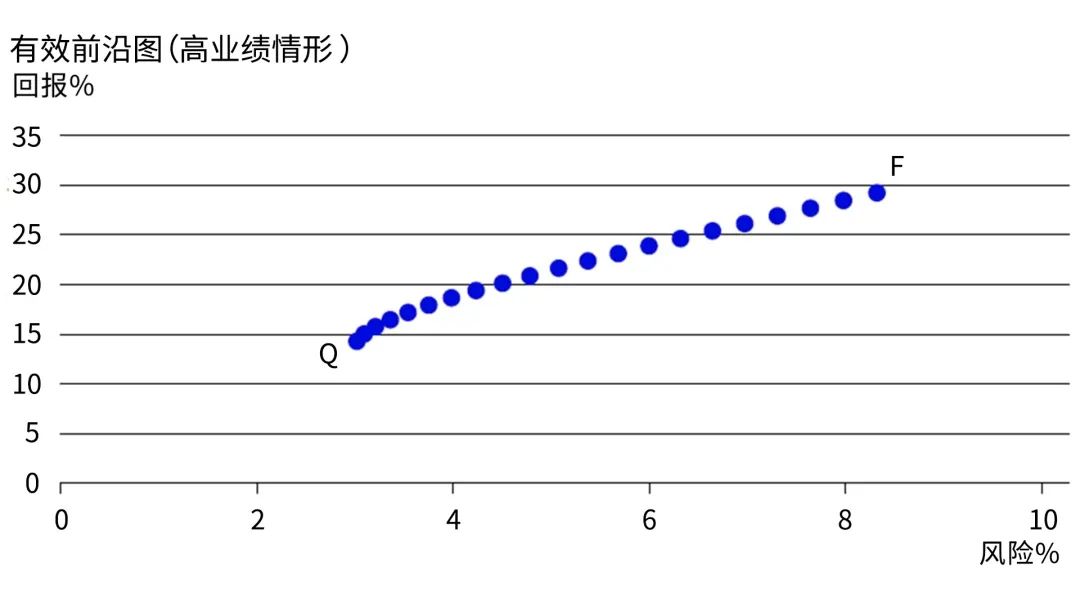

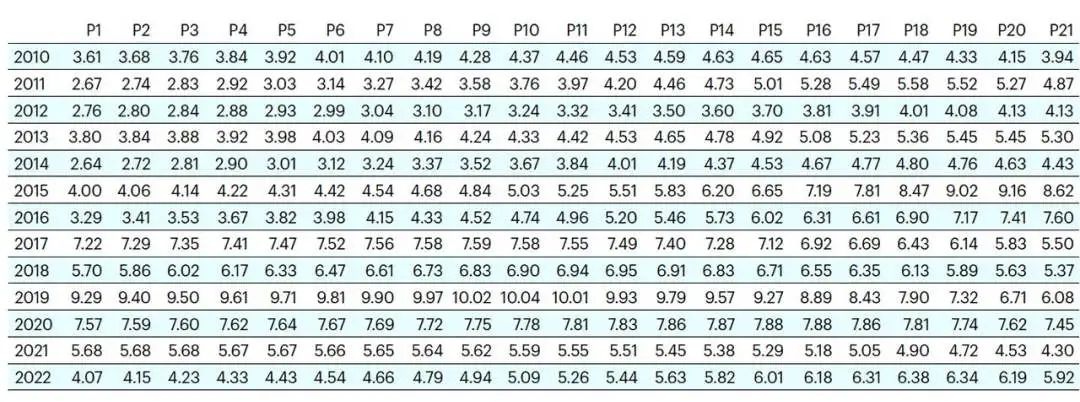

高业绩情形

在高业绩情况下,我们假设资产所有者能够相当准确地预测经理的回报,并且只选择从两种投资风格的最高业绩分位数中的经理。换句话说,我们为“较佳四分之一的基本面经理”和“较佳四分之一的量化经理”构建回报时间序列。我们会使用第一四分位数的月回报,而不是整个样本的月回报中位数,然后遵循与基准情形相同的程序。然后我们再次构建21个假设的投资组合,将不同的权重分配给两位经理(图7)。

图 7 - 高业绩情形 :风险与回报之间的权衡

资料来源:WIND、景顺集团分析。2010年12月31日至2022年12月31日的年化累计月度中位回报。过去的表现并不能保证未来的结果。

在整个研究期间,100%投资于基本经理的投资组合F具有最高的回报,但也具有最高的风险。随着投资组合配置向量化经理转移(有效前沿的左下方),投资组合的收益和风险单调下降,直到我们达到投资组合Q,它的收益最低,但风险也最低。

虽然把资产全盘配置于基本面经理的投资组合中可能会带来较高的回报率,但是这种投资配置操作在一年中应该只占少于一半的时间,因为对两名经理的均衡分配更有可能带来更高的信息比率并满足整体投资组合目标(图 8)。

图 8 -高业绩情形 :均衡分配往往会提高信息比

资料来源:WIND、景顺集团分析。过去的表现并不能保证将来的结果。

结论

我们分析了中国A股主动管理的基本面和量化投资组合的长期表现。在我们的样本中,中位量化经理实现了更高的主动绩效和更高的信息比率。尽管基本面经理在多数年份的主动回报中位数占据优势,但这一优势被更大规模、更频繁的回撤所抵消。

为了帮助投资者确定对量化策略的最优配置,我们构建了一个双情景框架。在假设投资者无法预测经理业绩的的情况下,我们发现增加对量化策略的配置能更好地满足整体的收益和风险目标。

如果投资者具有持续较强的预测能力,则存在收益与风险之间的权衡。平均而言,通过增加对基本面经理的配置,收益目标能更好地实现;而通过增加对量化经理的配置,风险目标能更好地降低。然而,权衡函数的梯度每年都有显著变化,表明高风险投资组合并不能始终得到良好的补偿。因此,我们认为长期投资者不应忽视低风险量化策略的多元化的优势,因为它有助于平滑投资组合的回报流并提高投资组合的信息比率。

感谢亚太地区思想领导力与洞察团队 Monica Uttam 的贡献

以上内容是白皮书《中国A股投资者的量化策略最优配置是什么?》的精简版,发布时间为2023年5月。

本文仅供参考,不构成在授权任何人在任何司法管辖区内的分销、买卖或招揽买卖任何证券或金融产品,也不导向出版或提供景顺上海的微信页面被禁止的司法管辖区内(由于该人的国籍,居住地或其他方式)的任何人。本文所载的信息可能会因应市场动态而改变,景顺不承担更新任何前瞻性声明的义务。实际事件亦可能与假设有所不同。本账号的内容版权归景顺所有,除非另有说明。版权所有。投资涉及风险。景顺或其附属公司或景顺或其附属公司的任何董事或雇员不对任何人依赖此类信息而造成的任何损害或损失(无论是侵权行为或合同或其他方式)承担责任,也不对任何错误或遗漏(包括但不限于第三方来源的错误或遗漏)承担责任。

2024-01-23 09: 15

2024-01-23 09: 13

2024-01-22 17: 23

2024-01-19 18: 58

2024-01-22 10: 57

2024-01-22 10: 57