年初至今,A股市场不断震荡,又有所回升,近期也在经历年初波动后重新站上3100点。目前经济呈结构性复苏态势,随着“新国九条”的发布以及各项政策的实施落地,有助于推动市场估值持续修复并稳定宏观预期。从历史上看,持续调整后的反弹行情下,中小盘成长板块往往具备较强的反弹性,这也意味着相关的中盘成长指数或将迎来较好的布局时机。这就不得不关注代表着A股“中生代”的中证500指数了。

这位A股中盘成长风格的“课代表”到底是怎样的个性特征呢?

中证500涵盖了A股规模适中、流动性较好的500家上市公司,可以被看作是中盘成长风格的“课代表”,展现着中国经济中的较高成长性和创新能力。从过往业绩来看,中证500指数的表现也算可圈可点。

历史表现较优,投资性价比高

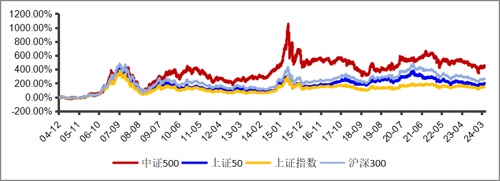

根据Wind数据显示,截至2024年5月31日,中证500自2004年12月31日基日起的近二十年间,累计收益率达430.85%,而其夏普比率为0.43,高于同期其他宽基指数的夏普比率(沪深300为0.35;上证50为0.31;上证指数为0.28)。长期来看,中证500指数的收益率领先于同期沪深300(257.99%)、上证50(192.17%)、上证指数(143.73%)等宽基指数的表现情况,相对更适合长期布局。

中证500 VS宽基指数2005年至今长期走势对比图

数据来源:Wind,数据区间2004.12.31-2024.5.31,指数表现仅作展示,过往数据不代表未来,不对产品业绩作保证。

对比沪深300来看,除了上文提到的累计收益率领先于沪深300以外,对比近二十年的年化收益率来看,中证500的年化收益率为9.25%,沪深300的年化收益率为7%。

数据来源:Wind,数据区间自基日2004.12.31-2024.5.31,指数表现仅作展示,过往数据不代表未来,不对产品业绩作保证。

除此之外,从年度涨跌幅来看,中证500指数自2007年以来的17年,有10年上涨,7年下跌,其弹性高于沪深300。

数据来源:Wind,数据区间2007.1.1-2023.12.31,红色代表同区间涨跌幅相对表现更好,绿色代表同区间涨跌幅相对表现更弱,指数表现仅作展示,过往数据不代表未来,不对产品业绩作保证。

指数成长性高,盈利能力优异

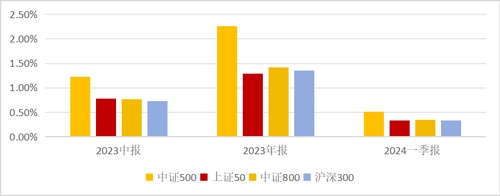

指数过往收益率上,中证500已经体现在较好的投资性价比,再从业绩的角度来看看中证500指数的成长性如何。

根据过去历年年报数据披露,过去2014到2023的十年中,中证500指数在业绩方面展现较优的成长性,在主流宽基指数中较为领先。

扣非净利润可以更直接、真实地发反映公司主营业务对公司盈利和经营的影响。根据Wind数据统计,中证500十年扣非净利润复合增长率和营收复合增长率分别达15.28%和13.49%,同期的沪深300和上证50等主流宽基指数的两项复合增长率尚不达10%,由此可见中证500指数具有明显优势。

数据来源:Wind,数据区间2014.1.1-2023.12.31

同时,从总资产净利润率的角度,截至2024年一季度末,中证500指数的总资产净利润率显著高于同期沪深300、上证50和中证800的表现,可见,中证500指数兼具优异的成长性和盈利性。

数据来源:Wind

总的来说,中证500指数作为A股市场重要的宽基指数之一,我们不难看出无论是从收益风险角度还是投资价值角度都具有其独特的优势,目前尚处于中证500指数的估值相对低点,具有较好的投资价值。

2024-06-18 16: 26

2024-06-08 17: 24

2024-06-25 20: 22

2024-06-17 17: 48

2024-06-19 19: 18

2024-06-21 18: 18