偏债基金优于等比例指数配置

小睿 2024-06-25 20:22

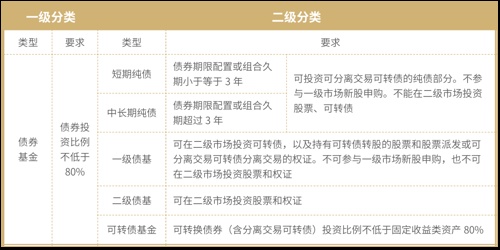

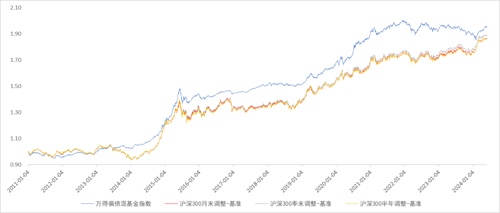

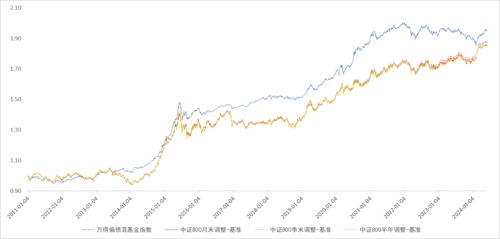

又见3000点,央妈提示长债险,配置资产问题难。其实在公募基金产品类型中,就有一类专门卖配置的产品——偏债混合基金。历史数据表明,主动管理的偏债混合基金,从风险和收益角度看,优于等比例的指数配置。笔者就此做了一个简要的分析。偏债混合基金,属于基金二级分类范畴,顾名思义,债券投资的比例相对股票要高。一般来说,股票投资比例不超过50%的混合基金,都归属于偏债混合基金。比偏债混合基金风险再高的主动管理产品,主要是此前讨论过的主动权益基金,比偏债混合基金风险低的主动管理产品,按照风险从高到低,依次为可转债基金、二级债基、一级债基、中长期纯债、短期纯债、货币基金。这些都是常见的产品类型。其中可转债基金、二级债基、一级债基、中长期纯债、短期纯债均属于债券基金,主要区别如下表所示:曾几何时,资产配置仅仅是一个能够听到的概念,经过市场两年多的风险教育,现在已发展成一个广为人知且广泛讨论的话题。而偏债混合基金就可以简单理解为股票仓位相对较低的股债配置产品(很多还可以投资股指期货和国债期货),当然二级债基的股票仓位更低。为统计方便,笔者以万得偏债混合型基金指数(885003.WI)收益作为偏债混合基金的平均收益,对标基准来看偏债混合基金有无α存在。因万得偏债混合型基金指数样本池内偏债混合基金的股票仓位平均值为25%。笔者以25%的沪深300指数和75%的债券指数作为对标基准。基于资产配置最简单的理念,并分别于月末、季末和半年末重新调整沪深300指数和债券指数间的权重配置,使其符合25%和75%的比例设定。指数和基准的净值走势如下:数据来源wind,统计时间为2011.1.1至2024.5.31,75%的债券指数选择25%的上证5年国债指数(H00140.SH)和50%的中债30年期国债财富指数(CBA21801.CS)注:对标债券指数选择中期和超长期债券指数,且一半放在过往业绩最好的30年国债指数,笔者测算,基准选择具有主观性,不能涵盖市场全部情况,不作为投资建议。可以看到,偏债混合基金,相较于的固定比例配置基准,还是存在α的。如果将基准中的沪深300指数,调换为中证800指数,指数和基准的净值走势如下:数据来源wind,统计时间为2011.1.1至2024.5.31,75%的债券指数选择25%的上证5年国债指数(H00140.SH)和50%的中债30年期国债财富指数(CBA21801.CS)基准选择具有主观性,不能涵盖市场全部情况,不作为投资建议。同样可以看到,偏债混合基金存在α(沪深300指数和中证800指数是多数主动管理产品权益仓位的业绩比较基准)。偏债混合基金除了有明显的α外,在2011年1月1日至2024年5月31日这近13年半的时间内,偏债混合基金在总收益、最大回撤,年化波动率、夏普比例、卡玛比率(年化收益/最大回撤)等方面均具有相对优势,具体数据如下:最后,笔者认为,偏债混合基金,相较于固定比例配置的常用指数来说,还是存在α的,且在风险收益方面具备相对优势。所以,偏债混合基金值得风险承受能力相对较低的投资者长期持有。可惜的是,时间只是见证者,而作为参与者的我们,很难熬过市场的无效时间。熬是艰难的,熬不同于其他努力,它不是一瞬间可以完成的动作,而是一个持续发力的过程。熬是渐进式的,带着些许的挑战,去涉过低谷、去爬上高山,这本身就不是一件容易的事。我们唯一能主动做的,就是明晰自己的风险收益安排,不被市场的涨涨跌跌束缚情绪,一步一步走出坚持的意义。风险提示:本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件并选择适合自身风险承受能力的投资品种进行投资。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成基金业绩表现的保证。本文观点仅代表原作者,不代表公司立场,仅供参考,不作为投资建议。基金投资有风险,请审慎选择。