今年5月M1负增长4.2%,创下历史新低,这几天引起广泛的讨论。

先科普一下——

M0:流通中现金

M1:狭义货币供应量,即流通中现金+企事业单位活期存款

M2:广义货币供应量,即M1+企事业单位定期存款+居民储蓄存款

M1就是流通中现金+企事业单位活期存款。

老股民都知道,A股有句老话叫“M1定乾坤”。

用M1的变动来判断股市走向,以前非常奏效。

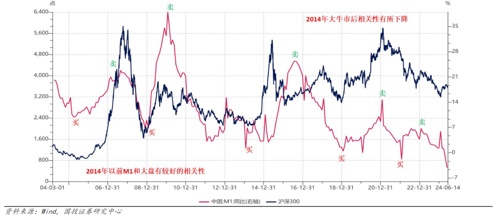

从下面这张图可以看到,在2014年以前,A股市场的整体涨跌节奏基本和M1同比增速的节奏一致。

那么M1创下历史新低,是不是对A股意味着很大的利空?

其实从上面那张图可以看到,2014年大牛市后,M1就不能算是股市的“风向标”了。

国投证券将近二十年的宏观经济和A股市场划分为前十年和后十年(以2014年为分界点)——

M1同比增速和沪深300指数的相关系数在2014年以前(2004年~2014年)达到44.06%,

而在2014年以后(2014年至今)相关系数为-22.39%。

为什么之前M1 能够“定乾坤”,现在这个指标却不灵验了?

因为之前购房行为是最直接的产生M1的途径(居民的定期存款→房企的活期存款→银行→地产链上企业的活期存款)。

所以M1同比增速本质上和地产周期是高度绑定的。

近年来M1增速的持续走低和反复不及预期,自然和地产周期走弱有较大联系。

而地产周期在2014年之前是中国经济周期主导力量,也是A股市场周期和盈利周期核心影响因素。

这是在过去相当长的一段时间,“M1定乾坤”的主要背景。

近些年,在经济结构转型的背景下,房地产对于中国宏观经济的影响力在逐步下降,货币投放——地产销售——通货膨胀的传导路径不再通畅。

M1传导至经济周期和盈利周期的路径失效,M1对于A股市场的解释力自然明显下降了。

市场没有永动机,不存在永远有效的指标。

一切都在发生变化。

但投资中真正可贵的可能是“不变”,

只是这种“不变”实在太少。

纵观整个金融史,唯一不变的就是人性。

这种人性在实体层面导致了各种经济及金融周期,而在市场中则放大了情绪、导致股价和基本面的巨大背离。

尽管我们很早就知道,

“当别人贪婪时,你要恐慌;当别人恐慌时,你要贪婪”。

但当我们讲这句话的时候,

我们更多是“别人”、而不是“你”。

从数据来看,目前A股的股债收益差目前处于历史高位,各大指数的估值也处于历史偏低的水平(详情请见小程序A股温度计),或许是该“贪婪”的时候了。

数据来源:小程序A股温度计

但当前偏低的股市成交量,惨淡的权益基金发行规模又告诉我们,多数人还在“恐慌”。

或许这就是连续几年的低迷行情留下的心理阴影。

没有一个冬天不可逾越,也没有一个春天不会来临。

那些能够穿越牛熊的人,也许只是多了一点点信心,少了一点点悲观。

参考资料:国投证券,《若M1没法看,那应该看什么?》,20240616

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。本材料是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。材料中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本材料在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。投资者在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。基金存在因净值变化导致的收益波动风险,该风险由投资人自行负担。

2024-06-19 19: 18

2024-06-21 18: 18

2024-06-26 19: 16

2024-06-28 19: 15

2024-06-29 21: 13

2024-06-29 18: 10