近日A股持续回调,不少小伙伴的定投也遭遇“瓶颈”,出现浮亏,甚至想放弃定投。

是否放弃定投,取决于自己的理财目标、风险承受能力、对后市的看法等等。

其实很多小伙伴做定投的初衷,是为了战胜通胀、满足养老和子女教育等中长期目标。

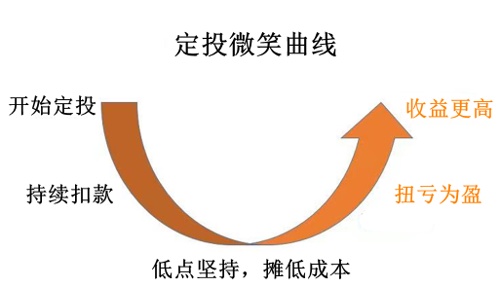

市场短期回调或是买便宜份额的机会,经历先跌后涨、牛熊转换的市场,更有望走出定投微笑曲线。

此图并非真实数据,仅供说明,不作任何投资参考或建议,亦不代表真实收益、不作为未来业绩的保证。

道理都懂,实践很难。

1、黑猩猩和哈佛学生的挑战

2007年,19只黑猩猩和40名来自哈佛大学以及德国莱比锡马克思·普朗克研究院的学生,要进行一场较量。

比赛项目是,暂时忍住不吃零食,以此赢得更多食物。

比赛中,黑猩猩的奖励是葡萄;人类的奖励是葡萄干、花生、巧克力豆、饼干和爆米花。

每个参赛者都有机会立即吃掉2份食物,或者再多等两分钟,然后吃掉6份食物。

实验结果是,72%的黑猩猩选择了等待;只有19%的人类愿意等。

在这场挑战中,人类,被极具耐心的黑猩猩击败了。

黑猩猩是非常聪明的灵长类动物,但其大脑只有人类的1/3,不过它们在挑战中表现得更加理性。

实验前,黑猩猩表现出了自己的偏好(6份比2份好)。接下来,就按照自己的偏好行事。

它们只付出了少量代价(120秒的等待),就换来了最大的收获(6份食物)。

相反,人类的选择却很不理性。

在挑战开始前,他们明确表示自己想要6份食物。

但当实际挑战中,由于需要等待两分钟才能拿到3倍数量的零食,超过80%的人改变了自己的选择。

为了迅速获得瞬间的快感,人忘记了自己真正想要的东西,甚至是哈佛大学的研究生也难抵诱惑。

2、“未来的自己”是个遥远的陌生人

人类的“失败”是有科学解释的。

人类在权衡“即时奖励”和“未来奖励”时,大脑活动的方式很不一样。

从科学角度看,“即时奖励”会激活更古老、更原始的奖励系统,刺激相应的多巴胺产生欲望,这会让你感觉很“爽”。

“未来奖励”则不太能激活这个系统。

而且,如果这个“未来奖励”太抽象了,要延迟满足就更难了。

比如,像“定投有望战胜通胀、助力财富目标”这种需要中长期坚持、又是“看不见”的、“抽象”的奖励,对大脑奖励系统的刺激作用更少。

特别是“眼前”的市场让人纠结时,更容易忘记“未来的理财目标”,而选择逃避或者放弃。

进一步看,定投需要解决的是子女教育、养老等“未来的问题”,是为“未来的自己”未雨绸缪。

遗憾的是,大脑会把“未来的自己”当做别人!

心理学研究发现,人们总认为“未来的自己”是个遥远的陌生人,而且比“现在的自己”有更多时间、能量、精力,去应付未来的事情。

人们会向自己承诺,未来会更好,抵御诱惑是明天的事情,都由“未来的自己”承担。

而现在的自己,不用有那么多抱负,享受就好。

3、等待时间越长,价值越小

回到黑猩猩PK研究生的挑战中,人类行径应了经济学家说的“延迟折扣”。

延迟折扣:面对诱惑时,等待奖励的时间越长,奖励对你来说,价值越低。很小的延迟,就能大幅降低你感知到的价值。

比如在挑战里,多了两分钟的延迟,6份美食的诱惑力,就输给了“马上获得2份美食”的吸引力。

随着美食离我们越来越远(隔着120秒呢),每份食物的价值,都缩水了。

以定投为例。

为明年做准备,或许还有可能“忍”。

如果是为几年、十几年、甚至几十年之后做准备,那就真的太久了。中途有太多影响因素,会影响我们的定投行为。

4、延迟满足,为未来而活

改变很难,但并不意味着,不能变。

首先,一味追求即时享受、不考虑未来,是对自己不负责。

其次,我们多次提及的“棉花糖实验”里,能延缓自己欲望、通过等待获取更多棉花糖、延迟满足的小朋友,在几十年之后更成功。

1966年,斯坦福大学心理学家沃尔特·米歇尔博士开始了一个实验。

他给一群4-6岁的小孩每人一颗棉花糖,并告知,如果能忍住15分钟不吃,就会得到两颗棉花糖。

有600多名小孩参加了这个实验。

大多数孩子坚持不到3分钟就吃掉了棉花糖。只有不到1/3的孩子等了15分钟,又拿到第二块棉花糖。

几年之后,比起立即吃掉棉花糖的孩子,那些坚持15分钟没吃棉花糖的孩子在学校表现更优异,和人相处更融洽,抗压力更强。

几十年后,他们在事业、家庭等方面,都更加顺遂。

对一份成功的定投而言,往往需要“延迟满足”。

他愿意牺牲一些吃喝玩乐的快感,为未来投资。

他知道定投早期盈利意义不大,应继续坚持,把资金池做大,追求丰厚回报。

他知道定投浮亏很正常,弱市更要坚持,静待行情来临。

他知道定投和一次性投资区别,能够抵制牛市诱惑,佛系定投。

他知道控制自己“享受当下”的冲动,希望以当下的忍耐,换取将来更大的收益。

定投是一段漫长的旅程,需要用时间和耐心,静待财富玫瑰绽放。

在这段5年、10年、甚至更长年份的旅程中,要终止定投很容易。

这里,既有不可控的生理因素,也有心理作用,比如抵不住诱惑/承受不住亏损。

当我们想要放弃时,不妨为未来的自己多想想。

那个未来的自己,并不是遥远的陌生人。

注:上述故事为“延迟满足”的示例故事;定投本身是投资方式,并不能规避基金投资所固有的风险,也不能保证投资人获得收益。基金定投不一定盈利。

2024-06-28 19: 15

2024-06-29 21: 13

2024-06-29 18: 10

2024-06-29 18: 09

2024-06-28 17: 57

2024-06-12 18: 52