2024年6月14日,央行发布5月金融数据,而后,6月17日,统计局又公布5月经济数据。这些重磅数据往往蕴含了很多市场“信号”,读懂这些“信号”,或许会对我们接下来的投资有所帮助,就让我们一起来看一看吧。

01

5月经济数据的“变化”

1、工业生产:小幅放缓但有出口支撑

根据国家统计局数据显示,5月工业增加值同比增速从4月的6.7%回落至5.6%,低于Wind一致预期0.4个百分点。

从结构上看,5月对工业增加值增速构成拖累的主要是地产产业链和食品产业链,生产景气较好的行业包括部分高端装备制造行业以及中游化学、有色行业。

虽然工业生产小幅放缓,但也不乏亮点。海关数据显示,5月规模以上工业企业出口交货值同比增加4.6%,虽然较4月的7.3%有所回落,但是如果看三年复合增速以排除基数效应的话,仍然由4月的2.0%改善至3.4%,趋势与前期海关出口数据一致。其中制造业增加值同比增加6.0%,其中高技术产业增加值同比增加10.0%,增速皆高于整体。

可见虽然5月的工业生产可能受到了一些内需恢复不及预期的影响,但出口的改善又在一定程度上支撑住了它,所以整体表现出来生产端的数据还是相对稳健的。

2、服务业:恢复有所加快

服务业方面,5月,服务业生产指数同比增长4.8%,较前值增加1.3个百分点,这可能是由于假日错月因素。今年“五一”假期全部落在5月,较去年5月多两天假期。从结构来看,现代服务业增速较快。5月,信息传输、软件和信息技术服务业,租赁和商务服务业,交通运输、仓储和邮政业,批发和零售业生产指数同比分别较整体服务业高出8.1,4.0,0.8,0.2个百分点。

3、消费:社零总额提振,升级类商品销售增长较快

根据统计局数据显示,5月,社会消费品零售额总额同比增长3.7%,比上月加快1.4个百分点;环比增长0.51%,为年初以来单月环比增速新高。4月社零总额由于假日错月带来的高基数而回落较大,5月随着高基数影响消退,假期消费对社零总额形成正向提振。“6·18”网购促销提前带动商品网上零售额当月同比增长12.9%,限额以上单位体育、娱乐用品,化妆品,通讯器材等升级类商品零售额增速超过15%。

而汽车零售额连续3个月负增长,对社零总额形成较大拖累。实际上,除汽车以外的消费品零售额增速5月为4.7%,较3月和4月的3.9%和3.2%有较为明显改善。

不过针对此问题,5月28日财政部通知显示,汽车以旧换新补贴项目资金约112亿元,计划全年报废汽车回收量378万辆。中金公司认为,未来随着汽车以旧换新政策推进,消费或将受到提振。

02

5月份金融数据的变化

根据中国人民银行公布的金融数据来看,5月新增社融规模为2.06万亿元,高于市场预期的1.95万亿元,同比多增5088亿元;金融机构口径新增贷款规模为9500亿元,略低于市场预期的1.02万亿元,同比少增4100亿元。具体来说,有以下一些变化:

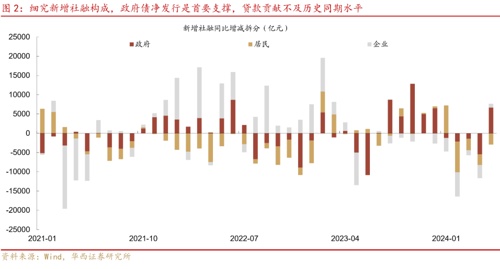

1、社融增量超预期,政府发力显成效

5月的社融规模达到了2.06万亿元,超出了市场的预期,同比增长了5088亿元。如果从社融分项上来分析,新增社融主要由两块构成,分别是实体新增贷款8157亿元以及新增政府债1.23万亿元。5月国债到期规模较小,且地方债发行在月末迎来阶段性提速,社融口径下的新增政府债规模达到1.23万亿元,根据华西证券统计,这一数据创历年五月新高(2017调整口径以来)。

图片发布日期:2024-06-15

可见5月社融增量的超预期,政府债券的发行可谓是功不可没,显示出政府在经济恢复上的坚定决心和强大力度。

2、贷款规模略低预期,居民端需求待提振

5月新增贷款9500亿元,略低于市场预期。

从企业端来看,wind数据显示,5月新增企业贷款规模为7400亿元,略微低于去年同期的8558亿元,若综合企业贷款、票据、企业债、委托贷款、信托贷款和股票融资来看,5月企业广义新增融资规模为6681亿元,同比增幅为971亿元。

更主要的压力还是来源于居民端,5月新增居民贷款规模仅为757亿元,大幅不及去年同期3672亿元,短贷及中长贷的表现双双偏弱,体现背后对应的居民消费及购房需求均有待提振。

据央行一季度调查问卷结果,城镇储户的未来收入、就业预期指数分别为47.0%、45.2%,距离50%的中性点位仍有一定差距,“更多储蓄”占比位于61.8%的历史高位。在对未来收入、就业相对不乐观的背景下,当前居民进行预防型储蓄、储蓄替代型投资的动力较强,或是消费的制约因素之一。

3、M1和M2增速分化,货币供应结构有看点

在货币供应量方面,M1和M2的增速出现了分化。M1(狭义货币)同比下降了4.2%,而M2(广义货币)同比增长了7%。

对于M1的增长放缓,不能仅仅认为是对未来预期偏弱所致。如果我们深入分析,M1主要包括企业存在银行的活期存款,但不包括居民的活期存款。房地产公司和地方政府的融资平台在企业活期存款中占有很大比例。目前房地产市场还在调整中,这在一定程度上限制了M1的增长速度。

另一方面,今年以来政府债发行进度偏慢,对M1的撬动不足。不过5月以来,政府债发行有所提速,且房地产政策也相继落地,未来随着财政的持续发力与房地产政策效果的显现,M1增速有望回升。

从广义货币供应角度来说,M2增速放缓,或许是符合当前经济发展阶段的转变的。

华福证券认为,未来货币供给政策的调控方向将更注重结构与效率、而非总量规模的持续增长。一方面,当前我国M2存量规模已经突破300万亿元,从绝对数量来看,我国货币供应总量已经足够大,继续增加货币供应的边际效应递减、高基数下增速放缓也是正常情况;另一方面,过去我国经济的高速增长带来资金需求总量明显上升,但随着我国经济发展进入新的阶段,经济结构不断调整升级,资金需求结构也随之发生变化,因此,盘活存量资金、调整资金结构、提高资金使用效率也将是后续货币政策调控的重点和方向所在。

03

对市场可能产生什么影响?

1、是否降息可能成为接下来影响债市的“焦点位”。

金融数据出炉后,是否降息可能成为接下来影响债市的“焦点位”。

目前,中下游企业不仅承受着成本上升的压力,还面临着需求不足的问题,降息有助于经济修复、缓和企业经营压力。5月的生产者价格指数(PPI)显示,原材料行业价格环比上涨0.9%,而加工业仅上涨0.1%,生活资料价格甚至略有下降,这种上下游价格的分化进一步增加了降息的合理性。

不过,华西证券认为,从5月的金融数据来看,降息也可能延后。今年前半年地方政府债券的发行节奏较慢,但下半年的发行额度较为充足。截至5月底,政府债券剩余发行额度为6.4万亿元,与去年同期相近。企业融资需求保持稳定,虽然居民端的融资需求下降,不过替代方案逐渐明朗,政府收储可以对冲部分居民中长期贷款需求下降的情况。

从外部环境来看,海外压力进入缓和期,欧央行6月降息落地,近期美国通胀数据明显缓和,国内货币宽松面临的外部约束在边际放松。而国内银行目前主要面临净息差的压力,所以后续如若降息操作,可能也会伴随银行存款利率下调。这也是债券基金投资者非常需要关注的“焦点”。

2、对权益市场而言,中期来看,随着政策推动基本面改善,市场休整后或有望中枢抬升。

经济数据显示国民经济正持续改善,社会消费品零售总额和工业增加值的增长表明经济活动正在回暖。这种积极的经济趋势,加上政府可能采取的进一步稳增长政策措施,为市场提供了坚实的基础。

金融市场的数据也揭示了流动性状况和经济活力。尽管M1的增速有所下降,但政府债券融资的显著增长表明财政政策正在发挥作用,预示着未来M1增速或有望回升。这些金融数据的改善,连同政府的持续财政支持,为市场注入了信心。

下半年财政与货币政策的协同发力,以及对地产市场的重视,都是支撑市场改善的关键因素;同时,中长期改革的关注度提升,如7月即将召开的三中全会,有望进一步明确中长期改革方向。

中金公司认为,从市场本身来看,随着近期指数的调整,A股的估值已经具备了较好的吸引力。这意味着市场可能已经在一定程度上消化了之前的不确定性和风险,中期来看,随着政策推动基本面改善,市场休整后或有望中枢抬升。

3、从结构表现上,市场震荡期间科技创新领域受政策预期催化等影响成为结构亮点。

得益于我国在制造业产业基础和人力资本方面的丰厚积累,中国制造的优势不断增强,反映本轮经济修复进程里制造业板块复苏或更为强劲,对应到A股企业盈利上确定性或也更强。海通证券认为,高端制造或将成为经济和股市的中长期主线。具体可关注出口竞争力明显的中高端制造,以及引领新质生产力发展的科技制造。

1)从中高端制造业的角度来看,随着我国出口的增长,相关行业的盈利能力得到了显著提升。新兴市场对中国制造的依赖度较高,为中国出口提供了新的增长点。同时,随着中国经济进入高质量发展阶段,高端制造业的竞争力不断加强,投资结构也在发生变化,制造业投资占比逐渐上升。

2)科技制造业作为新质生产力的代表,或有望引领新一轮的增长。AI技术的发展正在推动消费电子市场的复苏,新产品如AI手机和AIPC正在重塑市场格局。据海通证券统计的数据显示,全球智能手机出货量已经恢复正增长,中国市场的增速尤为显著。此外,AI技术的广泛应用也将带动半导体行业的回升,国家集成电路产业投资基金三期的成立或将进一步促进技术突破。

总之,随着政策的推动和市场需求的改善,高端制造业和科技制造业或有可能成为股市的中长期主线,为我们提供长线投资机会。

参考文献:

1、降息必要性提升,肖金川、谢瑞鸿,华西证券,郁言债市,2024-06-15

2、理性看待金融数据变化,华福总量,华福研究宏观,2024-06-16

3、中金 | A股:短期波折不改长局,李求索等,中金策略,2024-06-16

4、5月经济略有加快,仍慢于一季度,肖金川,华西证券,郁言债市,2024-06-18

5、中金6月数说资产,中金公司研究部,中金点睛,2024-06-18

6、【海通策略】从高股息到高端制造,吴信坤、杨锦,海通策略,海通研究之策略,2024-06-16

7、华泰 | 宏观:假日错位下消费和工业增速“此消彼长”,易峘,华泰证券,华泰睿思,2024-06-18

8、经济数据|内需不足压力进一步凸显(2024年5月),中信证券研究,中信证券研究,2024-06-18

风险提示:市场有风险,投资须谨慎。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成投资建议或保证,亦不作为任何法律文件。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。

2024-06-19 22: 41

2024-06-24 16: 39

2024-06-26 18: 32

2024-06-28 17: 41

2024-05-30 14: 27

2024-06-18 16: 26