一、市场回顾

2022年上半年,我国面临国外紧缩、国内经济减速的局面,因此在一季度,政府依托房地产、基建投资力保“稳增长”目标实现,对平台经济的管控也有所放松,但全国多地出现奥密克戎疫情对经济的恢复增添了阻碍,尤其是3月开始的疫情对生产、投资、消费产生了不利影响,直至目前也未完全恢复。

A股市场在上半年“先抑后扬”,5月之前市场在外部紧缩、国内经济减速等悲观气氛的带动下震荡下跌,风格上看,3月中旬前半段的下跌过程中,中小盘股票比较抗跌,大盘股跌幅较大,后半段下跌过程中,大小盘相对强弱反转,全市场成交萎缩至日均9000亿元左右。后在政策助推、局部疫情结束等因素的推动下,市场出现了为期2个月的强力反弹,中小盘股涨势较强,全市场日成交最高达到了1.2万亿元。

图1:2022年上半年A股主要指数与成交量走势

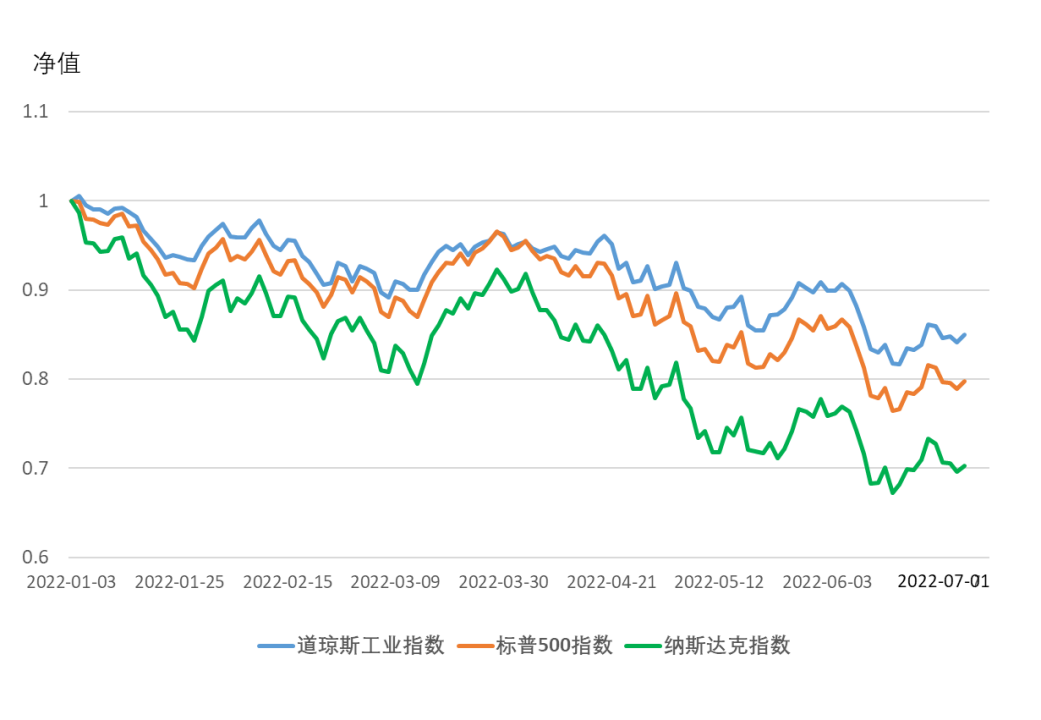

美国股市方面,历史性高通胀促使美联储加快紧缩步伐,连续大幅加息使得金融市场风声鹤唳,此前宽松环境下不断走高的美股在今年初达到短期高点后一路下跌。在中期选举的压力下,特朗普时期美对华加征关税到期或取消,通胀有望得到控制。

图2:2022年上半年美股主要指数走势

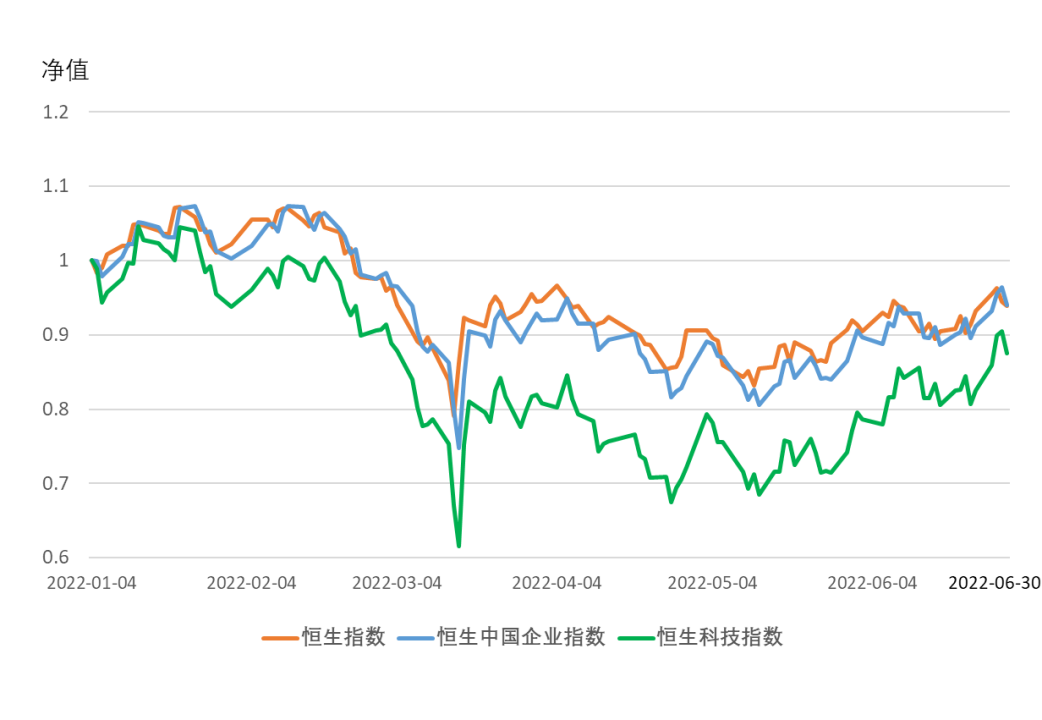

港股方面,2022年上半年恒生指数延续去年下跌趋势,美联储加息、中概股退市危机、房地产政策收紧、平台经济增长乏力等因素共同推动了港股进一步走低。随着市场对加息和相关政策影响的消化,近期港股跌势趋缓,主要指数波动区间小幅抬升。

图3:2022年上半年港股主要指数走势

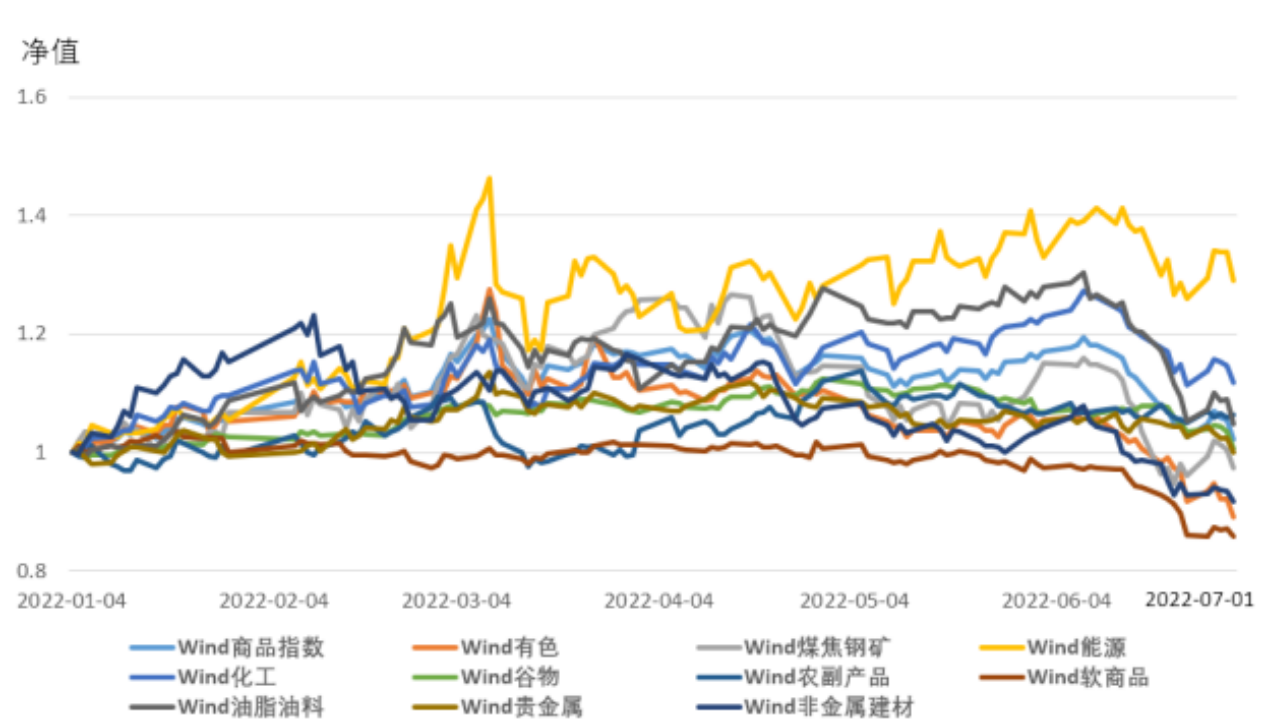

大宗商品市场方面,2022年上半年国内期货市场波动剧烈,总体走势为先涨后跌。年初在边际宽松和需求的助推下,有色、化工、农产品涨势凌厉,黑色系也有一定涨幅,但3月份以来美联储的快速加息、中国疫情再起,使市场陷入衰退的悲观情绪中,原油冲高至120美元后大幅下跌,国内商品与外盘高度联动,经历了一段快速下跌的过程。

图4:2022年上半年国内各类大宗商品走势

整体上看,受美联储加速升息、全球流动性趋紧,中国疫情再起等因素影响,全球主要股市表现较差,大宗商品波动剧烈,去年底以来的涨势被终结并转为下跌趋势。

二、中基优选私募基金50指数

《中国基金报》以促进行业发展为初衷,经长时间酝酿及充分准备,推出“中基优选私募基金指数(系列)”,努力将“中基优选私募基金指数”打造成为权威的可投资私募指数,推动私募基金指数化投资,促进国内证券私募行业的健康发展。2021年3月5日,《中国基金报》正式发布该系列的旗舰指数——“中基优选私募基金50指数”(简称“中基私募50指数”)。

“中基优选私募基金50指数”共包括50只成份基金,成份基金均来自于市场主流的策略,包括股票多头策略、中性策略和CTA及衍生品策略,并在此大类的基础上,通过量化优选、现场调研深入解析基金的二级细分策略。根据现代资产组合理论,结合各二级策略不同的逻辑、收益风险特征、低相关的历史业绩表现进行组合配置,其中股票多头策略占比64%,中性策略占比20%,CTA及衍生品策略占比16%,并在各大类策略中做二级策略均衡,使得投资组合的风险分散。《中国基金报》将按既定规则,持续跟踪成份基金,不断挖掘新的候选基金,逐步优化成份基金。

从历史表现来看,中基优选私募基金50指数具备了走势相对稳健良好,回撤较小,修复回撤时间较短的特点。

(一)指数表现

1、指数走势

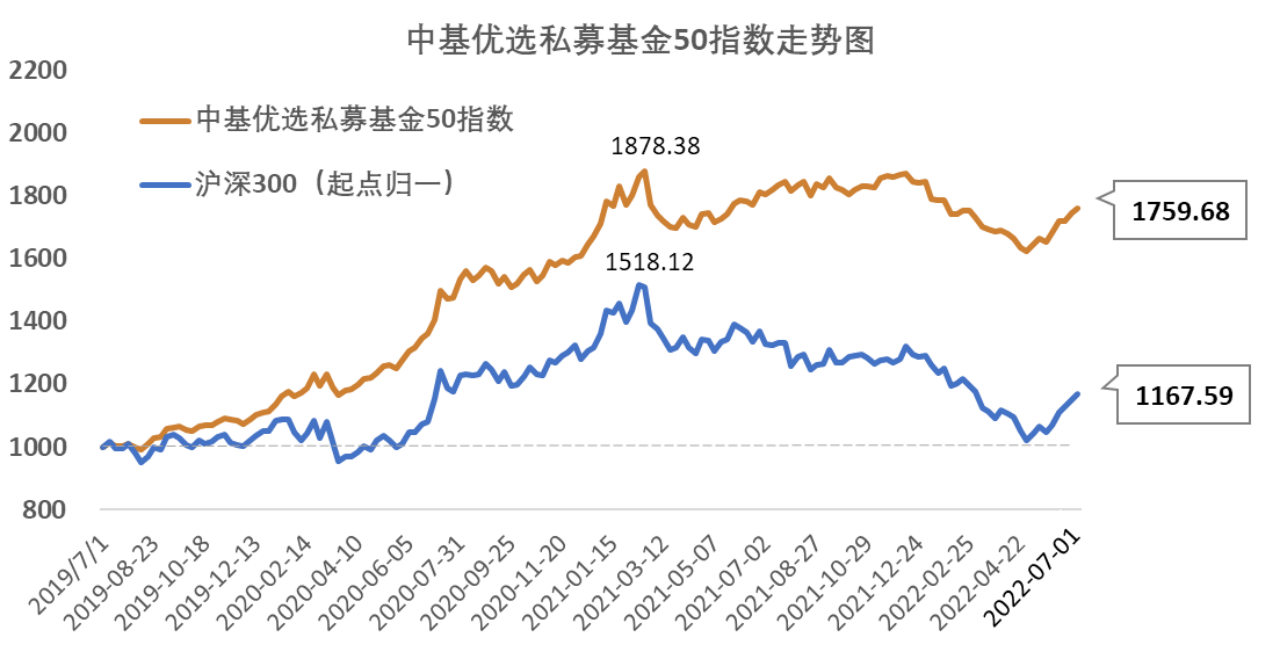

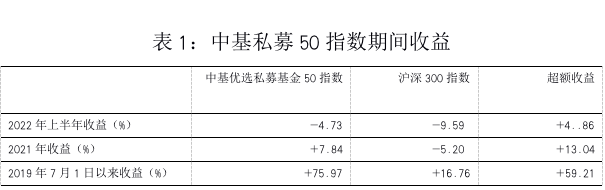

2022年上半年,中基优选私募基金50指数(以下简称“中基私募50指数”)表现良好。在A股、商品市场大起大落的行情下,中基私募50指数小幅下跌4.73%,沪深300指数下跌9.59%,表现优于沪深300指数。

图5:中基私募50指数走势图

(2019年7月1日至2022年7月1日)

2022年上半年,中基私募50指数跑赢沪深300指数并获得了4.86%的超额收益;基准日2019年7月1日至今,中基私募50指数累计盈利近76%,是沪深300指数累计收益17%的四倍有余,超额收益达59%。

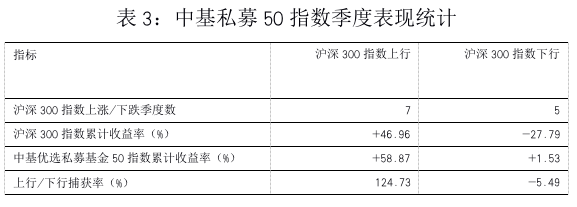

2、业绩指标

业绩指标方面,基准日以来中基私募50指数年化收益率超过20%,约为同期沪深300指数的四倍,中基私募50指数盈利能力突出;风险方面,中基私募50指数年化波动率在12%左右,显著低于沪深300指数的19%,最大回撤也较小,因此在风险收益指标上,中基私募50指数的夏普比率达到了1.6,远高于沪深300指数的夏普比率0.2。

综上,作为“中基优选私募基金指数(系列)”的旗舰指数,中基私募50指数表现出相对较高的收益、相对较低的波动性与回撤,其长期获取超额回报具有持续性,体现了大类策略和二级策略均衡配置下优秀私募的业绩表现。

3、季度表现

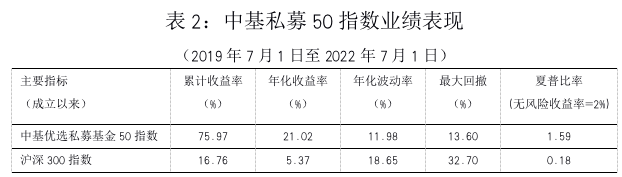

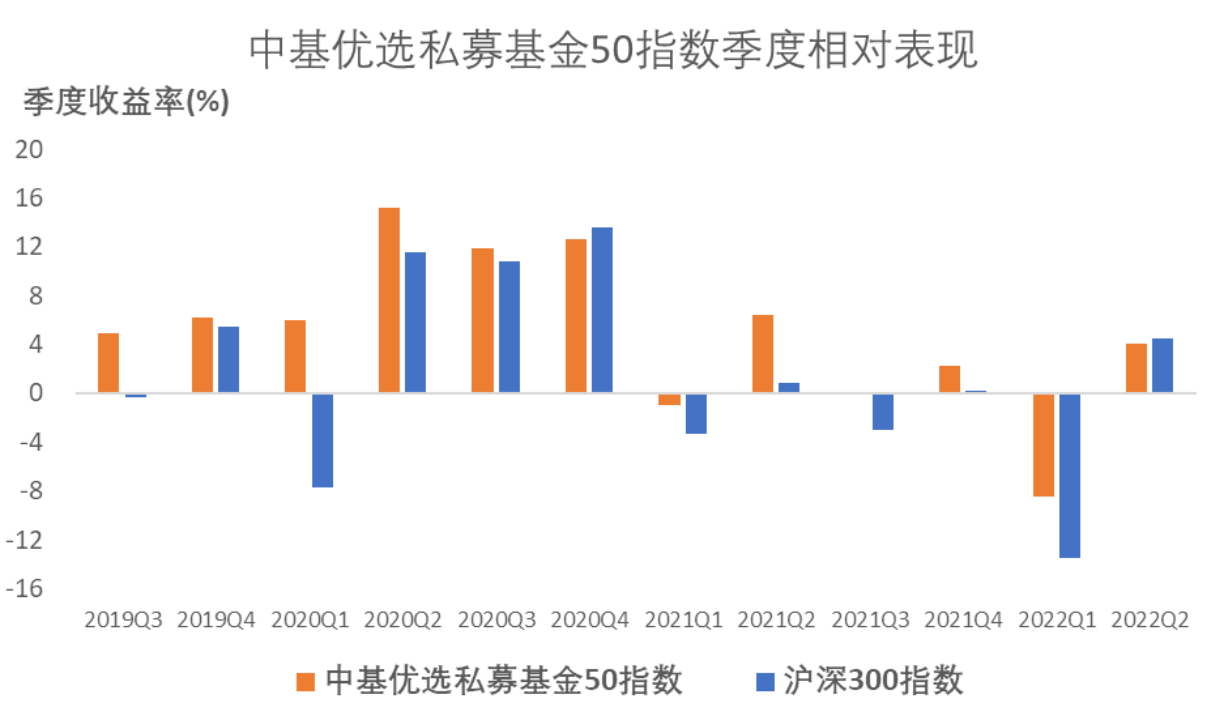

在自2019年第三季度起至今的12个季度中,中基优选私募基金50指数有10个季度跑赢指数,尤其是在沪深300指数出现下跌的5个季度中,中基私募50指数均跑赢沪深300指数。

图6:中基私募50指数季度相对表现

2019年第三季度以来,沪深300指数有7个季度上涨,累计上涨幅度为47%,中基私募50指数在这些月份中涨幅达到59%,从比例上看捕获了沪深300指数近125%的涨幅,表明中基私募50指数获得了超过沪深300指数涨幅的收益,显示出优异的收益捕获能力。

在沪深300下跌的5个季度中,中基私募50指数全部跑赢沪深300指数,且其中有3个季度“逆市”上涨。这5个季度中沪深300指数累计跌幅达27.79%,中基私募50指数“逆市”获得累计1.53%的正收益,显示出优异的防守能力。

综合沪深300指数上涨和下跌两部分,可以发现中基私募50指数明显呈现出“多跟涨,少跟跌”的特点。

(二)成份表现

1、分策略表现

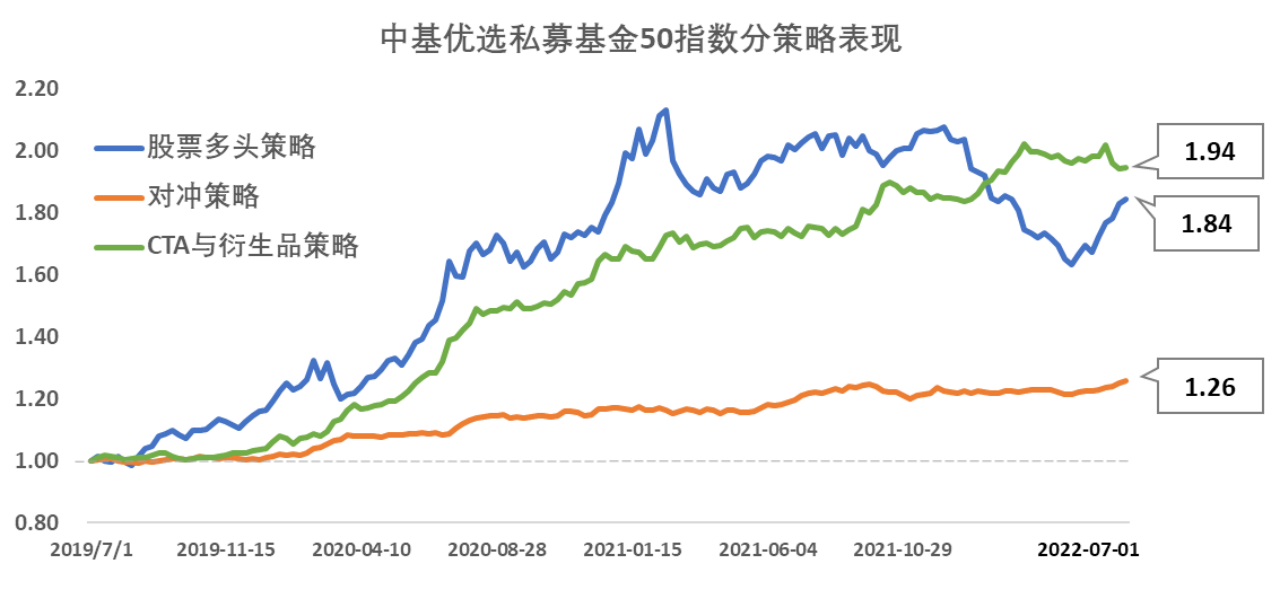

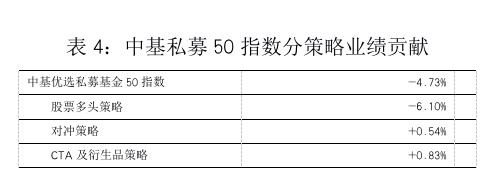

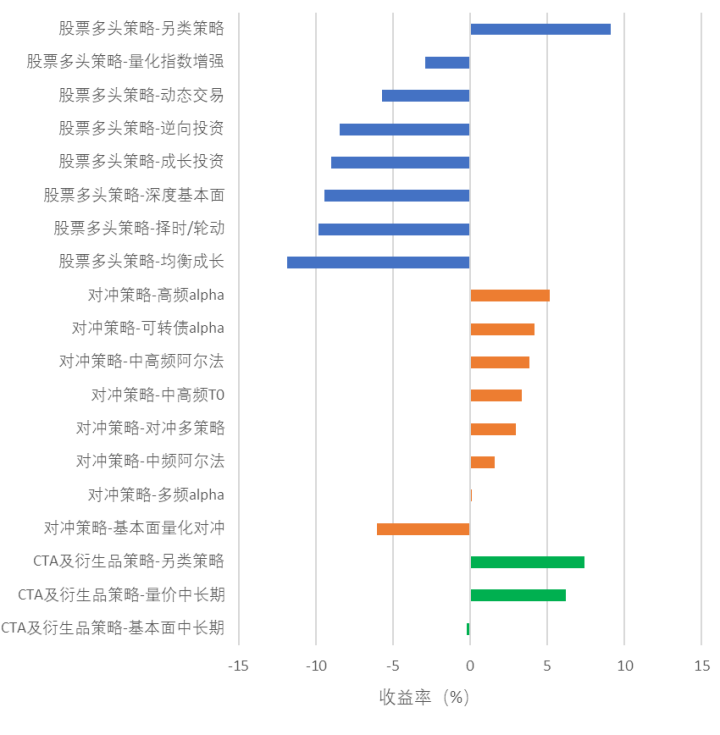

2022年上半年,中基私募50指数下跌4.73%,其中CTA与衍生品策略贡献盈利0.83%,对冲策略贡献盈利0.54%,股票多头策略亏损6.10%。

图7:中基私募50指数分策略表现

整体上看,高波动性的股票多头策略在经历了大幅下跌后重整旗鼓;CTA及衍生品策略曲线持续稳步上升,在货币政策尚未完全转向紧缩和大宗商品供需紧张的推动下,策略盈利大幅跃升;对冲策略整体上运行平稳。股票多头策略具有波动率高、进攻性强的特点,能够在长期带动指数上涨,CTA及衍生品策略在市场波动加剧时也有很强的获利能力,并能中和股票多头策略的一部分波动,对冲策略为指数稳定贡献收益。

从二级策略的角度上看,2022年上半年各大类策略下的子策略表现鲜明,对冲策略下多数子策略盈利,高频alpha收益较多;CTA及衍生品策略下大多数二级策略盈利,其中另类策略和量价中长期策略的收益居前;股票多头策略虽然整体表现不佳,但另类策略取得了较高的正收益。

图8:2022年上半年中基私募50指数各二级策略表现

2、成份基金表现

2022年上半年,中基私募50指数的50支成份基金中有16支基金净值上涨,对冲策略、CTA及衍生品策略的大多数成份基金盈利。

从统计指标上看,对冲策略下各成份基金表现具有较大的差异性。

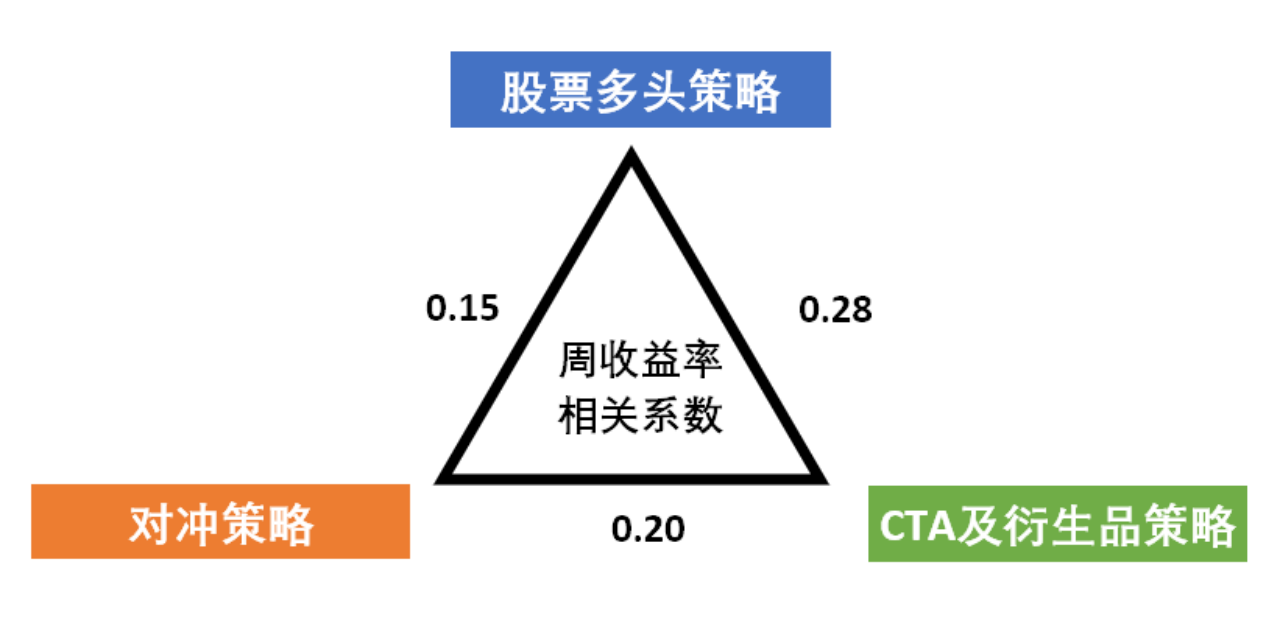

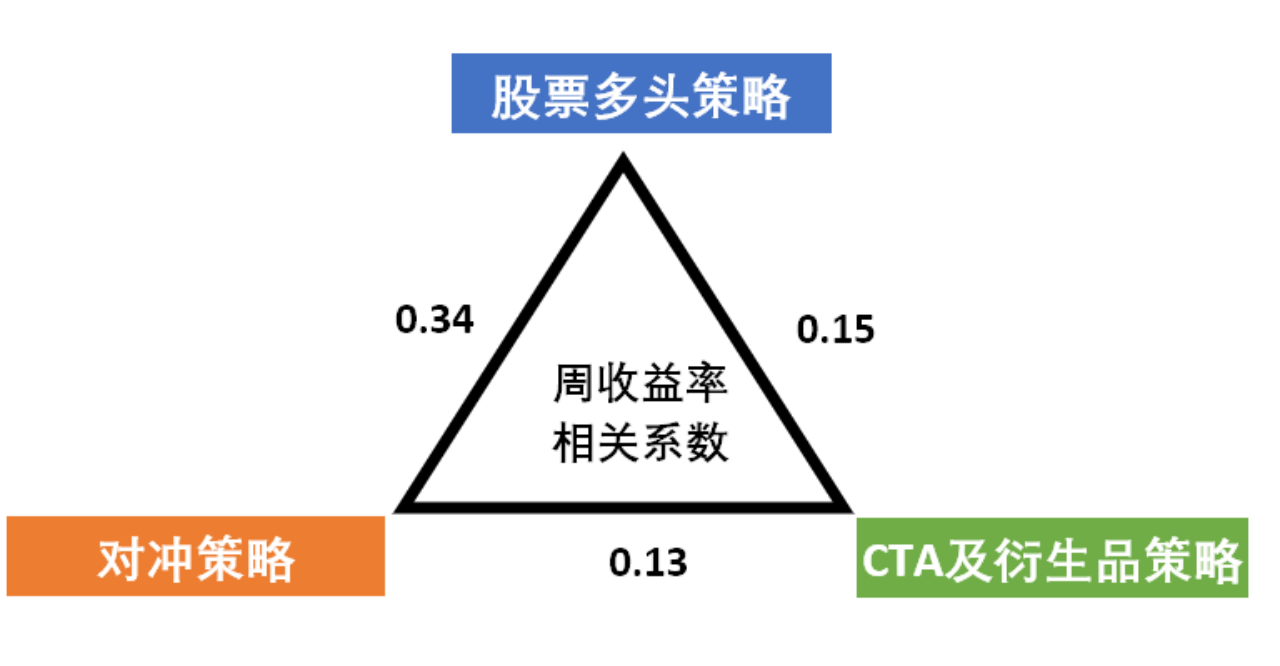

3、相关性

相比于沪深300指数,中基私募50指数在收益和风险指标上均有相对优异的表现,这主要源于中基私募50指数三大策略之间的低相关性,三类策略两两之间的相关性最高不超过0.3,属于中低度相关水平,相关性最低的两类策略为股票多头策略和对冲策略,相关系数低至0.1。整体上看,策略间低相关度使得三类策略的表现在波动上具有一定的互补性,有利于降低指数的波动率,策略的正收益部分则会叠加起来,使中基私募50指数能以相对较低波动的方式获得收益,指数的风险收益比也会相对有所提高。

图9:中基私募50指数大类策略间相关系数

各类策略内基金的相关性也较低,股票策略的表现由于受系统性风险这个共同因素的影响,组内成份基金相关系数的平均值为0.61,处于相对较低水平;对冲策略、CTA与衍生品策略的组内成份基金相关系数的平均值分别为0.27、0.39,均处于低度正相关水平,这样的低组内相关性是二级策略差异化配置的成果,使风险在很大程度上得到了分散,是中基私募50指数获得相对较高夏普比率的主要原因。

4、成份调整

2022年上半年,我们不断挖掘新的盈利来源,以及容量更大的对冲策略,扩大指数投资的可靠性。期间整体接触、挖掘、尽调机构三十余家。股票策略方面,重点关注了非“赛道”类选手,以及带有“逆向投资”逻辑的选手,对冲策略方面,加入了更多中频、低频换手率的策略,以达到丰富盈利来源、增加指数容量目的。上半年共计调整了5支成份基金。其中2支为股票策略,3支为对冲策略。

三、中基优选私募基金50稳健型指数

为满足追求长期稳健收益的投资需求,为市场提供理想的投资工具,《中国基金报》于2021年6月4日发布了中基私募50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“中基私募50稳健型指数”),目前指数表现优异,收益较高、回撤小、夏普比率高。

配置、组合、优选,是中基私募50稳健型指数表现优异的三个关键词。配置方面,指数秉承“全天候”理念,配置了股票多头基金、对冲基金、CTA基金三大类风险收益特征显著的子基金类别,其中对冲基金占50%,股票基金占25%,CTA基金占25%,三大类策略的相关性较低(相关系数0.3以下),受股市牛熊的影响小,不同市场环境中总能捕捉到盈利机会。组合是指三大类策略中又细分十五小类投资策略,通过大量数据模拟、策略相关性测试、投资实证分析,尽可能保持各细分策略基金的低相关,从而使指数层面更加稳健;同时,成份基金20支,合理分散又避免宽泛,组合效果恰到好处。在基金优选方面,中国基金报具有数据分析及实地尽调的天然优势,在众多私募机构及基金产品中,按照高标准高要求,将优秀私募列入候选,通过深入调研候选私募机构,在各个盈利来源找到理想的投资标的(成份基金),入选成份基金的投资机构均为国内第一梯队优秀私募。

中基优选私募基金50稳健型指数因规则清晰,走势透明,业绩可回溯、可分析,策略容量大等特性,受到业界广泛关注。

(一)指数表现

1、指数走势

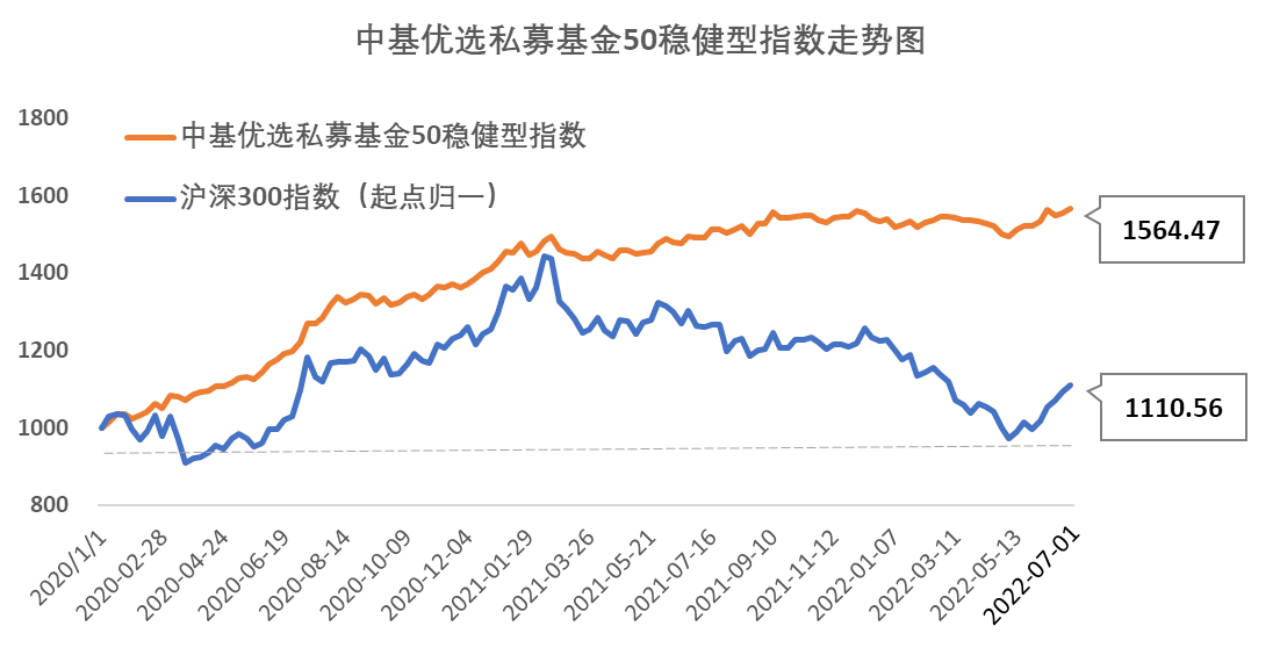

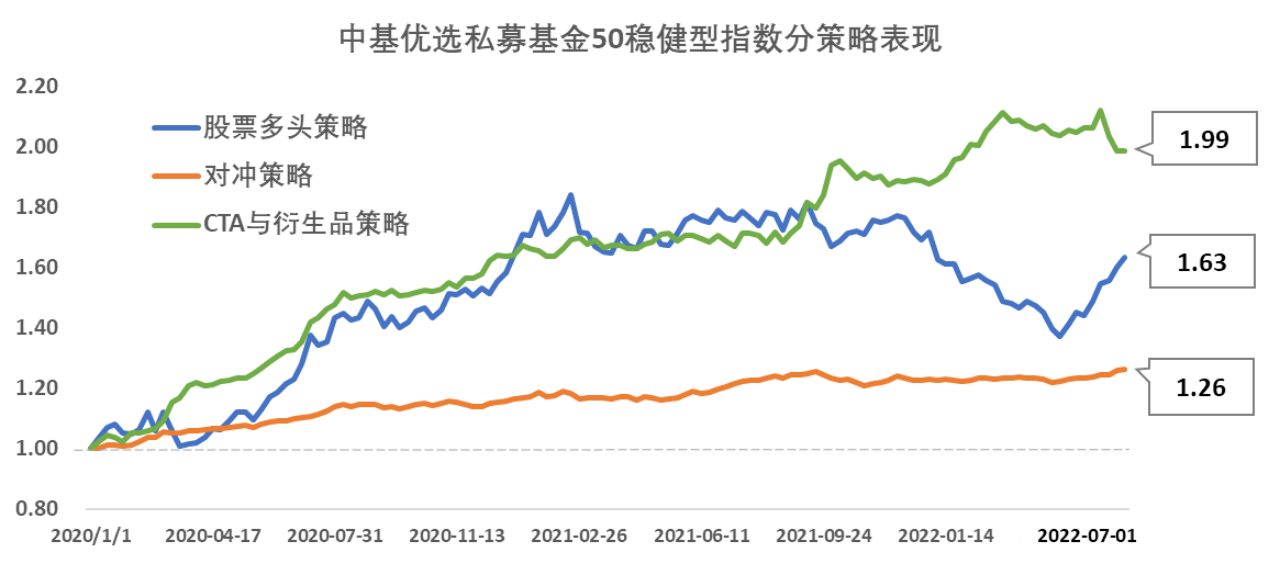

中基优选私募基金50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“中基私募50稳健型指数”)的基准日为2020年1月1日,指数在2022年上半年表现良好。

图10:中基私募50稳健型指数走势图

(2020年1月1日至2022年7月1日)

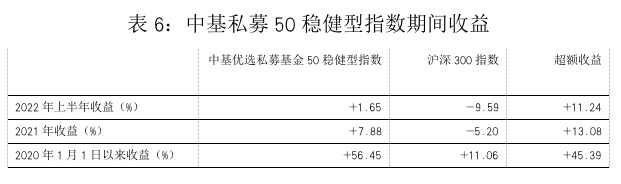

2022年上半年,中基私募50稳健型指数上涨1.65%,成立以来涨幅达到56.45%。

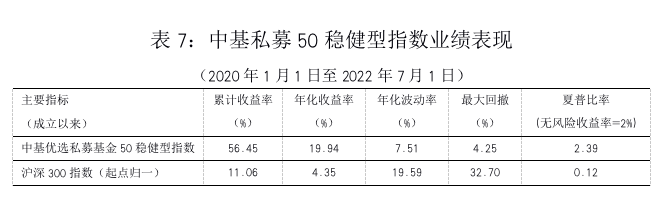

2、业绩指标

中基私募50稳健型指数以稳健收益为目标。风险指标方面,指数成立以来年化波动率不到8%,最大回撤不超过4%;收益方面,中基私募50稳健型指数累计收益达56.45%,年化收益率为20%,夏普比率接近2.4。

2022年上半年,公募FOF基金表现不尽人意,在1亿元规模以上的基金中,与公募FOF收益前10基金的收益率相比,中基私募50稳健型指数的表现位居前列。综合考虑收益与回撤,中基私募50稳健型指数的业绩优异。

综上,中基私募50稳健型指数具有盈利确定性高、波动性低、回撤小等特点,表现出较高的业绩稳定性,这与沪深300指数的表现形成了鲜明的对比。投资中基私募50稳健型指数基金,获取稳健收益十分可期,基金收益率能够成为基民收益率。

(二)成份表现

1、分策略表现

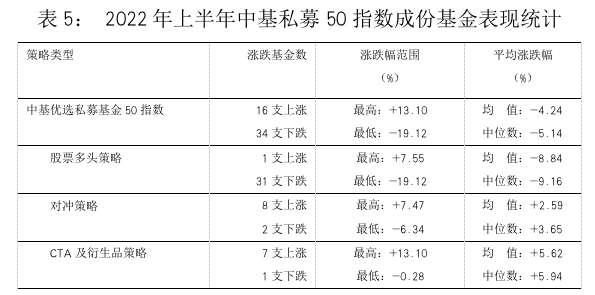

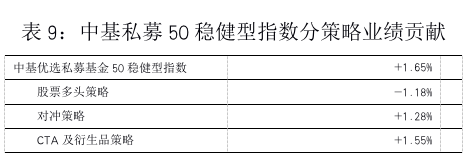

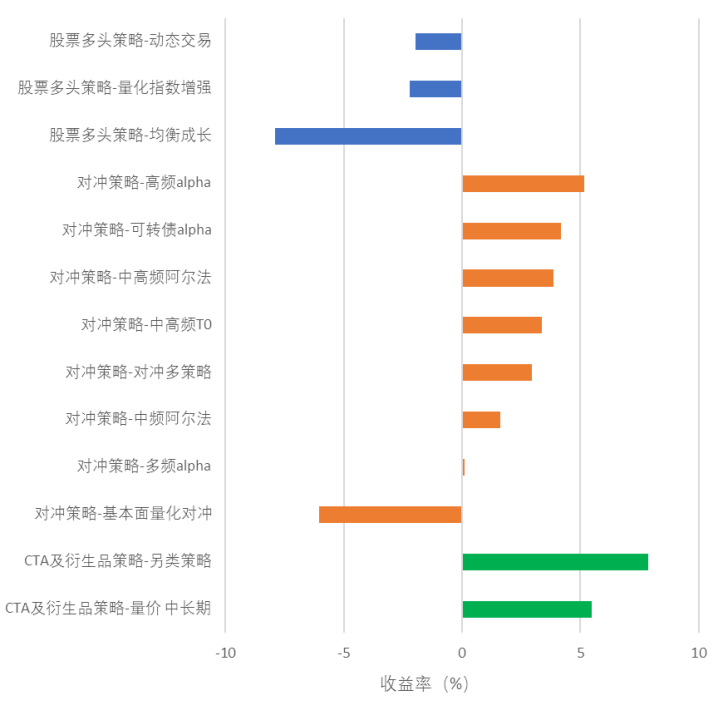

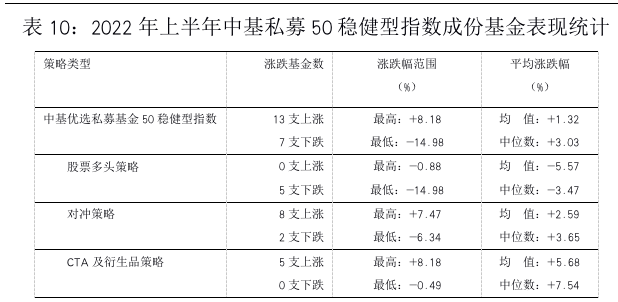

2022年上半年,中基私募50稳健型指数盈利1.65%,CTA与衍生品策略贡献最多,为1.55%,对冲策略贡献了1.28%,股票多头策略亏损1.18%。

图11:中基私募50稳健型指数分策略表现

长期上看,权重占据半壁江山的对冲策略稳步抬头向上,近期有加速之势,经均衡配置的股票多头策略、CTA与衍生品策略在保持上升势头的同时,也在波动节奏上显示出明显的差异性,不仅提供了较多收益,还降低了一定的风险。作为指数的“压舱石”,对冲策略同CTA与衍生品策略、股票多头策略形成差异化的表现,共同推进中基私募50稳健型指数的长期稳健走势。

二级策略层面,2022年上半年各大类策略下的子策略表现各异,对冲策略除基本面量化对冲策略外,绝大多数策略表现较好;CTA及衍生品策略下的另类策略、量价中长期策略斩获较多;股票多头策略阶段性表现不佳。

图12:2022年上半年中基私募50稳健型指数各二级策略表现

2、成份基金表现

2022年上半年,中基私募50稳健型指数20支成份基金中有13支基金净值上涨,对冲策略、CTA及衍生品策略下的大多数成份基金盈利。

统计指标显示,除股票多头策略外,其他策略变动幅度的分布比较均衡。

3、相关性

整体上看,中基私募50稳健型指数策略间的相关性也不高,两两策略的相关性最高不超过0.4。策略间的低相关性源于策略逻辑的差异性以及“优选、配置”环节,是中基私募50稳健型指数获得长期稳健业绩表现的支柱。

图13:中基私募50稳健型指数大类策略间相关系数

大类策略组内基金的相关系数不高,对冲策略组内成份基金的业绩相关系数为0.27,股票多头策略成份基金业绩相关性为0.56,去除系统性影响后并不高,CTA与衍生品策略组内相关系数为0.47。

四、机构观点

中基私募50指数成份机构普遍认为,上半年美联储紧缩货币政策、疫情分别对估值和业绩造成了冲击。从历史经验上看,美国加息导致衰退的概率较大,相比之下,国内因疫情得到控制、稳增长政策逐步落实,中国经济将强于海外,A股下半年大概率出现独立慢牛走势,较港股更有吸引力,风险在于中国通胀抬头,物价上涨或导致扩张政策的效果打折,市场面临二次探底。行业上多关注消费、医药领域,以及新能源、化工等板块。

说明:

1、中基50指数、中基50稳健型指数及走势图,每周更新(发布截至上周末的净值),可在《中国基金报》官方网站(网址https://www.chnfund.com/)、官方微信公众号、官方APP相关专栏进行查阅,相关周报、月报、季报、半年报、年报等固定报告,也将通过上述媒体渠道公开。

2、如果私募机构有意参与未来系列指数的基金优选,可将公司、产品等材料发送至zgjjbsmzs@chnfund.cn,我们将安排后续对接。

4、《投资圈大事!刚刚,中国基金报主动型指数:中基私募50稳健型指数正式发布!如何编制?表现怎样?权威专家解析,十问十答全看懂》

1、本报告版权归“中国基金报”所有,未经事先书面授权,任何机构和个人均不得以任何方式对本报告的任何部分制作任何形式的复制、转发、转载、引用、修改、仿制、刊发,或以任何侵犯本报版权的其他方式使用。经过书面授权的引用、刊发,需注明出处为“中国基金报”,且不得对本报告进行任何有悖原意的删节和修改。未经授权刊载或者转发本报告的,中国基金报将保留向其追究法律责任的权利。

2、本报告内容仅供参考,不构成任何证券、金融产品或其他投资工具或任何交易策略的依据或建议。中国基金报力求报告内容客观、公正,但不保证其准确性或完整性。对任何因直接或间接使用本材料或其中任何内容而造成的损失,中国基金报不承担任何法律责任。

2022-07-10 15: 45

2022-07-03 12: 13

2022-06-24 21: 00

2022-06-10 16: 50

2022-06-06 09: 13

2022-05-01 21: 48