2020年,新基金发行火爆,Wind数据显示,截至11月19日,2020年共发行1151只开放式基金,总发行份额达2.5万亿,平均发行份额达22亿。其中多只基金成为爆款基金,首募规模超百亿,且一天之内完成募集,速度惊人。

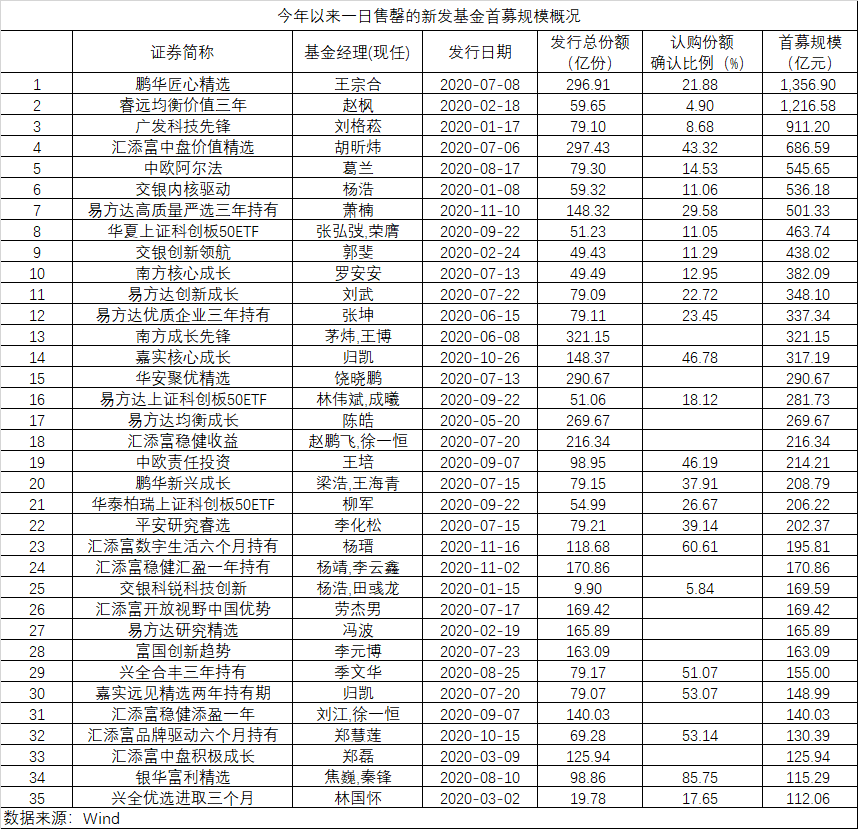

今年以来,截至11月19日,一日售罄且首募规模超百亿的新发基金达35只,总首募规模达1.2万亿元,其中7只首募规模超500亿元。

在这些新发基金中,不乏头部公司的明星基金经理。那么,究竟是哪些基金经理引起市场关注,引发募集狂潮呢?

今天,基金君为大家介绍赵枫、刘格菘、杨浩另外三位基金经理,他们在今年的新发基金大战中首募规模超500亿元,并且在一天之内完成募集,是名副其实的“吸金王”!

睿远基金:赵枫

赵枫,美国哥伦比亚大学硕士。曾任职于中国技术进出口总公司投资研究员,融通基金管理有限公司研究员、研究部经理和基金经理。2005年加入交银施罗德基金管理有限公司。2019年加入睿远基金管理有限公司,现任睿远基金基金经理。

目前,赵枫在任管理1只基金,总管理规模约为108亿元。其代表产品任职以来回报达48.82%,排名同类型基金前5%。据Wind投资经理指数显示,自2001年担任基金经理以来,赵枫取得了681.92%的回报,最高连续6月回报达94.14%,年化回报高达41.13%。(数据来源:Wind,截至2020年11月19日)

赵枫是最早一批老封基的基金经理,拥有20多年A股市场从业经验,可以说是业内的“元老级”基金经理。赵枫于1999年进入公募基金行业,2014年离职开启私募生涯,5年后加入睿远基金,重返公募基金行业。

历经A股市场的多轮牛熊转换,见证市场与行业的起步发展,赵枫成为了坚定的价值投资者。在构建组合时,赵枫坚持自下而上选股,期望组合在较长时间上可以获得合理回报,组合通过行业的分散和风格的均衡减小净值的波动水平。

对于市场波动,赵枫认为,长期持有和合理的资金安排,可以降低波动率,且长期投资是投资者可以选择的一种方式,“在做好现金规划的基础上面,长期投资一定是相对比较有利的,相对是可以提高它的获胜概率的,相对是可以提高它的投资回报率的。”

赵枫表示,他的投资逻辑非常简单,所有的投资理念是基于对企业自由现金流研究,从而控制风险,获取回报。对于价值投资,赵枫从企业长期价值判断为出发点,而企业的价值源于它长期的现金流。拥有长期的现金流的公司,往往有竞争壁垒和竞争优势。对于评判企业是否有竞争优势,赵枫会从企业战略、经营管理、创新能力这三个维度进行观察。

对于如何构建和管理投资组合,赵枫会把长期投资和集中投资相结合,但依旧会保持适度分散投资,因为市场的波动和风格的变换无法预判,适度分散投资可以提升投资体验。对比赵枫如今管理的1只产品的二三季报,赵枫在行业配置上确实做到了分散投资,各个行业均有涉猎,且持股集中度维持在50%左右。

回顾三季度,赵枫在最新的三季报中表示,A股市场三季度延续了二季度的上升势头,创出今年以来的新高。在这个过程中,新能源、医药和消费品等成长类个股继续为投资者所青睐,表现突出;另一方面,以银行、地产为代表的传统行业却表现平平,成长和价值风格在股价表现上的差异持续扩大。

展望未来,随着疫情的缓解,全球经济活动终将获得恢复,对未来几个季度的宏观经济形势持有较为乐观的看法。伴随宏观经济形势的好转,价值类个股的盈利增长有望提高,较低的估值也有望获得一定的提升。经过多年的竞争,中国优秀的龙头企业不仅在国内获得了更高的竞争优势,市场份额持续提升,研发创新能力不断增强,有部分行业的龙头企业已具备全球竞争力。希望通过广泛深入的研究,不断把这些优秀的企业纳入组合,以分享中国优秀企业成长的收益。

广发基金:刘格菘

刘格菘曾就读于五道口金融专业,毕业后便进入中国人民银行从事宏观数据跟踪研究工作。得益于对行业发展和政策变化的积累,自上而下的研究思维也为其后期投资框架的构建提供了重要支持。2010年进入中邮基金,2013年开始管理第一只基金产品。

目前,刘格菘在任管理7只基金,总管理规模约为843亿元。其代表产品任职以来回报达224.64%,排名同类型基金第4。据Wind投资经理指数显示,自2013年担任基金经理以来,刘格菘取得了331.09%的回报,最高连续6月回报高达136.45%,年化回报达24.77%。(数据来源:Wind,截至2020年11月19日)

从宏观到中观,从研究员到投资经理,刘格菘也将能力圈由金融地产等周期性行业扩展到食品饮料行业。结合食品饮料行业的高度同质化的特质,在此阶段刘格菘基于中观行业层面的研究方法不断完善,也积累了不少研究经验。他构建了一个行业比较框架,巧妙地将周期、消费和科技串联了起来。从需求角度分别挖掘宏观层面对周期性行业的影响,中观景气度对消费行业的影响以及政策和产业趋势对科技板块的影响,刘格菘逐渐找到了机会。

刘格菘非常善于反思总结,通过复盘A股表现并与自己的方法理念相结合,他对产业趋势的重要性有了新的理解,“当行业供需结构突然发生变化,都是行业配置存在alpha的最重要源泉。”明确了这一点,刘格菘改进了他的投资体系,选股上更多从中观层面出发,以选择优势产业趋势为首要,逐渐弱化自下而上的选股理念。

过去几年,刘格菘的重仓股一直在变化,但他的投资框架与投资理念却并未改变,始终坚持稳定成长格局的核心资产与变化迅速的效率资产相配合的产品组合。对于效率资产刘格菘看中的是行业供需格局变动对龙头公司带来的驱动力,以科技行业为代表;对于核心资产,刘格菘认为应具备行业发展格局清晰、中长期确定性较高。

回顾三季度,刘格菘在最新的三季报中表示,沪深300指数上涨10.17%,中小板指数上涨8.19%,创业板指上涨5.6%。其中,军工、非银行金融、新能源以及顺周期行业的涨幅居前。国内流动性边际收紧以及海外市场波动是市场持续回调的主因。市场风格出现了明显变化,市场对经济复苏给予了较高的重视,新能源行业和顺周期行业表现良好。

随着国内疫情的缓解,必选消费品的优势在逐渐减弱,看好新能源行业的长期发展。其中光伏行业全面进入平价时代,海外需求明显恢复,叠加我国为全球绿色发展作出的承诺,行业已经进入快行道。同时,随着5G建设持续投入,未来云计算等行业仍有较大的成长空间。半导体行业虽然出现波动,但是依然看好行业的长期发展,将精选具有长期竞争优势的龙头公司。

交银施罗德基金:杨浩

杨浩毕业于北京邮电大学通信与信息系统专业,2010年加入交银施罗德基金,IT科班出身,五年研究员经验,主要研究通信和传媒行业,并担任TMT研究组长。2015年8月起开始担任基金经理,擅长TMT投资。

目前,杨浩在任管理4只基金,总管理规模约为332亿元。其代表产品任职以来回报达215.83%,排名同类型基金第9。据Wind投资经理指数显示,自2015年担任基金经理以来,杨浩取得了248.42%的回报,最高连续6月回报达46.17%,年化回报达26.73%。(数据来源:Wind,截至2020年11月19日)

杨浩并不是完全的自下而上的选股模式,而是更偏向于从中观层面的角度去选择行业中较有代表性的公司,一般为细分行业的龙头。选股主要基于公司管理层的价值观与商业模型:通过短期看行业景气度,挖掘其中景气度变化带来的投资机会,倾向于在左侧建仓;通过中期辨别标的行业所处成长阶段,对不同阶段的公司使用不同的估值体系和分析方法;通过长期看企业价值观与未来的成长性与竞争优势。

杨浩认为估值并不是决定股票买卖的决定性依据,对于优秀的白马股杨浩具有较高的容忍度。对于组合管理,他倾向于构建四平八稳、适度分散且能够做到彼此对冲的投资组合。杨浩很少择时,近年波段操作的频率也在显著下降,在个股出现估值的逻辑破坏时能够果断卖出。

在持仓方面,杨浩较为灵活,股票仓位随时变动调整,一般在80%左右波动,必要时会预留较高比例的现金以备赎回,可见比较注重风险的控制,且其回撤控制较好,一般在6%左右,注重给投资者带来良好的持有体验。在最新的三季报中,其代表产品前十大重仓股占比44.24%,其中传媒、电子、食品饮料、通信均有涉及,行业分布较为均衡。

在2020年三季报中,杨浩表示,还是会维持组合的平衡,不会押注某个单一行业,在消费服务、消费品、供应链管理服务、代工制造业都有较优秀的公司,作均衡的投资,降低组合的波动率。

杨浩认为,消费服务业受益于数字化比较显然,消费品在深度数字化后,能够提高营销投放效率,改善库存管理,提高资金周转,并让企业可以更敏锐的捕捉消费者动向从而找到新的产品开发灵感;供应链服务公司也受益于数字化优化其内部网络冗余,缩短链条;对于制造业,除了供应链效率的提升,敏捷的生产有望让优秀的企业突破库存限制因素,有机会构建产业互联网的平台型公司。相对于确定性高但估值也非常高的好赛道型公司,更希望投资一些不断突破自身的好管理型公司。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。