解码明星基金经理调仓变化

编者按:近期,基金四季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。对此,基金君为大家隆重推出最新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

由明星基金经理刘彦春掌管的多只基金2020年四季报昨日披露。

近期,在由中国基金报APP举办的“年度人气基金经理”票选活动中,刘彦春凭借过往的优异业绩获得超高人气,夺得长牛基金公司人气榜单第一名。保持独立思考、不追逐市场热点、致力于寻找一门好生意长期投资,这些标签也成就了刘彦春的市场人气。数据统计显示,五年时间,刘彦春任职最高回报高达400%左右。

本期【调仓风向标】中,基金君将为大家详解景顺长城基金明星基金经理刘彦春的四季报及其调仓变化。

加仓一线白酒 看好生物医药

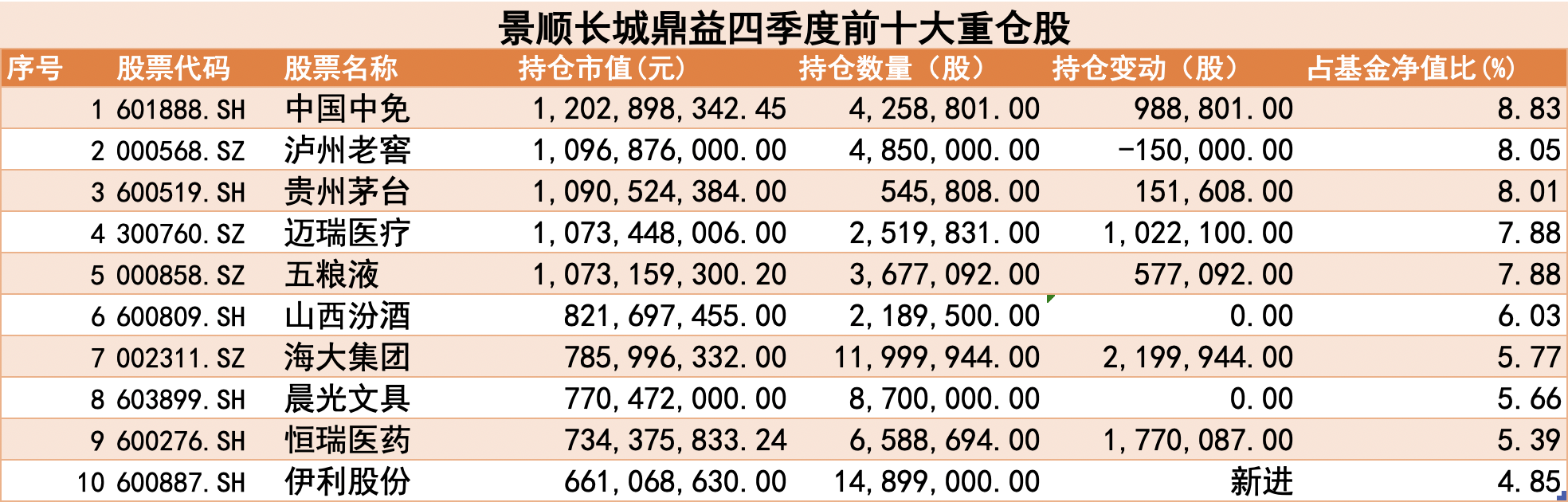

在最新披露的四季报中,以刘彦春的代表产品为例,其持仓中前五大重仓股分别为中国中免、泸州老窖、贵州茅台、迈瑞医疗和五粮液,与去年三季度保持一致。相较去年三季报的持仓,古井贡酒退出了十大重仓股之列,而伊利股份新进成为前十大重仓股。前十大重仓中,泸州老窖、贵州茅台和晨光文具近三年来已连续持有12个季度。前十大重仓总占比68.35%,相较去年三季度末下调2个百分点。

不过从具体仓位来看,刘彦春的持股比例也有了一些调整。与去年三季度相比,刘彦春减仓泸州老窖15万股,加仓中国中免99万股,加仓贵州茅台15万股,加仓迈瑞医疗100万股,加仓五粮液58万股,加强海大集团220万股,加强恒瑞医疗18万股,山西汾酒与晨光文具保持三季度持仓无变动。概括来说,刘彦春主要对一线白酒进行了加仓,而对二三线白酒股进行了适当减仓,对医药生物板块进行了大幅加仓。

(数据来源:Wind)

复制策略管理 四季度战绩斐然

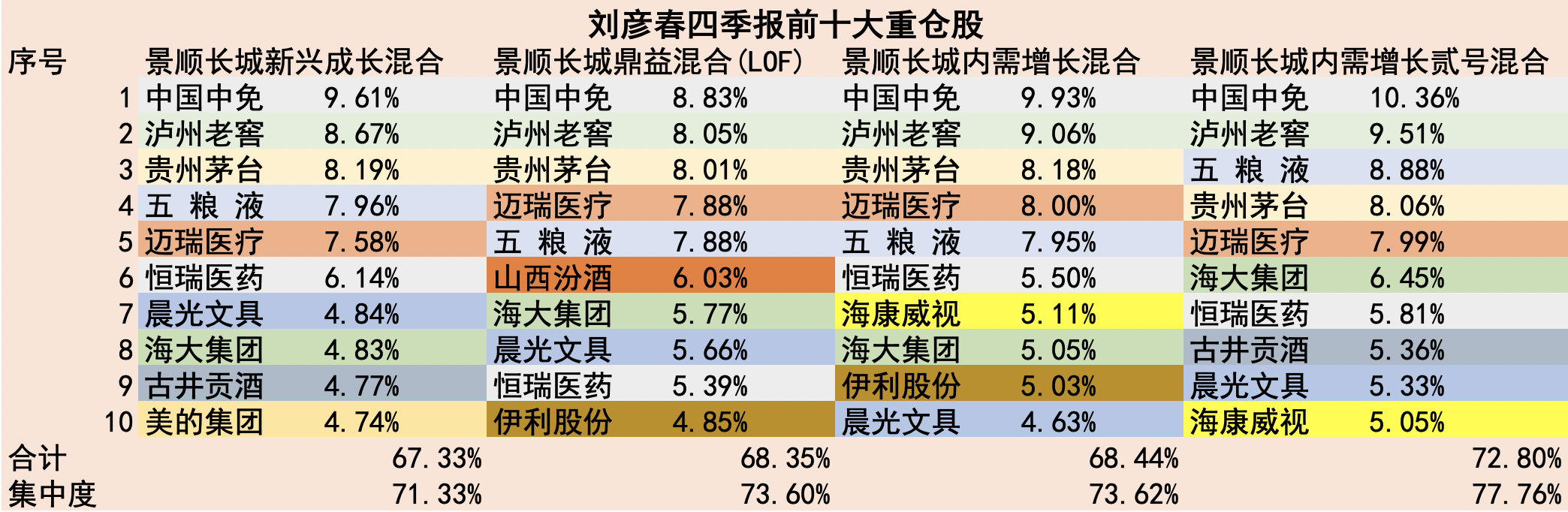

对比刘彦春管理的四只老基金:景顺长城新兴成长,景顺长城鼎益,景顺长城内需增长和景顺长城内需增长贰号,我们发现,四季度均获得不错收益,其中景顺长城鼎益领先,为27.26%,景顺长城新兴成长最低,为24.96%,超过同类平均10.38%的水平,且均处于同类基金前5%。(数据来源:智君科技)

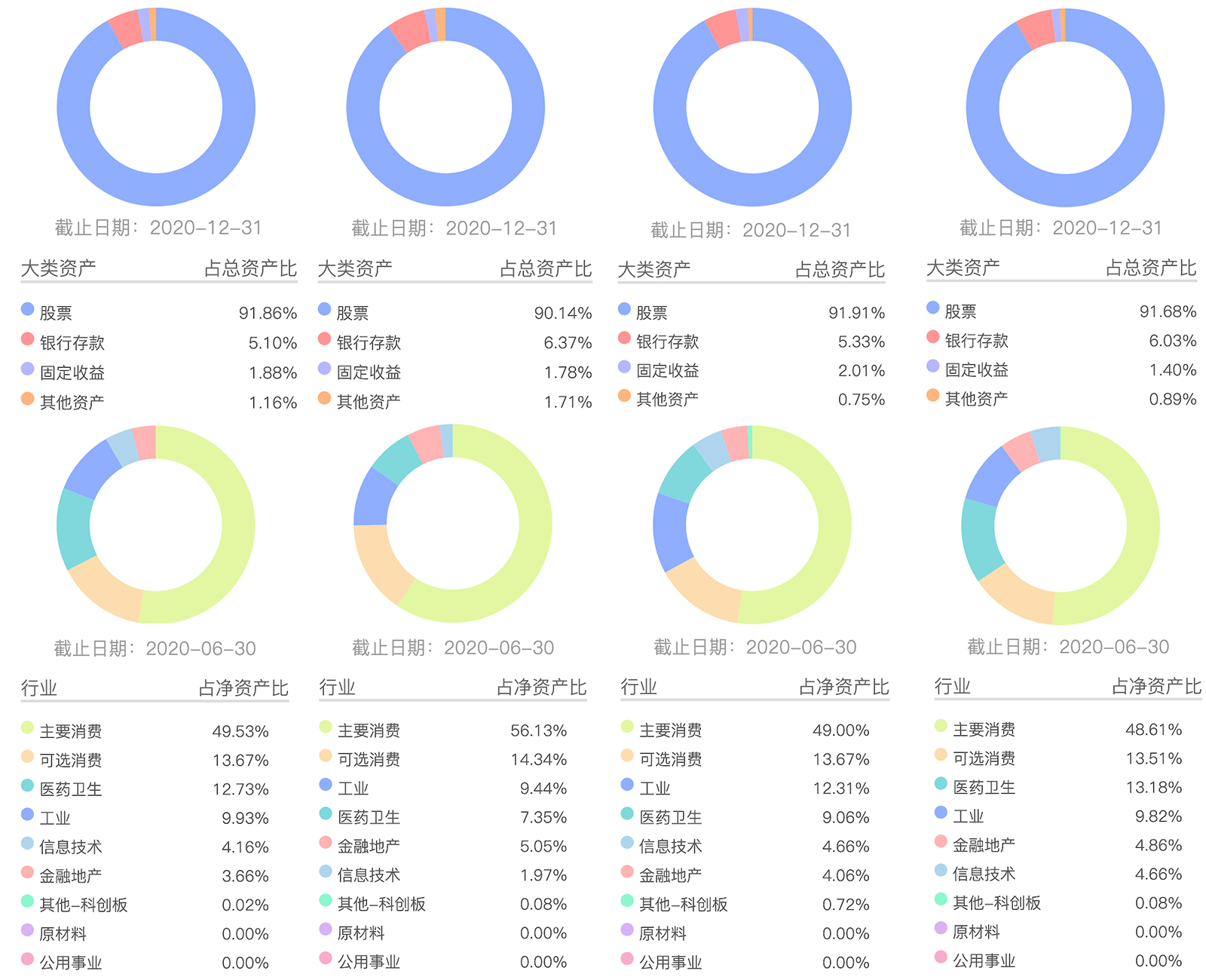

在资产配置方面,四只基金均保持九成以上的高仓位运行,其股票持仓中,主要消费均占据50%左右,景顺长城鼎益占比最高为56.13%。(数据来源:智君科技)

就去年四季报的前十大重仓股来看,中国中免和泸州老窖均占据一、二位置,贵州茅台、五粮液、迈瑞医疗等也出现在刘彦春掌管的多只基金中,重复度较高。

(数据来源:Wind)

刘彦春偏好自下而上选股,主要比较ROE、ROIC等财务指标,关注盈利质量和投入资本产出变化趋势,倾向于选择通过市场化竞争形成竞争壁垒的公司。

根据Wind数据显示,刘彦春任职以来,前十大重仓标的占比长期维持在75%左右,股票整体仓位保持在90%左右。仓位变动小、敢于集中持有、敢于长期持有是刘彦春的投资特点。据近三年持仓信息统计,刘彦春已连续持有泸州老窖、贵州茅台和晨光文具12个季度。

但长期持有不等于完全不换仓,“不撞南墙不回头”,在企业基本面出现明显变化或者有更好的投资机会时,刘彦春仍会果断出击,调整仓位。

投资应顺应经济潮流 能在中国做投资非常幸运

刘彦春在四季报中表示,四季度,国内经济平稳运行,海外疫苗进展顺利,进一步提升市场风险偏好。股市震荡走强,顺周期板块和个股更加得到市场青睐。疫情退散、经济复苏、通胀上行、刺激政策退出已经成为市场共识。预期未来政策制定更加强调风险防范。货币供应量、赤字率等一系列货币和财政指标逐步回归常态,信贷延期还款、利息减免等临时性政策也将到期退出。要想实现宏观杠杆率稳定,发展速度和效率都需要做出调整。

刘彦春认为,权益投资应该顺应经济发展潮流,更愿意在符合产业趋势、效率持续提升的领域寻找投资机会。收入水平提高带来居民消费水平持续升级。我国在众多高附加值领域的全球竞争力也在不断提升,部分行业已经处于爆发前夜。未来值得跟踪关注的细节很多,例如国内信用紧缩力度、 美国地产周期强度等等。但就大局而言,我国这些年一直在做正确的事,发展潜力十足。能在中国做投资非常幸运,凭借正确的方法和坚持的态度,未来必然有所收获。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。